九丰能源拟1.05亿元买华油中蓝12%股权 股价涨0.49%

中国经济网北京12月22日讯九丰能源(605090.SH)今日股价收报28.44元,涨幅0.49%,总市值177.87亿元。

昨日晚间,九丰能源披露关于进一步购买四川华油中蓝能源有限责任公司12%股权的公告。公司以现金方式,购买中建安装集团有限公司(以下简称“中建安装”)持有的四川华油中蓝能源有限责任公司(以下简称“华油中蓝”)12%股权,交易价格为人民币10,546.632万元。本次交易完成后,公司将合计持有华油中蓝40%股权,仍为华油中蓝第一大股东。九丰能源于2022年4月购买华油中蓝28%股权,购买完成后成为其第一大股东。

九丰能源2022年年报显示,公司购买华油中蓝28%股权交易对价为2.26亿元人民币。2022年6月,公司完成相关资产交割和工商变更手续,成为华油中蓝第一大股东。2022年10月21日,公司与中国油气控股签署了《重组意向协议》,就公司拟参与中国油气控股重组的相关事项达成初步合作意向。报告期内,公司积极推进中国油气控股重组,完成项目详细尽职调查工作,并与相关方进行持续磋商。

九丰能源昨晚公告显示,自首次购买完成后,华油中蓝经营情况良好,核心竞争力持续增强。经立信会计师事务所(特殊普通合伙)审计,截至2022年12月31日,华油中蓝资产总额108,846.44万元,资产净额57,820.05万元;2022年度,华油中蓝实现营业收入195,292.98万元,归属于母公司所有者的净利润26,057.47万元。

为突出自身核心主业,2023年11月13日至2023年12月8日,中建安装将其持有的华油中蓝12%股权在上海联合产权交易所挂牌并公开征求意向受让方。为进一步推进公司清洁能源业务发展战略,公司参与了该项目挂牌竞买并最终被确认为受让方。2023年12月20日,公司与中建安装签订了《上海市产权交易合同》,约定公司购买中建安装持有的华油中蓝12%股权相关事项。本次交易实施完成后,公司将合计持有华油中蓝40%股权,仍为华油中蓝第一大股东。

九丰能源本次交易不构成关联交易,也不构成《上市公司重大资产重组管理办法》规定的重大资产重组事项,亦无需提交公司董事会或股东大会审议。

立信会计师事务所(特殊普通合伙)已对华油中蓝截至2022年12月31日/2022年度的财务报表进行了审计,并出具了“信会师[2023]第ZB40012号”《四川华油中蓝能源有限责任公司审计报告及财务报表》。

北京卓信大华资产评估有限公司以2022年12月31日为评估基准日,对华油中蓝的股东全部权益进行了评估,出具了“卓信大华评报字(2023)第2092号”《中建安装集团有限公司拟转让四川华油中蓝能源有限责任公司股权所涉及四川华油中蓝能源有限责任公司股东全部权益价值资产评估报告》,并得出以下评估结果:在评估基准日2022年12月31日,收益法下,华油中蓝股东全部权益价值为87,888.60万元;市场法下,华油中蓝股东全部权益价值为84,640.68万元。考虑收益法评估结果更有利于报告使用人对评估结论作出合理的判断,因此,本次评估以收益法评估结果作为最终评估结论,即华油中蓝股东全部权益价值为87,888.60万元。

中建安装以上述评估价值为依据确定在上海联合产权交易所挂牌的转让底价,公司参与了本次挂牌竞买并被确认为受让方,华油中蓝12%股权最终交易价格为人民币10,546.632万元。本次交易价格客观、公允、合理,不存在损害公司及股东特别是中小股东利益的情形。

九丰能源表示,本次进一步购买华油中蓝12%股权后,公司将合计持有华油中蓝40%股权,可进一步巩固第一大股东地位。本次股权购买也是公司2022年提出的“上陆地、到终端、出华南”LNG业务发展战略的进一步落地,有助于提升公司核心竞争力,符合公司及全体股东利益,具有充分必要性与可行性。

九丰能源同时表示,本次交易实施完成后,公司将合计持有华油中蓝40%股权,对标的公司股东会的影响力进一步增强,但未形成绝对控制。截至公告披露日,本次交易正在积极推进中,尚未办理资产交割,存在一定不确定性。未来,标的公司经营效益受宏观经济环境、相关产业政策、气源价格及保障、市场环境、自身经营管理水平等因素影响,存在一定不确定性。

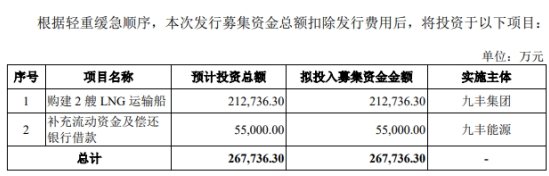

九丰能源于2021年5月25日在上交所主板上市,公开发行新股8296.9866万股,发行价格34.57元/股;本次募集资金总额为28.68亿元,募集资金净额为26.77亿元。九丰能源2021年5月12日披露的招股书显示,公司计划将募集资金分别用于“购建2艘LNG运输船”、“补充流动资金及偿还银行借款”。

九丰能源本次的保荐机构(主承销商)为中国国际金融股份有限公司,保荐代表人为沈璐璐、王浩楠。该公司公开发行新股的发行费用合计1.91亿元,其中中金公司获得保荐承销费用1.63亿元。