新洁能披露2024年半年报:营收、净利润双增,但IGBT收入同比下降

每经记者 朱成祥 每经编辑 魏官红

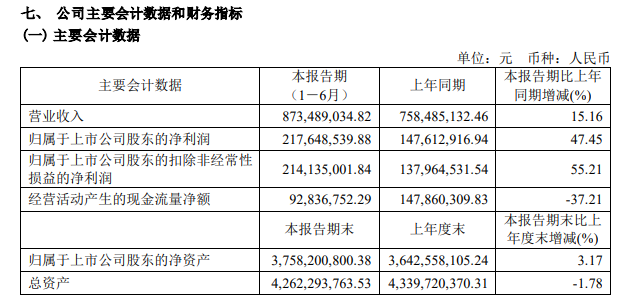

8月12日晚间,新洁能(605111.SH,股价30.29元,市值125.8亿元)披露2024年半年报,其营收、净利润双双同比增长。其中营收8.73亿元,同比增长15.16%;归母净利润2.18亿元,同比增长47.45%。

目前,新洁能是国内8英寸和12英寸工艺平台上IGBT(绝缘栅双极型晶体管)和MOSFET(金属氧化物半导体场效应晶体管)芯片投片量最大的半导体功率器件设计公司。

功率半导体主要分为IGBT、MOSFET和晶闸管等。从结构角度看,新洁能上半年各类MOSFET收入均保持增长,但IGBT收入出现下降。

图片来源:财报截图

图片来源:财报截图净利润缘何上涨?

新洁能归母净利润同比上涨,或与毛利率上涨以及销售费用、管理费用、研发费用下降有关。Wind数据显示,新洁能2024年上半年毛利率为35.78%,而上年同期为30.54%。

新洁能是芯片设计公司,需要采购芯片代工和封装测试。上市公司表示,芯片代工和封测服务为公司主要的采购内容,占产品成本的比重较大。芯片代工和封测服务价格的波动将对公司的经营业绩产生一定影响。

供应商方面,新洁能称,公司是半导体专业化垂直分工企业,芯片代工及封装测试环节主要通过向供应商采购。公司与华虹宏力建立了长期战略合作关系,并不断拓展境内外的芯片代工供应渠道。

据天眼查,华虹宏力正是“A+H”上市公司华虹公司(688347.SH,股价31.77元,市值545.7亿元)全资子公司。据华虹公司官网演示材料,其2024年二季度毛利率(未经审核)为10.5%,而上年同期为27.7%。对于毛利率变动,华虹公司认为,主要由于平均销售价格下降。也就是说,华虹公司二季度晶圆平均价格是同比下降的。

因此,新洁能毛利率上涨原因之一或与上游晶圆价格同比下降有关。

除了毛利率上涨,新洁能多项费用同比下降。2024年上半年,上市公司销售费用、管理费用、研发费用分别同比下降29.35%、25.77%和13.75%。对此,新洁能表示,主要系上期对销售人员、管理人员、研发人员激励导致的股份支付费用较多所致。

进口替代进行时

目前,功率半导体主要为IGBT、MOSFET两大市场。根据WSTS统计数据,2023年全球MOSFET市场规模为143亿美元,预计2026年将增长至160亿美元;2023年全球IGBT市场规模达到90亿美元,预计2026年将达到121亿美元。

可以看出,MOSFET当下市场规模更大,而IGBT市场潜力更大。有趣的是,新洁能MOSFET收入全面上涨,IGBT收入反而下跌。

2024年上半年,新洁能IGBT实现了销售收入1.41亿元,相比去年同期减少了22.64%;销售占比从去年同期的24.07%降低到今年的16.20%。

新洁能表示,IGBT产品作为光伏和储能行业的重点应用产品,2023年受到光伏储能行业整体去库存的影响,需求有所减弱。2024年初以来,下游客户需求逐渐恢复,并逐步加大提货力度,但整体销售尚未达到去年同期水平。对此,公司积极调整结构应对下游变化,拓宽了更多的应用领域,加大了对于变频、小家电、工业自动化、汽车电子等领域的销售力度。

新洁能预计,下半年光伏IGBT产品会进一步回暖,同时新品大电流IGBT单管上量,销售将比上半年有所增长。

MOSFET方面,新洁能SGT-MOSFET(屏蔽栅MOSFET)实现销售收入3.60亿元,相比去年同期增长了40.29%,销售占比从去年同期33.95%增长到41.44%。SJ-MOSFET(超级结)产品方面,上半年实现销售收入1.02亿元,相比去年同期增加了8.49%,Trench-MOSFET(沟槽型)产品实现销售收入2.55亿元,比去年同期增长了19.64%。

据悉,SGT-MOSFET产品为公司中低压产品中替代国际一流厂商产品料号最多的产品工艺平台,也是公司产品中销售基数最大、客户群体最多的产品平台。

目前,国内半导体产品特别是高端半导体产品依赖进口。新洁能的研发设计紧跟英飞凌等国外一线品牌,沟槽型场、IGBT、屏蔽栅功率MOSFET以及超结功率MOSFET等产品已成为其主力销售产品,部分产品的参数性能及应用表现与英飞凌等国外一线品牌主流产品甚至最新产品相当,实现对MOSFET、IGBT等中高端产品的进口替代。

值得一提的是,英飞凌近期业绩表现较为落寞。据英飞凌官方微信号,其2024年第三财季(即今年第二季度)营收为37.02亿欧元,而上年同期为40.89亿欧元。