在管规模连续四个季度缩水!李晓星大幅加仓德业股份,天顺风能新进前十

7月19日上午,银华基金明星基金经理李晓星在管基金产品二季报全部亮相。数据显示,李晓星旗下产品的投资收益率不如人意,普遍跑输基准收益甚至亏损。

近年来,李晓星的在管产品规模呈现逐季缩水状态。据澎湃新闻记者统计,截至2023年二季度末,李晓星在管基金规模为352.68亿元,较2023年一季度时的399.86亿元下降了47.18亿元,降幅为11.80%,自2022年二季报的550.91亿元以来,已连续四个季度规模缩水。

对于下半年乃至未来的“掘金”点,李晓星发表了约3000字的投资策略和运作分析,分别就大盘趋势以及电动车、光伏、风电、储能、科技等热门板块的走向进行了分析。

加仓德业股份、腾讯控股、美团

李晓星在管基金目前有10只,但只有银华心佳两年持有期基金是他旗下所有在管产品当中规模最大、同时亦是由其独自管理的产品,在2021年成立时规模高达135亿元;此次2023年二季报显示,其规模已跌至86亿元。据Wind数据显示,无论是近半年、近一年甚至近两年,银华心佳两年持有期的收益均跑输同期沪深300指数。

与一季度末相比,银华心佳两年持有期基金二季度末的股票仓位为90.98%,虽然较2023年一季度末的92.15%有所下降,但仍保持高仓位。

此外,该基金前十大重仓股持股集中度略有下降,从一季报的49.06%降至二季报的45.47%。

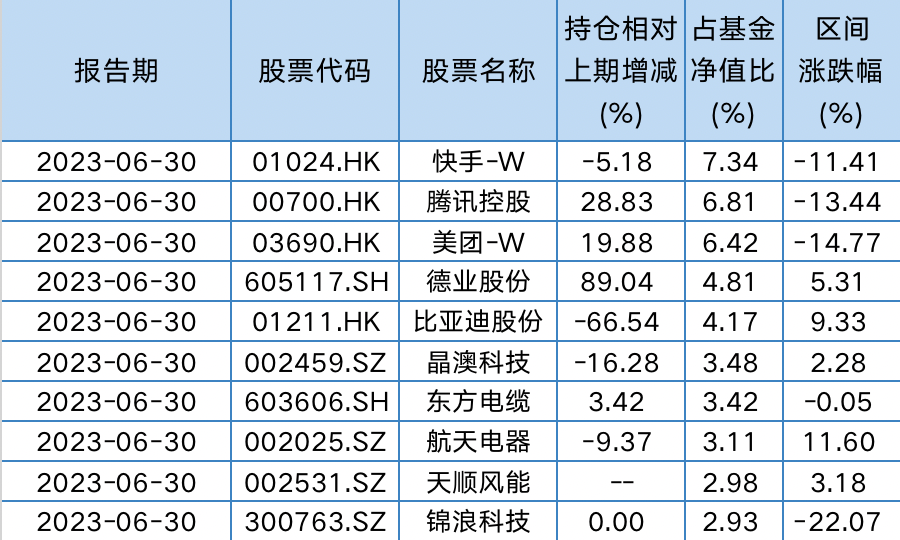

具体来看,银华心佳两年持有期2023年二季报的前十大重仓股依次是:快手-W(01024.HK)、腾讯控股(00700.HK)、美团-W(03690.HK)、德业股份(605117.SH)、比亚迪股份(01211.HK)、晶澳科技(002459.SZ)、东方电缆(603606.SH)、航天电器(002025.SZ)、天顺风能(002531.SZ)、锦浪科技(300763.SZ)。

其中,前十大重仓股的所属行业主要集中于信息技术、可选消费与工业。

数据来源:Wind

数据来源:Wind与上一季度相比,快手-W最新在银华心佳两年持有期基金的持仓占比为7.34%,成为该基金第一大重仓股。不过,快手-W在2023年一季报中新晋为前十大重仓股之一,在此次二季度中遭到减持,相对上期减持了5.18%。

而一季报第一大重仓股比亚迪股份同样在二季度遭到李晓星大幅减持,相对上期减持了66.54%,目前为第五大重仓股。此外,晶科能源在二季报退出了该基金前十大重仓股。

与之相对的是,该基金前十大重仓股新增天顺风能。德业股份、腾讯控股、美团-W成为重点加仓对象,李晓星一举将上述三只个股买成了第二至第四大重仓股。

澎湃新闻记者留意到,其实不仅是银华心佳两年持有期,在李晓星旗下的银华心兴三年持有A与银华心怡A中,亦出现了德业股份、腾讯控股、美团-W被重点加仓的现象。

对于操作原因,李晓星在二季报中表示,绝大部分仓位将会集中在科技赛道中具有成长性的中小盘股票上。此外,结合整体的宏观判断,“经济信心回升的映射主要在于数字经济、医疗健康和美好生活,毕竟现在消费降级成为了不少人谈论的重点,但我们相信随着经济信心的回升,美好生活的追求依然会是消费的长期趋势,这些提到的领域是边际变化最大的方向,无论是业绩趋势还是信心趋势。”

持续看好TMT、消费、半导体等多个板块

在二季报长文中,李晓星坦言,今年上半年,整体基金收益率并没有达到预期,由于投资方法和市场风格的偏好出现了阶段性的错配,导致了很少有的跑输了基准的现象。但从中长期的维度来看,具有业绩持续成长能力的优质公司会持续超额贡献。同时由于可选择的标的变得更多,旗下的基金产品持仓也会变得更为分散一些。

“我们持续看好高质量发展的方向,看好下半年的经济信心回升,结合我们的整体宏观判断,目前我们的组合集中在低碳经济、国家安全、数字经济、医疗健康和美好生活几个方向,泛新能源是我们总体配置最多的板块。高质量发展的映射在于低碳经济和国家安全,这两个板块上半年调整幅度不小,交易拥挤程度基本得到了解决,后面更多会反映相关的业绩增速。”李晓星强调称,展望未来,会持续看好电动车、光伏、风电、储能、科技、半导体、国防军工、消费以及医药等多个板块。

他进一步指出,“TMT方向是今年以来的最大热点,无论海外还是国内市场相关AI标的均有较大涨幅。AI产业在突破‘技术奇点’后,将进入新一轮成长周期,但需要关注的是AI发展不会一蹴而就,中间也必然会有曲折,包括数据隐私、道德伦理等潜在风险,可能造成板块后续波动。”

投资机会上,李晓星认为“卖水人”硬件先行的算力产业链,在业绩兑现上先于AI应用。

此外,李晓星认为,在AI产业崛起的当下,港股的核心互联网公司最有可能抓住AI浪潮下的机遇,使得自身的体量上个台阶,结合当下的估值水平,有望迎来业绩估值双升的行情。

在消费方面,李晓星称,“对于食品饮料、家电等相对格局较好的领域,我们认为龙头公司的壁垒依然能够维持多年的稳健增长,目前估值性价比很好。对于新兴的消费行业,当下确实还在挤泡沫的阶段,行业从野蛮生长走向理性,优质公司也会脱颖而出。”

在半导体方面,李晓星认为,在股价位置、市场预期较低的景气复苏方向,对于半导体板块的看法边际转向积极,左侧布局了一些设计标的。全球半导体下行周期接近尾声,经历了过去几个季度的去库存,有望在今年下半年重启上行周期,向上弹性取决于各下游需求恢复的力度。