派克新材终止发不超19.5亿可转债 为中信证券保荐项目

中国经济网北京10月22日讯派克新材(605123.SH)昨日披露公告,公司董事会于2024年10月18日召开第三届董事会第十七次会议和第三届监事会第十六次会议,审议通过了《关于终止向不特定对象发行可转换公司债券并撤回申请文件的议案》,同意公司终止向不特定对象发行可转换公司债券并撤回申请文件。

对于终止本次发行并撤回申请文件的原因,派克新材表示自公司申请本次发行以来,公司与中介机构积极推进相关工作。综合考虑外部宏观环境的变化、公司资本运作规划的调整、自身实际经营情况等因素,经与多方充分沟通及审慎分析后,公司决定终止向不特定对象发行可转换公司债券并撤回申请文件。

派克新材表示,公司终止本次向不特定对象发行可转换公司债券并撤回申请文件事项尚需取得上交所同意,公司将在收到上交所的终止审核通知后,及时履行相应的信息披露义务。

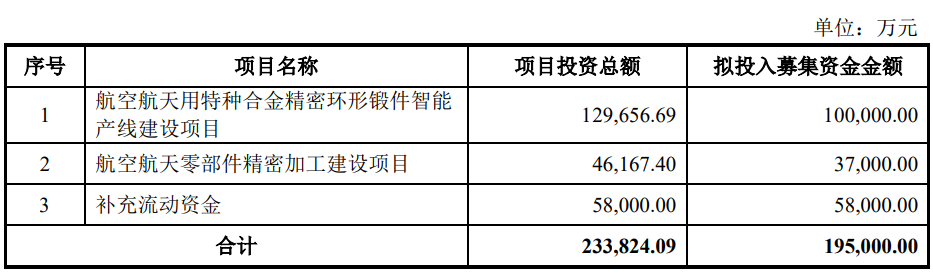

派克新材2023年8月17日披露的向不特定对象发行可转换公司债券募集说明书(修订稿)显示,公司拟可转债发行总额不超过人民币195,000.00万元(含195,000.00万元),扣除发行费用后,将全部投资于航空航天用特种合金精密环形锻件智能产线建设项目、航空航天零部件精密加工建设项目、补充流动资金。

派克新材本次发行可转债的保荐人(主承销商)为中信证券股份有限公司,中信证券指定苗涛、艾华为保荐代表人。

派克新材于2020年8月25日在上交所主板上市,发行数量为2700.00万股(全部为公司公开发行新股),发行价格为30.33元/股,保荐机构为东兴证券,保荐代表人为孙在福、杨志。

派克新材发行募集资金总额为8.19亿元,募集资金净额为7.58亿元,其中5.72亿元用于航空发动机及燃气轮机用热端特种合金材料及部件建设项目,3900.00万元用于研发中心建设项目,1.47亿元用于补充流动资金。

派克新材发行费用合计6110.05万元,其中,保荐机构东兴证券获得保荐及承销费用4607.04万元。

经中国证券监督管理委员会《关于核准无锡派克新材料科技股份有限公司非公开发行股票的批复》(证监许可[2022]1748号)核准,派克新材非公开发行普通股(A股)13,170,892股,每股面值人民币1元,每股发行价格为人民币121.48元,募集资金总额为人民币1,599,999,960.16元,扣除发行费用人民币17,060,706.02元(不含税),募集资金净额为人民币1,582,939,254.14元。上述募集资金到位情况于2022年9月27日业经公证天业会计师事务所(特殊普通合伙)验证,并出具苏公W[2022]B120号《验资报告》。