葫芦娃药业拟再融资5亿元:毛利连年下滑应收账款大幅增长 未来三年资金缺口5.3亿

转自:中国网

中国网财经11月13日讯(记者 李婷)海南葫芦娃药业集团股份有限公司(605199.SH,下称“葫芦娃药业”)日前更新了对于发行可转换公司债券申请文件的审核问询函的回复,针对本次募投项目必要性、关于融资规模与效益测算以及关于业务及经营情况等事项进行说明。过去三年半,公司毛利率连续下滑,销售费用高企,未来持续增长能力等问题受到关注。

募资5亿元,9000万元用于分红

葫芦娃药业今年3月发布公告称,公司拟公开发行可转换公司债券,募集资金总额不超5亿元,拟用于南宁生产基地二期项目、数字化建设项目及补充流动资金。三个项目计划分别占用资金2.5亿元、1亿元和1.5亿元。公司于8月收到上交所出具的《关于海南葫芦娃药业集团股份有限公司向不特定对象发行可转换公司债券申请文件的审核问询函》。

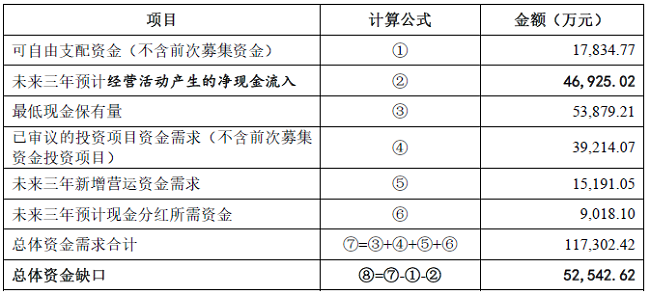

在最新的回复函中,葫芦娃药业称,综合考虑公司的日常营运需要、公司货币资金余额及使用安排等,公司测算未来三年(2023-2025年)的资金缺口约为5.3亿元。

其中收入部分涵盖未来3年经营活动产生的净现金流入总额和可自由支配资金,预计分别为4.7亿元和1.8亿元。支出部分包括最低现金保有量5.4亿元、项目资金需求3.9亿元、新增营运资金需求1.5亿元及现金分红9000万元。

对于分红金额9000万元的确定,葫芦娃药业按照最近三年累计现金分红金额占年均归属于母公司所有者的净利润的比例以及未来三年年均归属于母公司股东的净利润测算。公司曾于2020年分红6000万元,同年的归母净利润为1.2亿元。

业绩增速不稳定,预计未来三年复合增长率14.2%

葫芦娃药业对未来发展颇为乐观,以2020-2022年公司营业收入复合增长率14.2%测算,2023年至2025年将分别实现营收17.3亿元、20亿元和22.6亿元,经营活动产生的现金流量净额分别为1.4亿元、1.6亿元和1.8亿元。

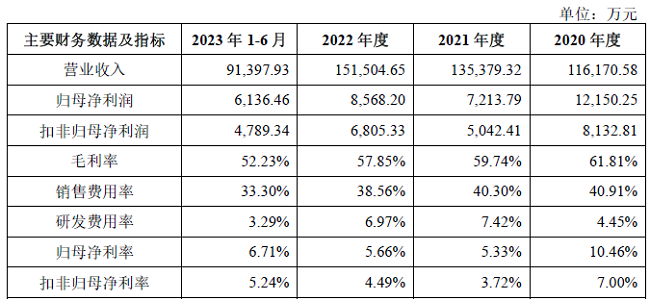

反观其近年来的业绩,并未呈现稳定增长态势。2020年至2022年,公司收入分别为11.6亿元、13.5亿元和15.2亿元,营收增长率分别为-11%、17%和12%。利润水平明显下滑,2020年至2022年归母净利润分别为1.2亿元、0.7亿元和0.8亿元。同期经营活动产生的现金流量净额变动较大,分别为330万元、1亿元和2.4亿元。

最新业绩报告显示,葫芦娃药业前三季度实现营业收入12.8亿元,较上年同期增长21%;同期归母净利润为7750万元,较上年同期增长8%;同期经营活动产生的现金流量净额为-2.55亿元。

在回复函中,葫芦娃药业调整计算方法,使用间接法将净利润调节为经营活动现金流量的具体过程,经营活动产生的现金流量净额为-1.6亿元。

葫芦娃药业称,净利润变动与经营活动产生的现金流量净额变动存在差异,主要原因为经营性应收项目中应收款项(包括应收票据、应收账款及应收款项融资)增加,以及经营性应付项目中合同负债下降所致。据其三季报披露的数据显示,公司应收账款从去年末的3.12亿元,到今年三季度已快速增长到4.74亿元。

毛利率连续下滑,三年半销售费用累计达20亿元

2020年至2023年上半年,公司综合毛利率逐年下降,分别为 62%、60%、58%和 54%。对此,葫芦娃药业将原因归结为销售模式变动和集采政策影响,双重因素导致部分产品单价有所下降。

报告期内,公司直销模式收入占比为 23%、29%、34%和48%,逐年上升,直销模式下公司产品价格相对较低,因此产品价格有所下降。此外,公司原材料采购成本及其他成本上升导致产品单位成本上升。

值得注意的是,公司未提及的销售费用是占据葫芦娃药业支出的主要项目之一,三年半销售费用累计金额达到20.2亿元。2020年至2022年销售费用率达到40%左右,销售费用分别为4.8亿元、5.5亿元和5.8亿元,今年前三季度为4.2亿元,费用率降至33%。

据介绍,公司的销售费用主要用于业务推广,涵盖市场调研费、学术推广费和渠道拓展费等项目。业务推广费占比分别高达83%、77%、73%和75%。

对应报告期内,葫芦娃药业的研发费用率分别仅有4%、7%、7%和4%。过去三年半,公司研发费用支出合计为4亿元。

对于葫芦娃的发行可转债募资进展,中国网财经记者将保持持续关注。