销售费用增长超45%,营收净利却双双下滑,李子园到底怎么了?

来源:大公快消

前不久,李子园除了交出营收利润双降的成绩单以外,还陷入了多名高管拟减持股份的风波,这可能会导致投资者对其的信任有所下滑。

虽然截至9月末,李子园已累计回购公司股份超1376万股,但能否消除高管拟减持股份的影响,并挽回投资者信心,还有待市场后续观察。

净利润下滑近三成

8月26日,李子园发布了2024年上半年财报。报告期内李子园营业收入接近6.8亿元,同比下滑3%左右;归属于上市公司股东的净利润不足1亿元,同比下滑在29%左右。

对于营业收入的下滑,李子园解释称:“主要原因是公司整体营收受各大区的主营业务经营情况影响,各地区的销售情况受市场景气度、价格体系、推广策略变化而具有一定差异。”

而对于归属于上市公司股东的净利润的下滑,李子园则表示,主要系报告期内营业收入略有下降,为促进销售,公司投入广告费用较多,销售费用、管理费用增加明显所致。

财报显示,今年上半年李子园的销售费用、管理费用、研发费用分别为1亿元、4329万元、908万元左右,分别大致增长47%、38%、3%。

李子园表示,销售费用变动,主要系本报告期增加广告费投入以及市场推广费和员工持股计划分摊费用增加;管理费用变动主要系,本报告期折旧费用和员工持股计划分摊费用增加所致。

而研发费用李子园则表示,预计这些投入将增强公司的技术创新能力,提高产品的营养、健康、环保和品质,从而提升公司在市场上的竞争力和市场份额。

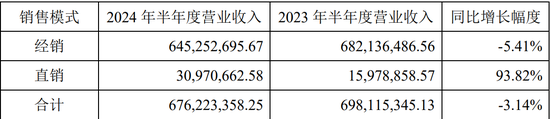

值得一提的是,据其发布的2024年半年度主要经营数据的公告显示,李子园报告期末经销商数量为2679家,报告期内净增加94家。但其经销模式的营业收入却同比下滑了5%左右。

对此,据李子园发布的投资者关系活动记录表显示,有投资者提问:“为何公司的线下经销商数量在增长,但销售额却持续下滑,公司对于线下渠道的发展颓势,是否采取了必要的手段进行有效的干预和激励?”

李子园解释称:“线下经销商数量的增长与销售额的下滑是由于多方面因素导致的,包括市场竞争加剧、消费者需求变化等。”

李子园表示:“公司已经采取了一系列措施进行有效的干预和激励,如深化市场精耕、渠道拓展,积极开发新兴市场,搭建客户框架及重点渠道框架,加强业务团队建设和经销商管理等。”

回购股票的同时又遭高管减持

公开资料显示,李子园公司创立于1994年10月22日,于2021年2月8日正式挂牌上市。

公司的主营业务为甜牛奶乳饮料系列等含乳饮料和其他饮料的研发、生产与销售;主要产品为含乳饮料和其他饮料。

为有效维护公司价值及股东利益,增强投资者信心;同时,为进一步健全公司长效激励机制和利益共享机制,提升团队凝聚力和企业竞争力,促进公司健康可持续发展,去年10月李子园计划回购股票。

10月9日,李子园发布了关于回购股份进展公告。截至2024年9月30日,公司以集中竞价交易方式已累计回购公司股份超1376万股,占公司目前总股本的比例为3.49%,回购成交的最高价为16.02元/股,最低价为13.62元/股,累计已支付的总金额为人民币2.09亿元(不含印花税、佣金等交易费用)。

但因公司“李子转债”处于转股期,总股本持续变化,截至2024年9月底,公司总股本增加至394432300股。

据李子园于去年10月9日发布的第三届董事会第八次会议决议公告显示,此次回购的公司股份,用于实施员工持股计划或股权激励,回购期限为自董事会审议通过回购股份方案之日起12个月内。

值得注意的是,在李子园回购股票的同时,今年以来,李子园却有6名高管拟通过集中竞价方式合计减持不超过119.06万股公司股份,占公司总股本的0.3%左右。

其中,包括李子园的总经理朱文秀、副总经理苏忠军、副总经理王顺余、董秘程伟忠、财务总监孙旭芬及监事崔宏伟。

有投资者对此质疑,总经理及众高管在员工持股计划发布前高位减持套现,后又在低价参与员工持股计划,高管是否提前知晓持股计划内容并进行了高位套现动作?是否公司有强制要求高管带头参与员工持股计划的情况发生?

李子园回应称:“公司高管根据其自身资金安排择机减持,相关信息已经依法依规披露。为提高管理层和核心员工积极性,公司推进股权激励计划,相关员工可根据自身情况和未来市场预期自愿参与,不存在强制认购的情形。”

中国企业资本联盟中国区首席经济学家柏文喜指出:“高管减持可能会对李子园产生一定的影响。还可能会被市场解读为对公司未来发展信心不足,这可能会对公司的股价和市场信心产生负面影响。”

柏文喜表示:“李子园在9月30日完成的股票回购可能会在一定程度上减少高管减持带来的影响,但其效果还需要结合公司的具体情况和市场反应来综合评估。”