股权激励优惠力度“打5折”,巴比食品跌跌不休的股价背后

文 | 创业最前线王亚静

编辑 | 蛋总

进入2024年,巴比食品的2022年限制性股票激励计划(以下简称:激励计划)终于得以施行。

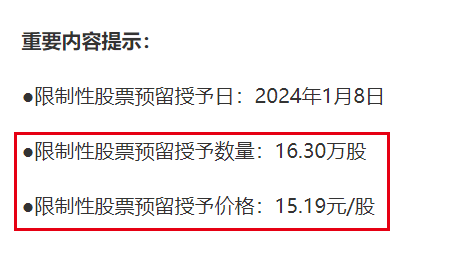

1月8日晚间,巴比食品发布公告称,董事会认为激励计划规定的授予条件已经成就,确定2024年1月8日为预留授予日,拟以15.19元/股的价格,向符合条件的12名激励对象授予16.30万股限制性股票。

图 / 巴比食品公告

图 / 巴比食品公告若按照当日的收盘价20.08元/股计算,本次激励计划的股票每股仅折让24%,这和巴比食品原5折发行股票以激励员工的计划相比,优惠力度直接“腰斩”。

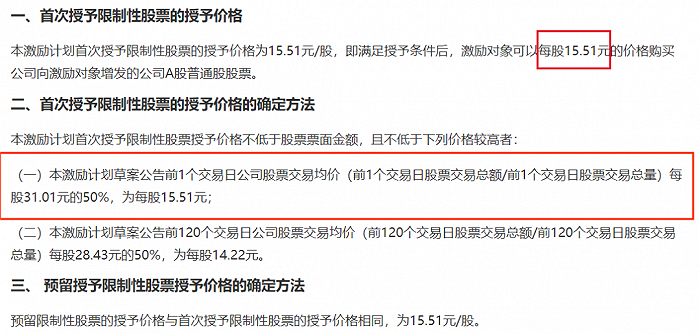

2022年12月29日,巴比食品曾宣布,拟向激励对象定向发行受限制股票,价格为前1个交易日(12月28日)公司股票交易均价每股31.01元的50%,即每股15.51元。

图 / 巴比食品公告

图 / 巴比食品公告尽管后期巴比食品将发行价格下调至15.19元/股,但降幅仍追不上公司股价下滑的速度。

Wind数据显示,自2022年12月29日至2024年1月8月,巴比食品股价从30.42元/股下滑至20.08元/股,股价跌去了三分之一。若和盘中最高点55.22元/股相比,股价大跌6成。

而跌跌不休的股价背后,是巴比食品业绩承压的尴尬。

1、单店收入仍有缺口,东鹏带来“纸面富贵”

提起巴比食品,或许很多北方人并不熟悉,但在以上海为核心的华东区域,超过3000家卖着热腾腾包子、馒头、烧麦和豆浆的巴比食品门店遍布大街小巷,随处可见。

从2003年第一家门店开业开始计算,今年巴比食品刚刚21岁。在本应该意气风发的年纪,巴比食品状态反而萎靡不振。

1月5日晚间,巴比食品发布投资者关系活动记录表,在回应投资者对于“公司单店营业额”的询问时,巴比食品坦承,公司目前单店收入相较于2021年仍有缺口。

2021年,恰好是巴比食品的一个转折点。

在2021年财报中,巴比食品高调宣布,报告期内,公司单店营业额大幅提升,一举扭转了自2017年以来的持续下滑局面,尤其在公司重点区域华东地区,单店收入已超越2017年水平。

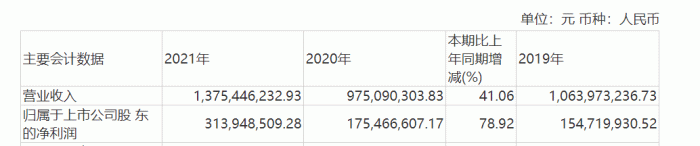

也是这一年,公司实现了营收、利润的高增长。财报显示,2021年,公司的营业收入为13.75亿元,同比增长41.06%;归母净利润为3.14亿元,同比增长78.92%。

图 / 巴比食品2021年年度财报

图 / 巴比食品2021年年度财报仅仅时隔1年,巴比食品的单店收入再次调头向下。公司在2023年3月披露的投资者关系活动记录表中明确,2022年整体单店收入同比下降。直至2023年,巴比食品的单店收入仍未恢复元气。

表现在财务报表中,便是归母净利润连连下滑。

Wind数据显示,在2022年和2023年上半年,巴比食品归母净利润分别同比下滑29.19%和30.48%。

图 / Wind

图 / Wind2023年三季度,又是巴比食品的一个转折点。

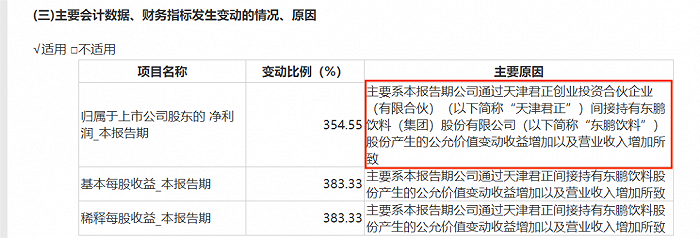

财报显示,2023年第三季度,公司实现归母净利润7270.96万元,同比暴涨354.55%,这直接带动了公司整个前三季度归母净利润同比上涨15.52%。

图 / 巴比食品2023年前三季度财报

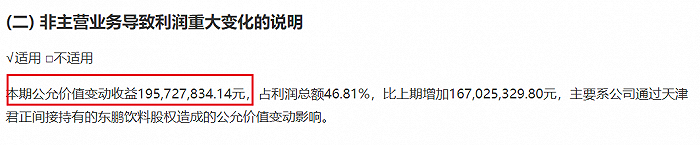

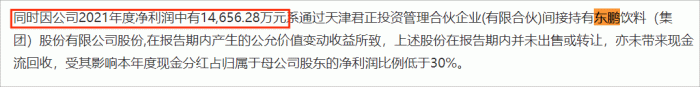

图 / 巴比食品2023年前三季度财报「创业最前线」发现,无论是2021年还是2023年三季度,巴比食品归母净利润的暴涨背后,都离不开东鹏饮料的助力。

2021年,公司公允价值变动产生收益1.96亿元,占当期归母净利润的62%。其中,东鹏饮料带来的公允价值变动收益高达1.47亿元。

图 / 巴比食品公告

图 / 巴比食品公告2023年前三季度,巴比食品没有具体披露东鹏饮料带来的收益,但仍明确表示,三季度归母净利润暴涨,是由于间接持有东鹏饮料股份产生的公允价值变动收益增加以及营业收入增加所致。

图 / 巴比食品2023年前三季度财报

图 / 巴比食品2023年前三季度财报不过,在巴比食品没有出售东鹏饮料股权变现之前,这部分利润并没有真正进入巴比食品的口袋,仅仅停留在报表之上,是“纸面利润”罢了。

未来,巴比食品是否会切割与东鹏饮料的关系?公司如何看待东鹏饮料股价变动对利润的影响?对此,「创业最前线」试图向巴比食品方面了解,但截至发稿仍未获回复。

2、门店增速放缓,困于华东

巴比食品创始人刘会平是一个有野心的人,他在1998年怀揣4000元勇闯上海滩,豪言“洋快餐能卖到全球,中国的包子也一定能卖遍世界”。

在2021中国餐饮产业峰会上,刘会平为巴比食品定下目标——“成为中式面点第一品牌”。他认为,“如果巴比馒头未来能做到几百亿的销售规模,那么巴比馒头离中式面点第一品牌的距离就不远了。”

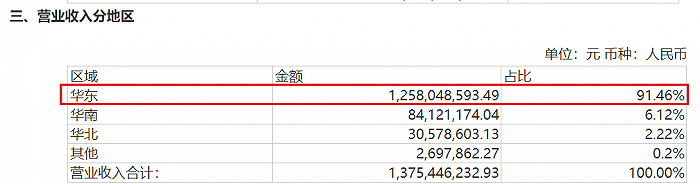

时至今日,巴比食品营收尚不足20亿元,与刘会平口中的数百亿销售规模如隔天堑。更遗憾的是,意在“中式面点第一品牌”的巴比食品,甚至走不出华东区域的“围城”。

数据显示,2021年以来,巴比食品的经销商全部来自华东区域。

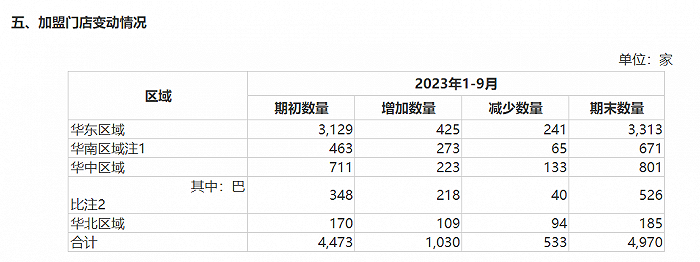

就门店而言,截至2023年9月30日,华东区域门店达到3313家,占比总门店数量的67%。

图 / 巴比食品公告

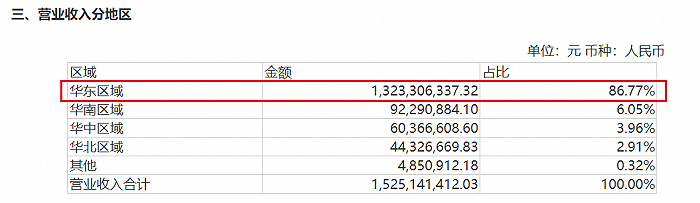

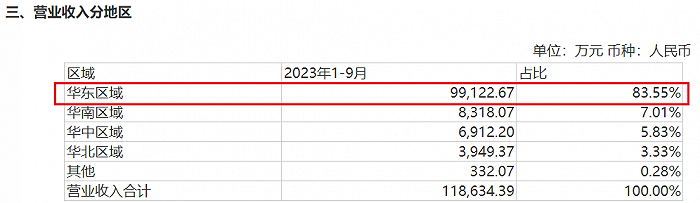

图 / 巴比食品公告若就收入来看,自巴比食品上市以来,华东区域每年都贡献8成以上的营业收入。

图 / 巴比食品公告(从左至右分别为2020年-2023年前9月营业收入分地区的数据)

图 / 巴比食品公告(从左至右分别为2020年-2023年前9月营业收入分地区的数据)「创业最前线」试图向巴比食品方面了解,巴比食品是否对于成为“中式面点第一品牌”的目标有所改变?对于巴比食品有何短期、长期的规划?但截至发稿,仍未获回复。

巴比食品也在试图打开更广阔的市场,一边进军海外,一边试图走出华东。

据其官微透露,2023年8月,巴比食品的产品正式在加拿大20多家大统华超级市场上市;9月,产品将在澳大利亚的超市上线。

与此同时,2023年6月,巴比食品正式开放湖南省区域市场;9月,全面开放合肥市场的加盟。

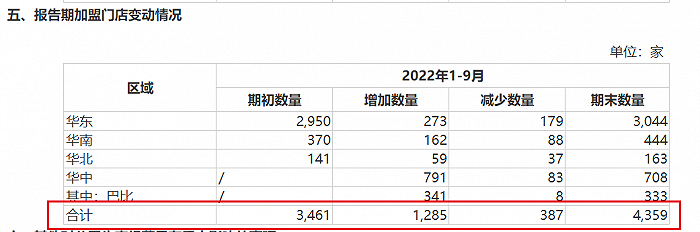

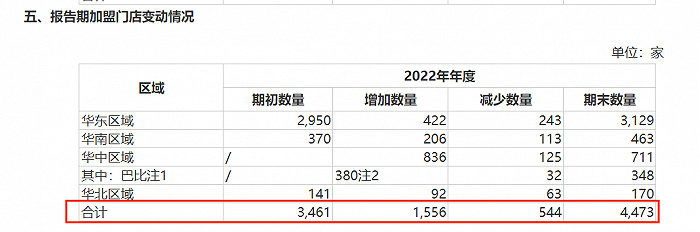

按照规划,巴比食品力争在2023年实现新拓展门店超1000家。从2023年前9月的数据来看,报告期内,巴比食品新增加盟门店已经达到1030家,提前完成了全年目标额。

只不过,前方攻城略地的同时,大后方却在“失守”。2023年前9月,巴比食品共关闭了533家门店,这也意味着巴比食品每开两家新店,就有一家门店关闭。

从最终效果来看,2023年前9月,巴比食品净增门店甚至不足500家。

1月10日,华鑫证券在对巴比食品的研报中提示,其面临着宏观经济下行风险、开店不及预期等风险。

拉长时间来看,巴比食品新增门店的速度明显放缓。于2022年前三季度,公司净增门店近900家;到2022年末时,净增门店数量更是超过1000家。

图 / 巴比食品公告

图 / 巴比食品公告这也引起了投资者的关注。在2023年年中对巴比食品调研时,有投资者提及,“发现新开店的留存率可能偏低,请问原因是何?”

这最终又回到了华东区域之上。巴比食品解释,主要原因是华东以外区域在当地的品牌影响力不及华东区域,外区较高的闭店率拉高公司整体闭店率水平。

此外,门店租金变化、合约到期、加盟商个人原因也会在一定程度影响公司闭店率水平。整体而言,公司门店数量每年净增实际只有10%左右。

如何破解“走不出华东”的怪圈,或许是巴比食品迈向“中式面点第一品牌”的第一道门槛。

3、进军预制菜,“赶了一个晚集”

巴比食品在试图寻找新的出路。

2023年12月4日下午,巴比食品在松江创意园区举办了一场预制菜发布会,首轮上新了畜牧类、家禽类和水产类的11款产品。

图 / 巴比食品官网

图 / 巴比食品官网近年来,如果要问食品餐饮业哪个细分赛道最火爆,预制菜必有一席之地。从行业前景来说,这的确是一片蓝海。

艾媒咨询发布的《2022年中国预制菜行业发展趋势研究报告》显示,2021年预制菜市场规模已经达到3459亿元,同比增长19.8%,预计在2026年将突破万亿元。

作为深耕食品20余年的企业,巴比食品进军预制菜是相对容易跨界的赛道,但此时进入的时间已经有些晚了。

早在2020年,预制菜就已经开始走热。4年来,各路企业纷纷下场,既有三全、味知香、千味央厨、安井食品、双汇发展、金龙鱼、龙大美食等食品企业抢抓窗口机遇,快速切入这一赛道。还有顺丰、美的、格力等上市公司,加码预制菜上下游产业链。

天眼查数据显示,截至2023年底,预制菜相关企业已超过6万家,市场竞争异常激烈。

此外,这个时间点正是预制菜口碑遭遇逆转的低谷期。自2023年9月中旬以来,“预制菜进校园”争议一石激起千层浪,掀起了公众对于预制菜的焦虑与质疑。

或许已经意识到了市场的变化,巴比食品的预制菜没有直接面向消费者,而是选择从现有团餐的B端客户切入。据其介绍,截至2023年底,公司已基本完成对现有团餐客户的预制菜产品送样阶段。

绕开消费者,直接对接熟悉的团体客户,无疑是一条快速壮大销售规模的途径。但值得注意的是,巴比食品的团餐客户贡献的收入本就不高。

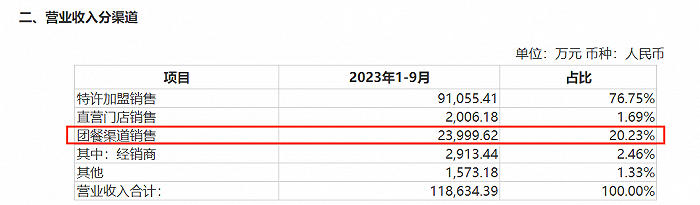

数据显示,2023年1-9年,公司团餐渠道的营业收入为2.40亿元,仅占总营业收入的20.23%。这也意味着,团餐渠道能够带动预制菜销售规模有限。

图 / 巴比食品公告

图 / 巴比食品公告未来,巴比食品是否会将预制菜受众扩大至C端消费者,还是继续挖掘B端大客户?对预制菜是否制定了目标?据此,「创业最前线」试图向巴比食品方面了解,但截至发稿仍未获回复。

但无论如何,若想让预制菜快速成长为拉动巴比食品业绩增长的另一驾马车,并不容易。

美编 | 吴宜忠

审核 | 颂文