博迁新材2024年半年报点评:Q2业绩同环比大幅改善,持续受益MLCC需求复苏 | 天风金属新材料刘奕町团队

中报业绩:24年H1公司实现营收4.38亿元,yoy+54.9%;归母净利润0.55亿元,yoy+223.7%;扣非净利润0.44亿元,同比扭亏。其中Q2实现营收2.38亿元,yoy+50.6%,环比+19.3%;实现归母净利润0.39亿元,yoy+158.9%,环比+150.3%。

消费电子需求复苏,镍粉销量提升+产品结构改善驱动盈利改善

营收端,公司24Q2营收同比+50.6%,环比+19.3%,主要系下游消费电子市场持续复苏,MLCC用镍粉、铜粉销量同比大幅提升,同时产品结构亦有所改善。盈利端,公司24H1毛利率21.89%,Q2毛利率24.5%,环比+5.7pcts,自23Q4以来持续回升。原料端,24H1镍均价13.7万元/吨,yoy-26%,原料价格中枢下移助力公司盈利能力修复。费用端,Q2期间费用率7.4%,环比-4.9pcts,主要系管理费用率和研发费用率下降。原料成本下降,叠加产品结构改善、精细管理兑现,推动公司盈利能力大幅改善,Q2录得净利率16.4%,环比+8.6pcts。同时公司高价镍去库效果显著,现金流同步大幅改善,24H1经营现金流净额达1.9亿元,yoy+213%。

MLCC行业开启成长新周期,有望持续提振高端镍粉需求

23年MLCC行业逐步完成筑底,库存回归健康水平。24年以来,消费电子市场持续复苏,同时AI应用终端高功能化发展趋势驱动消费电子步入新一轮成长周期,高阶MLCC用小粒径镍粉需求量有所增加,MLCC行业销售额和产能利用率大幅提升。24Q2日本村田MLCC营收20.3百亿日元,yoy+20%,产能利用率为80%-85%,村田制作所社长预计Q3将提高至85%-90%;公司第一大客户三星电机MLCC营收106亿韩元,yoy+16.6%,高附加值及车载MLCC逐渐起量。步入Q3,我们预计随着新机上市、AI市场持续增长和车载MLCC逐步起量,MLCC行业将迎来持续增长,同时高功能MLCC有望提振公司高端镍粉需求。

PVD赋能平台型发展,静待新产品发力

公司具备底层技术平台化的核心竞争力,PVD 制粉工艺赋能高端粉体的横向拓展。除镍粉、铜粉等传统产品外,公司已开发多款导电性良好且含低银含的HJT银包铜粉新品,银价大幅上涨下银包铜粉产业化有望提速;多款软磁合金材料、硅粉、硅合金粉均处于送样评测阶段。随着新技术趋势下粉体材料应用场景不断拓展,公司平台型优势有望持续显现。

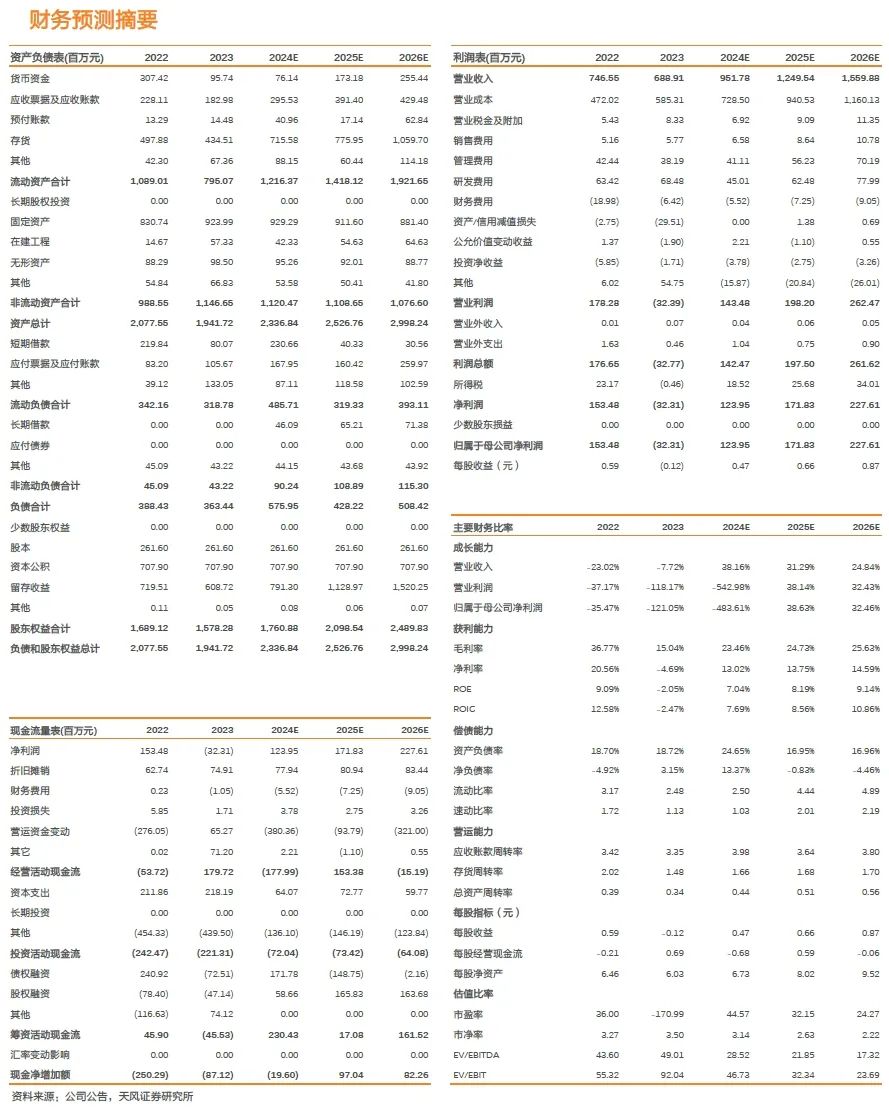

投资建议:公司作为国内MLCC用镍粉龙头,伴随消费电子产业链逐步完成筑底与汽车电子市场的强劲发展,业绩有望迎来持续改善,预计2024-2026年归母净利润分别为1.24/1.72/2.28亿元(24-26年前值为0.85/1.45/2.04亿元,考虑MLCC行业复苏节奏,上调盈利预测),对应8月30日收盘价PE分别为 45/32/24倍,维持“买入”评级。

风险提示:需求波动风险;行业竞争加剧风险;汇率波动风险;原材料价格波动风险;客户集中度较高风险;知识产权诉讼风险。

注:文中报告文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《博迁新材2024年半年报点评:Q2业绩同环比大幅改善,持续受益MLCC需求复苏》

对外发布时间:2024年9月1日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告作者:

刘奕町 邮箱:liuyiting@tfzq.com

SAC执业证书编号:S1110523050001