博迁新材2025三季报点评:Q3短期成本抬升影响盈利,资本开支和大订单互相印证镍粉高景气度 | 天风金属新材料刘奕町团队

(来源:市场投研资讯)

公司点评

三季报业绩:25年前三季度实现营收8.05亿元,yoy+10.8%;归母净利润1.52亿元,yoy+78.2%;扣非净利润1.42亿元,yoy+105.1%。其中,Q3实现营收2.87亿元,yoy-0.6%,环比+6.7%;归母净利润0.46亿元,yoy+51%,环比-20.1%;扣非归母净利润0.43亿元,yoy+71.5%,环比-23.1%。

Q3营收环比保持增长,短期成本和费用抬升影响盈利

营收端,25Q3单季度实现营收2.87亿元,环比+6.7%,公司目前的镍粉产线处于满产状态。

盈利端,公司25Q3毛利率28.8%,同环比+9.06/-5.11pct,原料端,期间沪镍均价环比-1%;期间费用率环比上升1.13pct至10.29%,主要系财务和管理费用率上升;最终录得净利率16.1%,同环比+5.49/-5.39pct。Q3单季度盈利能力环比下滑,我们认为主要由于短期营业成本上升,此外Q3期间人民币兑美元汇率升值,财务费用小幅抬升。

AI服务器需求快速增长,成为高阶MLCC需求的主要驱动力

根据Trend Force最新预测,25年下半年AI服务器市场依然保持旺盛需求。随着新一代高性能AI服务器平台在Q3集中出货,将带动整机制造和上游零组件备货同步升温,其中MLCC受算力与功耗提升驱动,单机搭载量和采购量均显著增加,整体备货需求预计环比增长近25%。AI 算力需求显著增长推动高可靠性、超高容、小型MLCC用量提升,继而对高性能小粒径粉体需求同步提升。此外,车规级MLCC提供增量需求,三星电机及村田等主要MLCC厂商今年均推出高性能车规MLCC。随着AI算力基础设施扩建、消费电子智能化升级及新能源汽车市场持续放量,MLCC行业有望维持长期增长趋势,带动高端镍粉需求。

新一轮资本开支和大订单互相印证镍粉高景气度

中报后公司发布镍粉扩产公告,由子公司广迁电子和广豫储能分别实施“超细镍粉扩产项目”,计划投资总额2.97亿元,以自筹资金建设年产共1200吨的超细镍粉产线,项目建设周期预计12个月。叠加在建项目600吨,公司合计扩产镍粉产能达1800吨。9月29日,公司发布签署经营重大合同公告,公司及子公司宁波广新进出口与X公司签署《战略合作协议书》,约定自2025年8月起至2029年12月31日间预计向X公司销售5420~6495吨符合双方约定规格的镍粉产品,按照预计数量、公司目前产品售价及汇率估算,协议销售金额约为43~50亿元(最终以实际销售订单结算为准)。大额资本开支提上日程,叠加新订单,互相印证AI推动下镍粉的超高景气度。

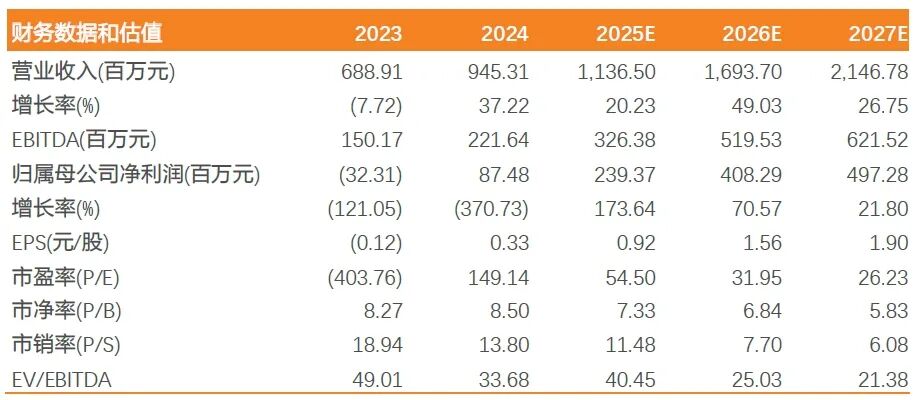

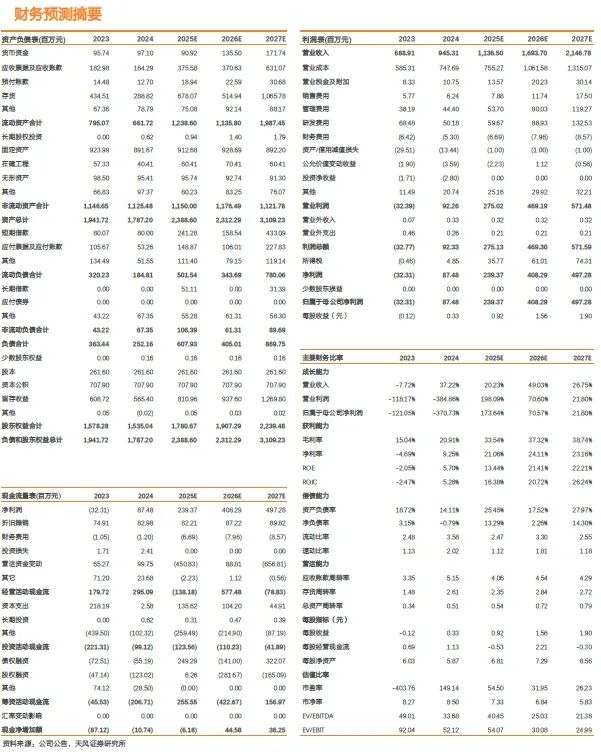

投资建议:作为国内MLCC用镍粉龙头,公司有望充分受益AI驱动MLCC行业成长带来的高端需求和光伏铜代银产业趋势。考虑公司经营情况和扩产,我们调整盈利预测,预计25-27年归母净利润分别为2.4/4.1/5.0亿元(前值为2.4/3.4/4.0亿元),对应PE 64/35/29x,维持“买入”评级。

风险提示:需求波动风险;行业竞争加剧风险;汇率波动风险;原材料价格波动风险;客户集中度较高风险;知识产权诉讼风险。

天风金属团队成员

注:文中报告文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《博迁新材(605376):Q3短期成本抬升影响盈利,资本开支和大订单互相印证镍粉高景气度》

对外发布时间:2025年11月01日

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告作者:

分析师:刘奕町 邮箱:liuyiting@tfzq.com