【天风医药杨松团队|首次覆盖】国邦医药:医药板块稳定增长,动保业务弹性可观

(来源:市场投研资讯)

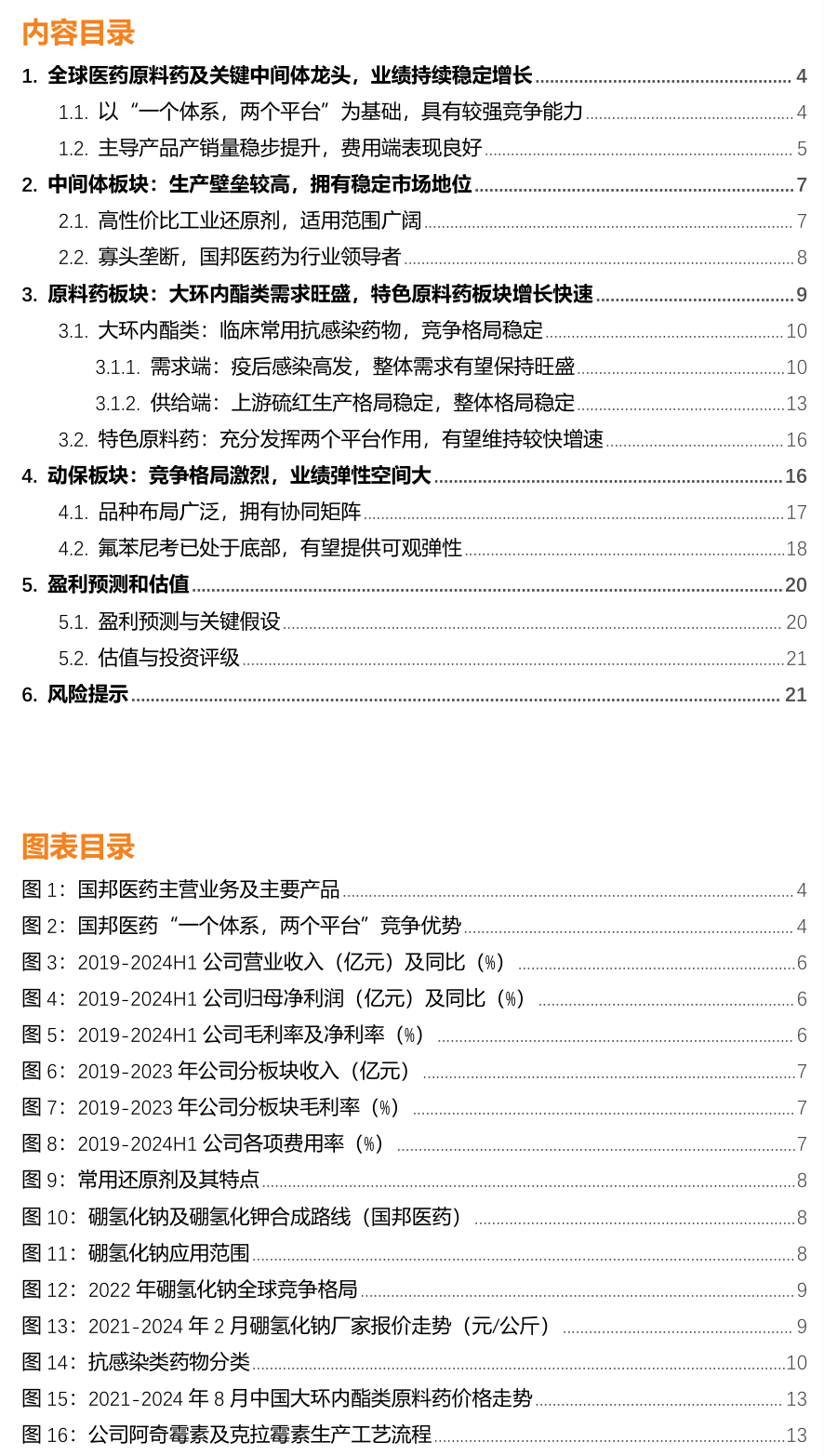

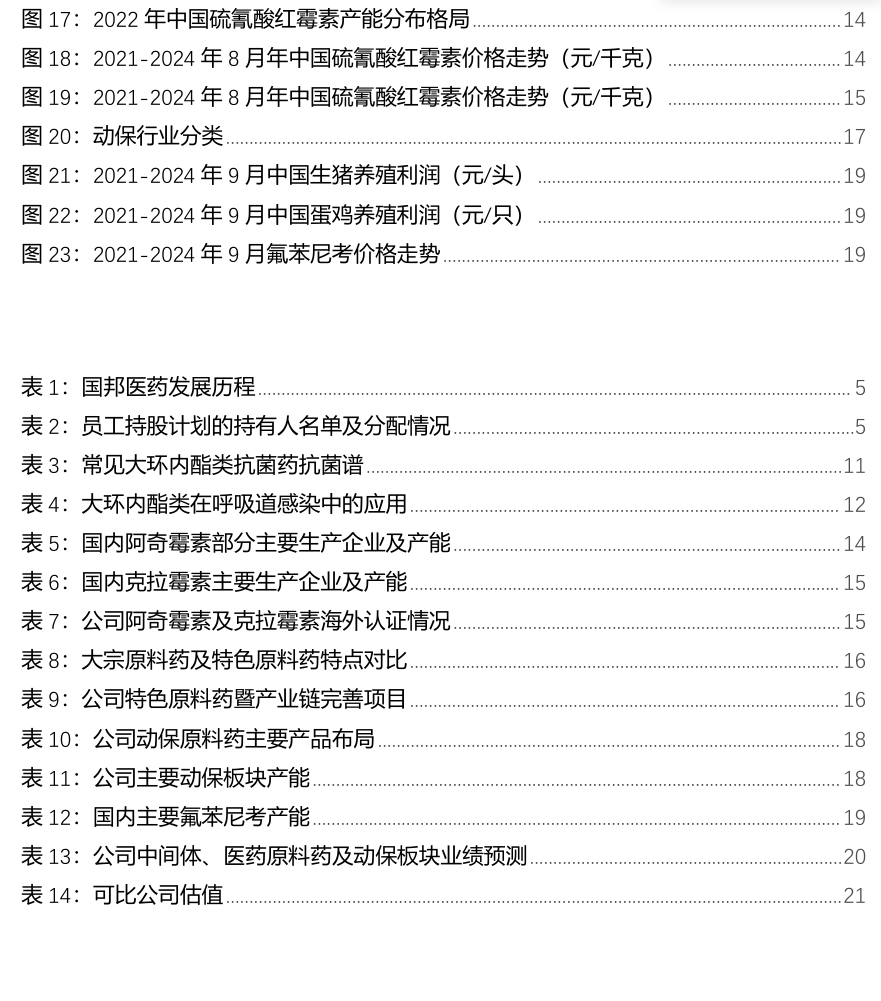

国邦药业以医药化工技术为核心,以“一个体系,两个平台”为基础,从事动保原料药和关键医药中间体的研发、生产和经营。其主导产品硼氢化钠、硼氢化钾、氟苯尼考等产销量均位居全球前列,销售网络遍及全国各地及美国和欧洲各国市场,具有较强的竞争能力。

中间体板块:生产壁垒较高,拥有稳定市场地位

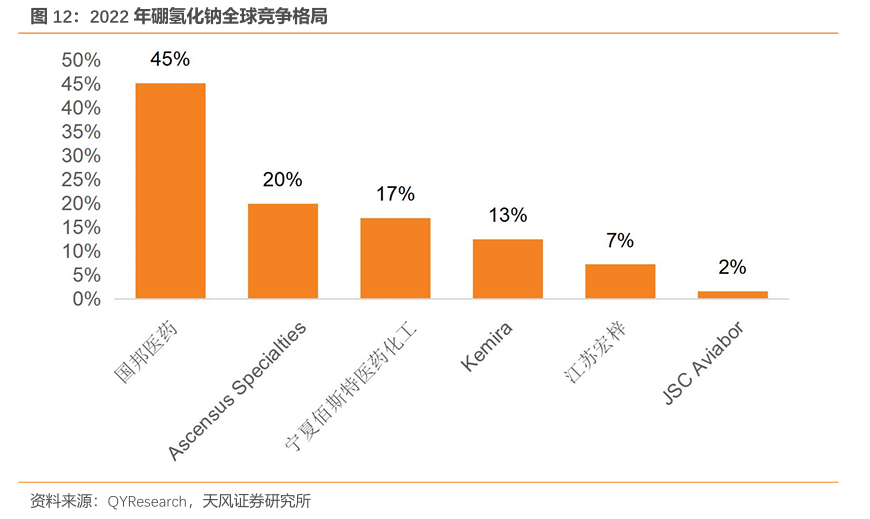

公司关键医药中间体板块产品生产对工艺、安全、环保等具有较高要求,公司作为国内少数能够大规模生产硼氢化钠、硼氢化钾、环丙胺等产品的企业,占有较高的市场份额,在产业链中具有较高影响力和稳定的市场地位。2022年国邦医药全球市占率约45.2%,是全球最大的硼氢化钠生产商。

原料药板块:大环内酯类需求旺盛,特色原料药板块增长快速

公司是全球大环内酯类主要供应商之一,阿奇霉素、克拉霉素60%以上为出口。阿奇霉素、克拉霉素上游硫红供应格局稳定,国邦医药作为市场上主要购买方,在供应及价格上拥有相对优势。我们认为随着公司新建产能落地,叠加供需端各类积极因素,公司大环内酯类原料药板块收入有望保持稳定增长;2024H1公司成立独立的特色原料药板块经营管理团队,统筹研发、注册、生产、市场等资源,有效提升了特色原料药业务的经营效率,主要产品如莫西沙星、泰拉霉素、维格列汀都有显著增长。

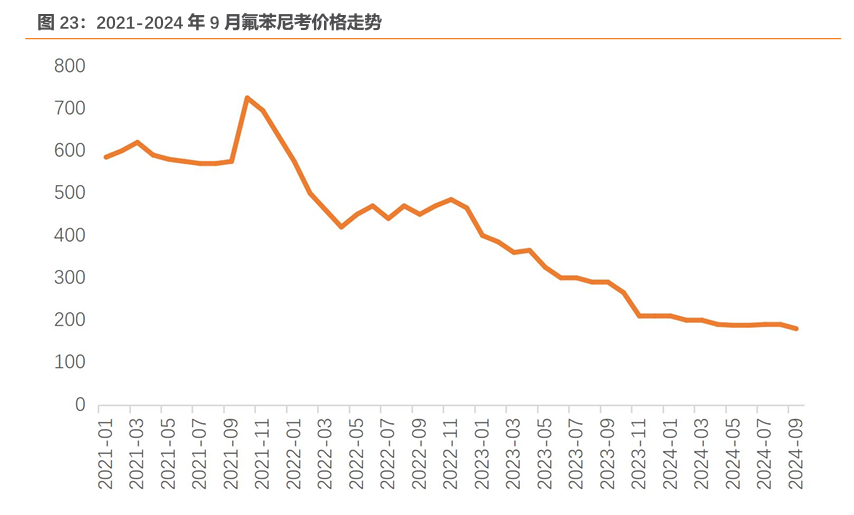

动保板块:竞争格局激烈,业绩弹性空间大

公司在动保原料药领域品种布局齐全、广泛,目前共有16个动保原料药产品在国内获批,具备较强的综合竞争力。截至2024年9月25日,氟苯尼考市场均价为180元/千克,环比上涨1.12%。考虑到公司氟苯尼考产能持续爬坡,价格已经触底,有望在行业出清结束后为公司业绩提供可观弹性。

目录

正文

1. 全球医药原料药及关键中间体龙头,业绩持续稳定增长

1.1. 以“一个体系,两个平台”为基础,具有较强竞争能力

国邦药业以医药化工技术为核心,以“一个体系,两个平台”为基础,从事动保原料药和关键医药中间体的研发、生产和经营。其主导产品硼氢化钠、硼氢化钾、氟苯尼考等产销量均位居全球前列,销售网络遍及全国各地及美国和欧洲各国市场,具有较强的竞争能力。

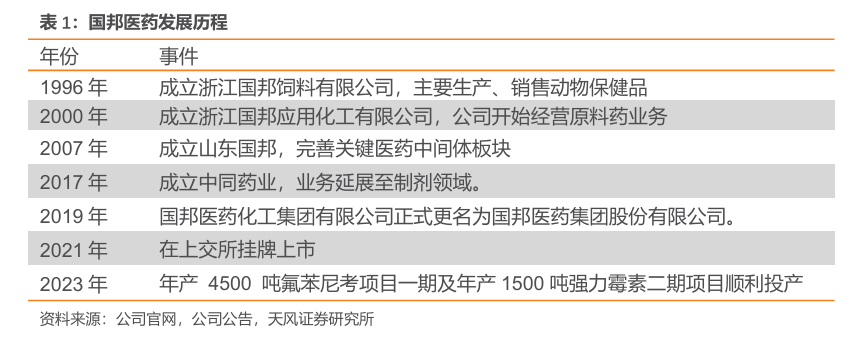

国邦医药于1996年成立,设立之初主要生产销售动物保健品,主要产品为饲料添加剂及动保制剂系列;为拓宽业务板块,2000 年底浙江国邦在浙江上虞杭州湾精细化工园区购置土地并动工兴建,陆续开始生产阿奇霉素、罗红霉素、克拉霉素等原料药;根据集团产业链拓展战略计划,2007 年初山东国邦动工兴建,陆续开始规模化生产硼氢化钠、硼氢化钾、环丙胺等关键医药中间体产品;2017 年,随着中同药业的成立,公司原料药业务延伸至下游制剂生产领域。

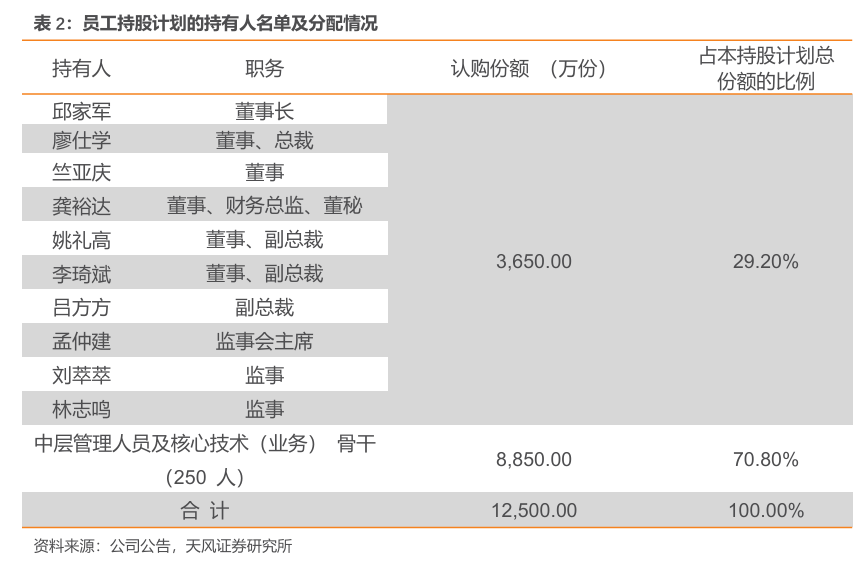

出台员工持股计划,激励业绩稳定增长。为了有效调动员工积极性、健全长期、有效激励与约束机制,确保公司健康、长期、稳定可持续发展,公司于2024年6月28日,推出《第一期员工持股计划(草案)》,范围包括高级管理人员、中层管理人员及核心技术(业务)骨干(不超过260人)在内。

持股计划初始拟筹集资金总额不超过1.25亿元,其中员工自筹资金不超过 12,500.00 万元,具。员工持股计划存续期为24个月,锁定期为12个月。

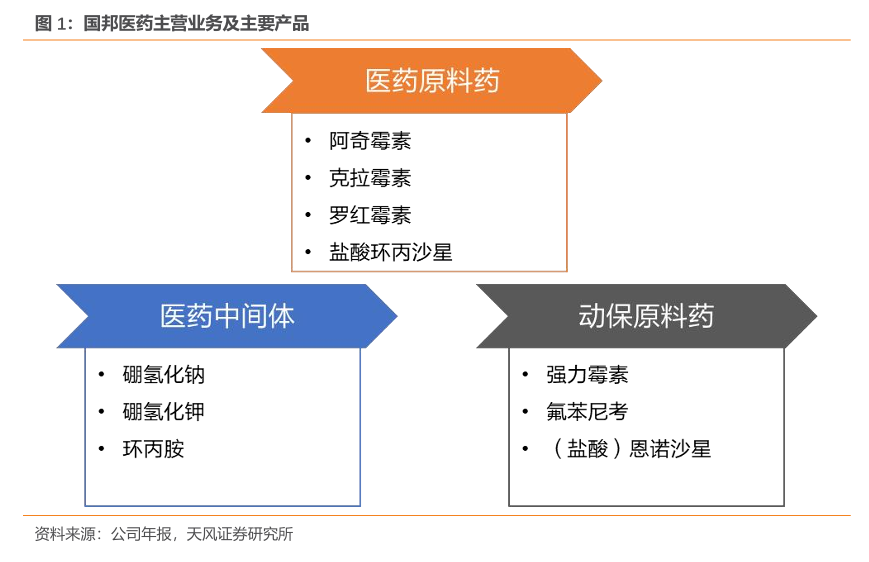

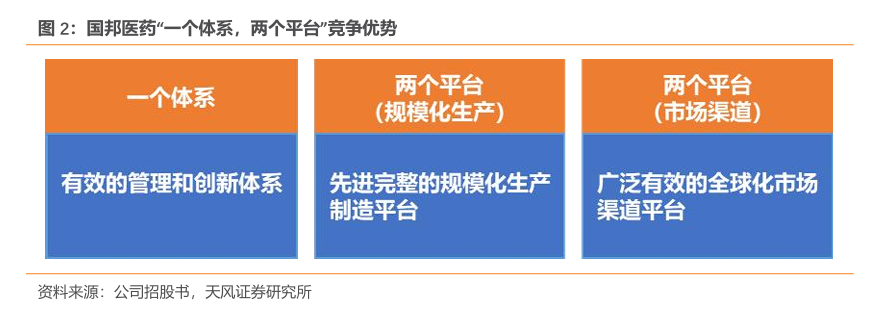

1.2. 主导产品产销量稳步提升,费用端表现良好

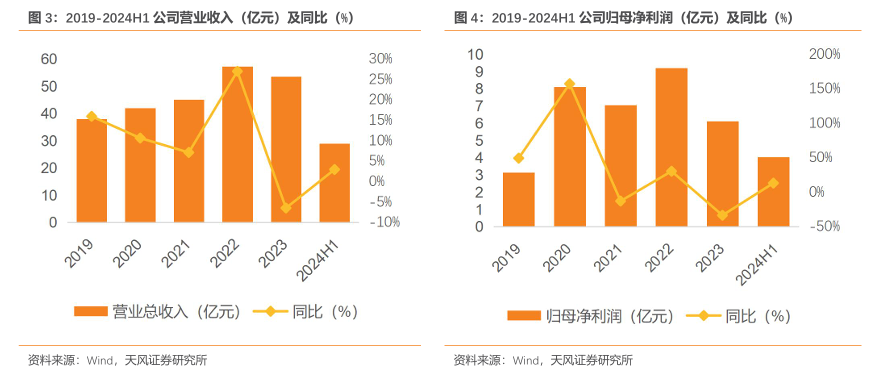

主导产品产销量稳步提升,利润表现优于收入。公司收入从2019年的38.0亿元增长至2022年的57.2亿元,期间CAGR达14.59%,归母净利润同期从3.1亿元增长至9.2亿元,期间CAGR达43.00%,利润端增速远高于收入端增速。2023年公司营业收入同比下降 6.49%,归母净利润同比下降 33.49%,主要系公司主要产品价格较上年显著下降,毛利率降低所致。2024H1 公司主导产品产销量继续稳步提升,各业务板块保持了积极的发展势头,实现营业收入28.92亿元(yoy+2.94%),实现归母净利润4.05亿元(yoy+13.18%)

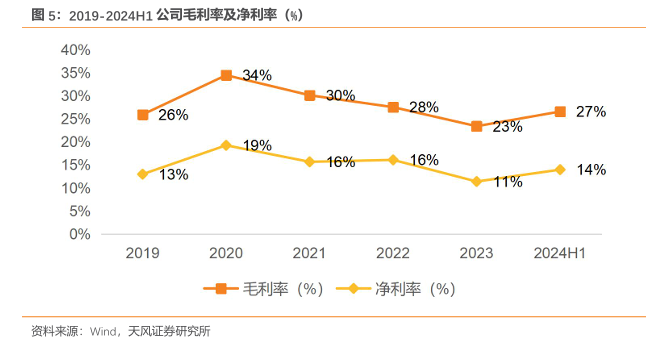

公司毛利率及净利率表现出色。2020年公司毛利率及净利率最高分别达34.5%及19.3%,2023 年公司主要产品价格较上年显著下降,毛利率及净利率分别降至5年内最低的23.4%及11.4%。2024H1 公司利润率水平有所恢复,毛利率及净利率分别为26.6%及14.0%。我们认为,在毛利率出现明显波动的情况下,公司净利率表现始终维持在10%以上,体现公司良好的管理水平及竞争能力。

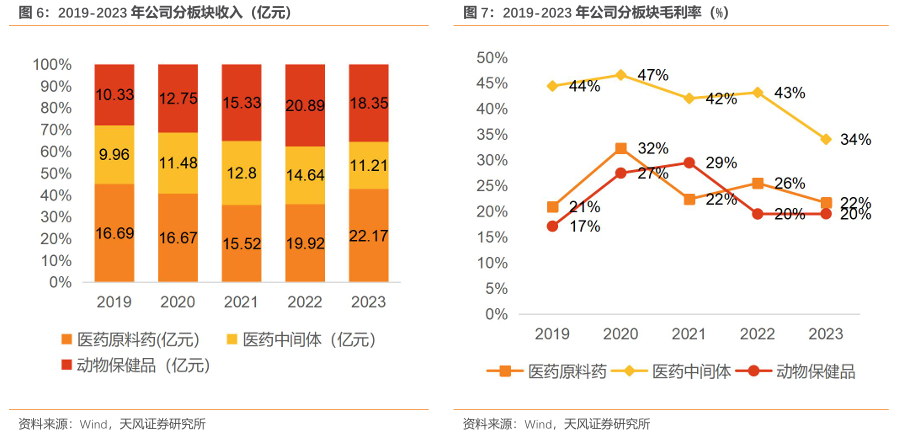

医药原料药、医药中间体及动保为公司主营业务,2024H1毛利率已出现恢复趋势。医药原料药业务是公司占比最高的板块。毛利率方面,医药中间体2023年毛利率大幅度下滑,从2022年的43%降至34%,医药原料药毛利率从26%降至22%。考虑到2024H1公司整体毛利率已经出现恢复迹象,后续各板块毛利率有望保持稳定。

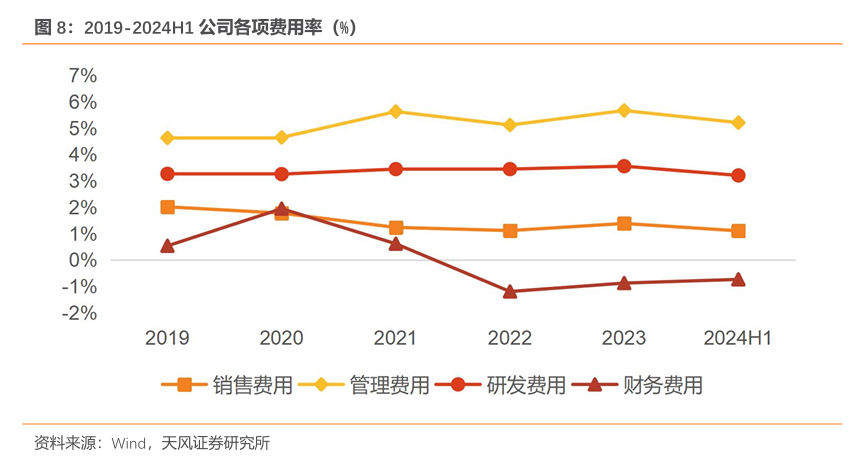

费用端保持稳定,体现良好管理能力及稳健经营风格。公司整体费用率从2019年的10.5%降至2023年的9.8%,费用端小幅优化,主要系财务费用从2019年的0.5%降至2023年的-0.9%。与以原料药及中间体为主业的同业相比,公司各项费用均处于领先地位,体现公司良好的管理能力及稳健的经营风格。

2. 中间体板块:生产壁垒较高,拥有稳定市场地位

公司关键医药中间体板块产品生产对工艺、安全、环保等具有较高要求,公司作为国内少数能够大规模生产硼氢化钠、硼氢化钾、环丙胺等产品的企业,占有较高的市场份额,在产业链中具有较高影响力和稳定的市场地位。

2.1. 高性价比工业还原剂,适用范围广阔

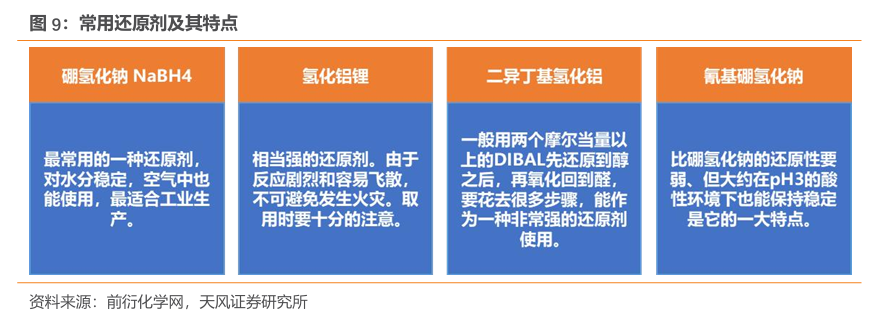

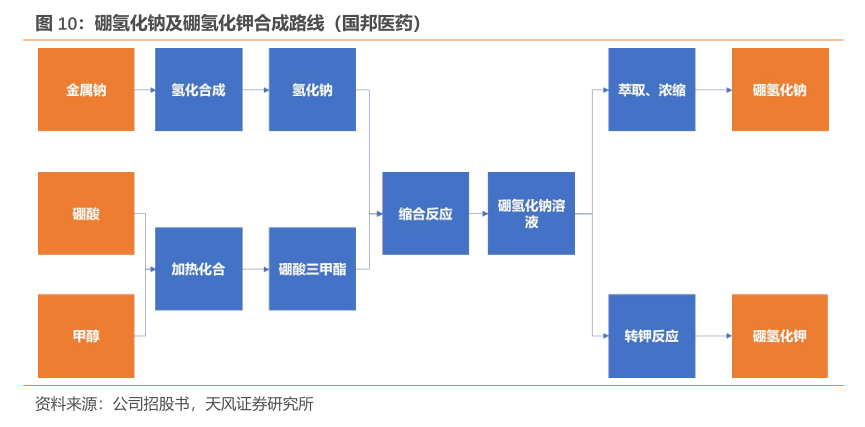

常见的还原剂包括硼氢化钠、氢化铝锂、二异丁基氢化铝、氰基硼氢化钠等。其中硼氢化钠是最常用的还原剂,稳定的特性决定其适合在工业生产中大量使用;氢化铝锂还原性非常强,使用时需要注意。二异丁基氢化铝同样拥有较强的还原性,但反应步骤较多;氰基硼氢化钠还原性较弱。

硼氢化钠技术壁垒高,短期内其他竞争者进入难度大。硼氢化钠产品具备非常高的技术壁垒和特殊性,短期内其他竞争者进入有难度。

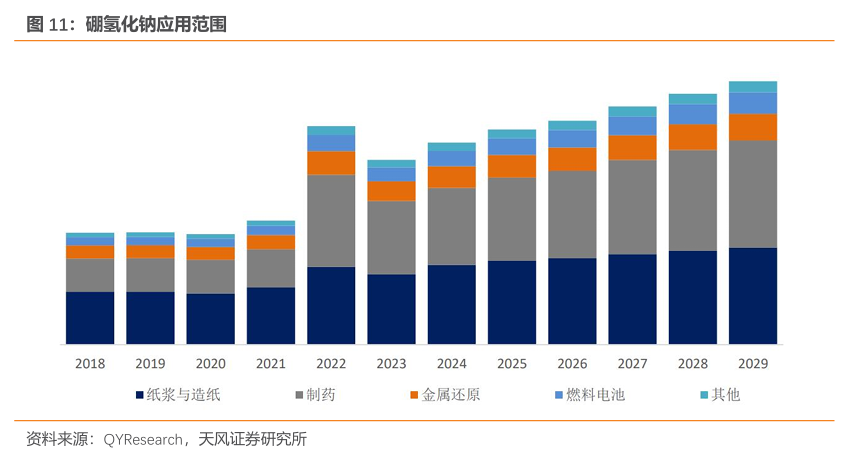

硼氢化钠性能稳定,适用范围广。硼氢化钠适用范围较广,通常用作醛类、酮类、酰氯类的还原剂,塑料工业的发泡剂,造纸漂白剂,以及医药工业制造双氢链霉素的氢化剂。QYResearch 数据显示,自2022年以来,硼氢化钠作为辉瑞新冠口服药SM1合成还原的优先试剂,带动制药端需求持续提升。

2.2. 寡头垄断,国邦医药为行业领导者

根据 QYResearch 头部企业研究中心调研,全球范围内硼氢化钠生产商主要包括国邦医药集团、AscensusSpecialties、宁夏佰斯特医药化工、Kemira等。2022年国邦医药全球市占率约45.2%,超过Ascemsus、宁夏佰斯特等竞争对手,是全球最大的硼氢化钠生产商。国内供应格局一直以国邦为主导,全球范围内Ascensus与国邦医药持续展开竞争。

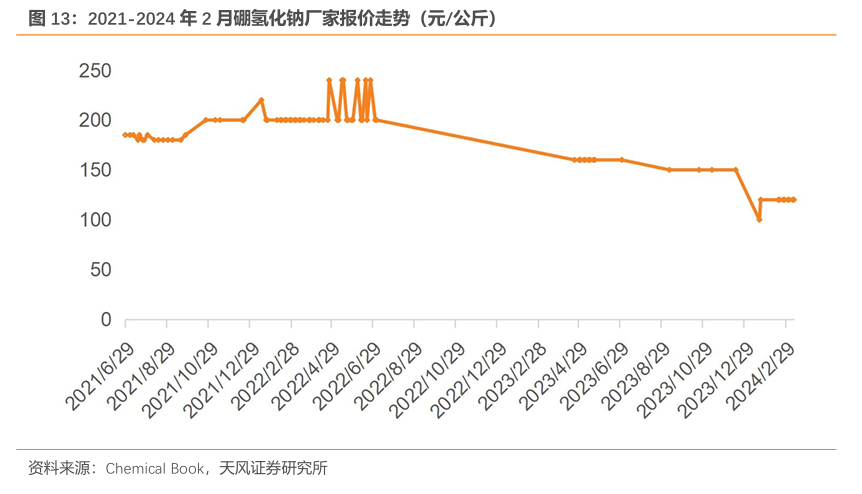

Chemical Book 数据显示,2021 年起硼氢化钠价格稳定在180-200元/公斤左右。随着硼氢化钠制药端需求上升,2022年硼氢化钠价格突破240元/公斤。2023年以来,硼氢化钠价格持续下降,2024年1月价格最低至100元/公斤,随后稳定在120元/公斤左右。我们认为:(1)供给端:硼氢化钠整体竞争格局稳定,国邦医药为全球最大供应商;(2)需求端:硼氢化钠适用范围广,制药领域需求稳定上升;此外,硼氢化钠价格端仍处于相对低位,我们认为后续硼氢化钠整体价格有望保持稳定。

3. 原料药板块:大环内酯类需求旺盛,特色原料药板块增长快速

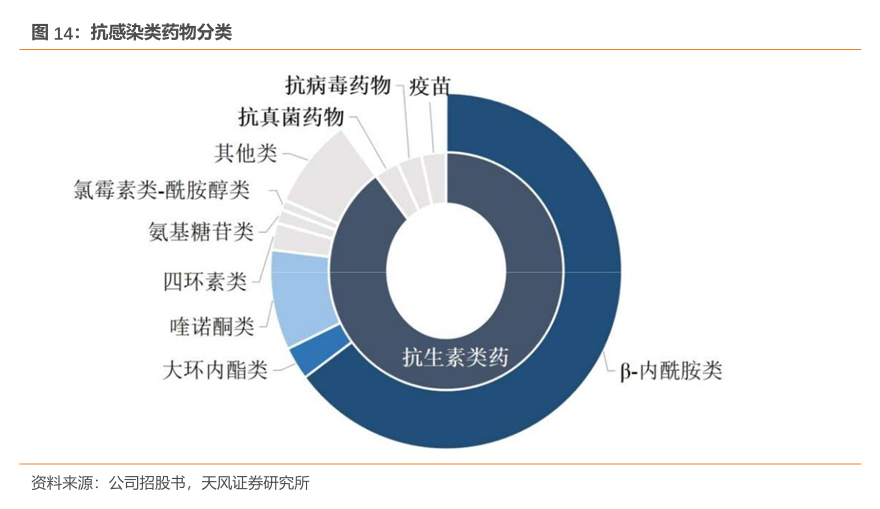

抗生素药属抗感染药物类别,占整个抗感染药物的 90%左右(2021年数据)。抗生素是服务全人类的基础药物,用药需求的刚性强,受国家高度重视并严格规范,具有需求大、生产门槛高的特点。依据其化学结构及抑菌机理的不同,抗生素可分为 β内酰胺类抗生素、氨基糖苷类抗生素、四环素类抗生素、喹诺酮类抗生素、酰胺醇类抗生素、大环内酯类抗生素等大类。

3.1. 大环内酯类:临床常用抗感染药物,竞争格局稳定

3.1.1. 需求端:疫后感染高发,整体需求有望保持旺盛

大环内酯类(macrolides)系一类含有 14、15 和 16 元大环内酯环的具有抗菌作用的抗生素。其疗效肯定,无严重不良反应,常用做需氧 G+菌、G-球菌和厌氧球菌等感染的首选药,以及对 β-内酰胺类抗生素过敏患者的替代品。

大环内酯类药物是临床上常用抗感染药物之一,由于其独特的药代动力学和安全性优势,即使在耐药情况下依然发挥一定的疗效。因此在临床上目前仍占据一定优势,尤其是对儿童肺炎支原体感染、百日咳鲍特菌感染;大环内酯类抗菌药物对军团菌属、非结核型分枝杆菌等病原菌依然具有较高敏感性;同时必须提及其显示出良好的抗炎、调节气道分泌、免疫调节等抗菌外作用,在部分呼吸道疾病治疗中具有潜在不可替代的作用。

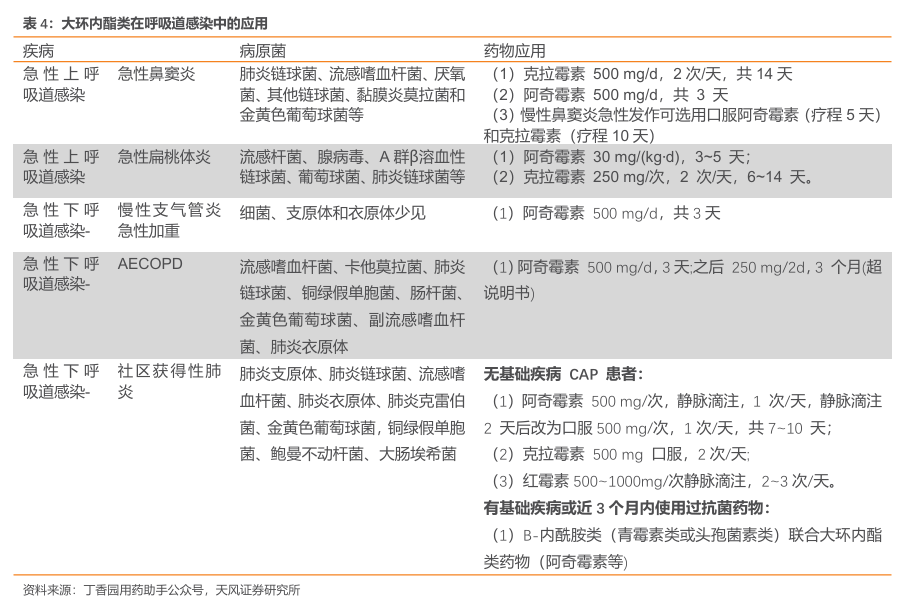

大环内酯类药物在急性细菌性上呼吸道感染(如急性鼻窦炎、急性扁桃体炎、急性中耳炎等),急性下呼吸道感染(尤其是慢性阻塞性肺疾病急性发作(AECOPD)和社区获得性肺炎(CAP)等)的治疗中发挥重要作用。

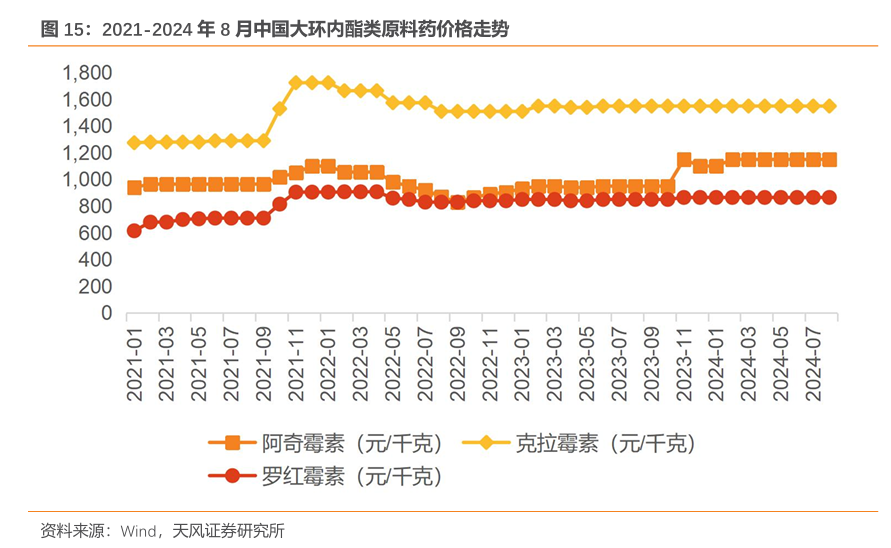

肺炎支原体自2023年爆发,每次流行持续1-2年或更长时间,有望持续带动上游原料药需求。《新冠疫情前后肺炎支原体感染的流行特征综述》中指出,肺炎支原体2~7年发生一次区域性暴发流行,每次流行持续1~2年或更长时间。在新冠疫情防控政策优化后,2023年11月以来阿奇霉素、止咳祛痰类、解热镇痛类以及流感药物销售表现更为突出,同比增幅较大。下游旺盛需求带动大环内酯类原料药价格持续上升,2023年11月起阿奇霉素价格涨至1150元/千克(前值950元/千克)、罗红霉素价格涨至865元/千克(前值850元/千克)。我们认为肺炎支原体流行有望带动原料药需求持续,价格端有望保持稳定。

3.1.2. 供给端:上游硫红生产格局稳定,整体格局稳定

硫氰酸红霉素为大环内酯类原料药主要上游。硫氰酸红霉素是红霉素及其衍生物中间体,主要用于红霉素、无味红霉素、琥乙红霉素、罗红霉素、阿奇霉素、克拉霉素、泰利霉素等大环内酯类药物的生产。

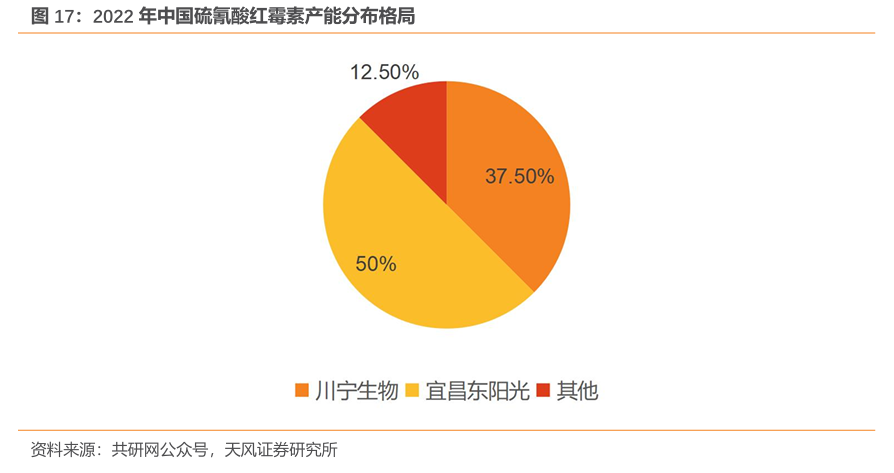

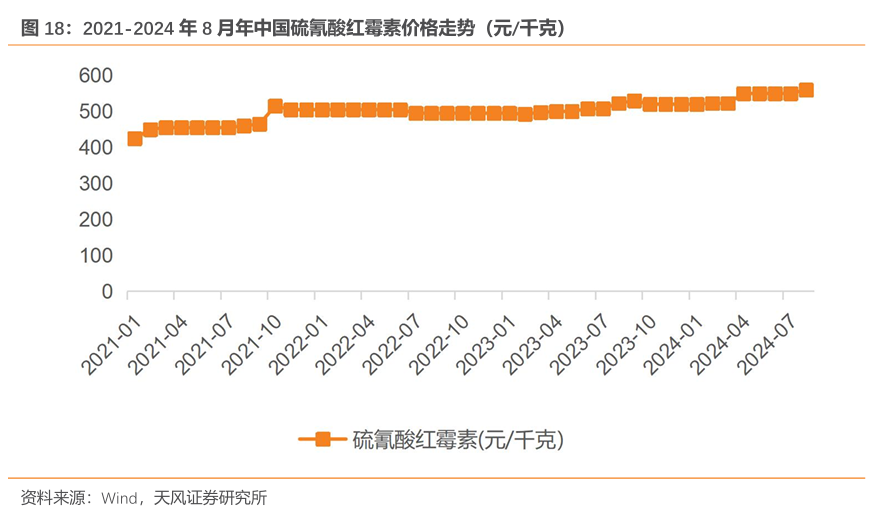

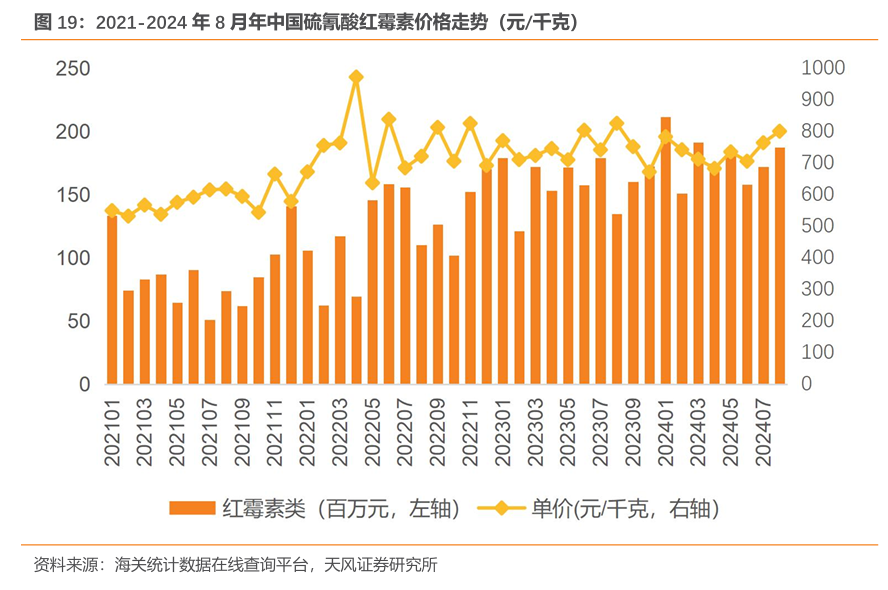

上游硫氰酸红霉素市场呈寡头垄断格局,主要供应商为宜昌东阳光及川宁生物两家。受限抗政策及环保压力的影响,近年来多家厂商退出生产。目前硫氰酸红霉素主要供应商包括宜昌东阳光、川宁生物。

拥有上游供应及价格相对优势,公司在大环内酯类原料药上竞争优势可观。截至2024年8月,硫氰酸红霉素生产格局没有大的变化,同时目前价格依旧维持在历史高位。国邦医药作为市场上主要购买方,和供应商保持长期友好合作关系,通过预付款能保障原料稳定及时供应以及价格上相对优势,因此能够在下游阿奇霉素及克拉霉素等大环内酯类原料药中取得可观的竞争优势。

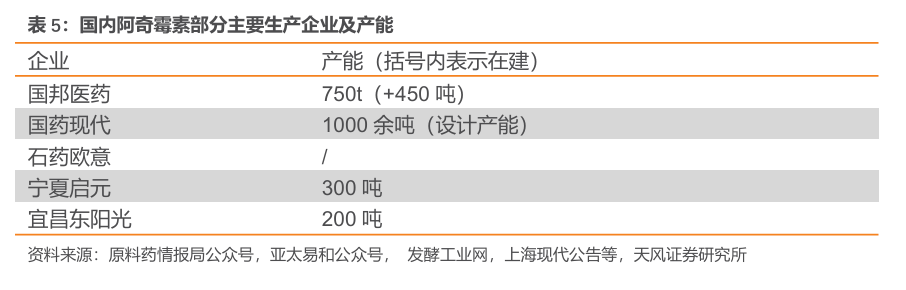

国内阿奇霉素产能集中,公司新建450吨阿奇霉素产能。阿奇霉素原料药国内主要生产企业有石药欧意、浙江国邦、宁夏启元、上海现代等。2024年8月9日,绍兴市生态环境局发布《医药原料药绿色智造升级及中间体循环利用技改项目》,公司将新增450吨产能,并淘汰750吨老旧产能。

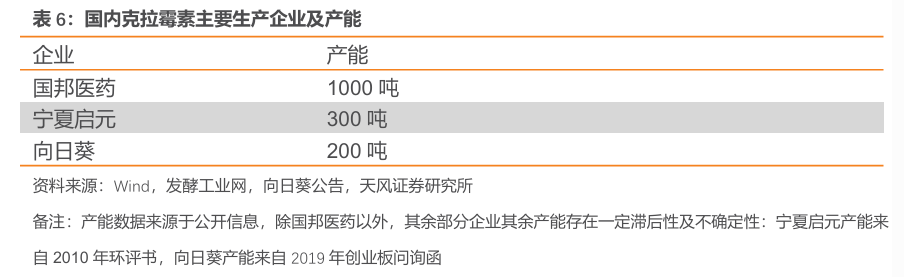

国邦医药为国内克拉霉素主导企业。目前国邦医药克拉霉素产能为1000吨,其余国内竞争者包括宁夏启元(300吨)、浙江向日葵光能科技股份有限公司(200吨),公司产能在国内占主导地位。

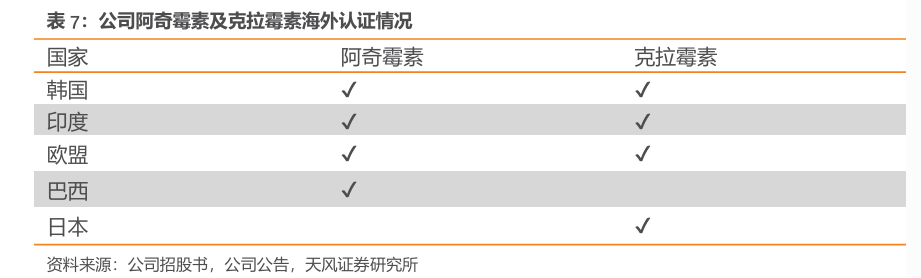

公司是全球大环内酯类主要供应商之一,阿奇霉素、克拉霉素60%以上为出口。海外审批方面,公司阿奇霉素及克拉霉素批文包括欧洲、日韩、巴西、印度等市场。

红霉素衍生物包括克拉霉素、地红霉素、罗红霉素、氟红霉素和阿奇霉素,其中克拉霉素和阿奇霉素在世界范围内销售量可观。海关数据显示,自2021年以来,中国红霉素及衍生物类出口量持续增长,出口量从2021年起持续增长(2021-2023年分别为10.49亿元/14.77 亿元/19.64亿元)。截至2024年8月,中国红霉素类出口14.32亿元,同比增长12.9%,价格为740.60元/千克(2021年平均为577.14元/千克),量价均处于高位。

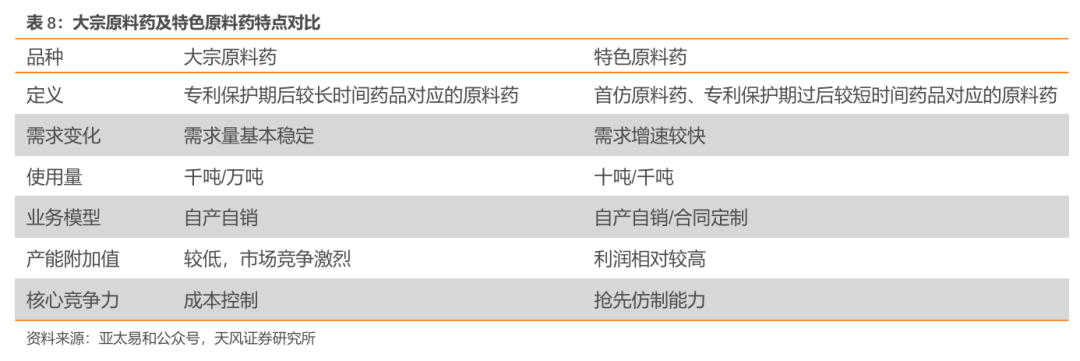

3.2. 特色原料药:充分发挥两个平台作用,有望维持较快增速

原料药产品通常分为大宗原料药、特色仿制药原料药和专利原料药三大类。大宗原料药指市场需求相对稳定、应用较为普遍、规模较大的传统药品原料药,主要包括抗生素类、维生素类、氨基酸类、激素类等;特色仿制药原料药通常指以心血管类、抗病毒类、抗肿瘤类为代表的专科用药,对应制剂专利到期或即将到期,产品附加价值较高。相比起大宗原料药,特色仿制药原料药具有较高的技术壁垒,利润水平更高。

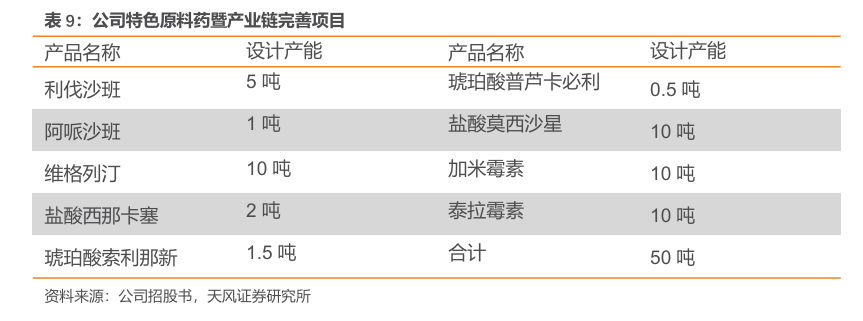

公司招股书显示,公司特色原料药暨产业链完善项目拟投资建设年产50吨特色原料药生产基地,主要用于利伐沙班、阿哌沙班、维格列汀、盐酸西那卡塞、琥珀酸索利那新、琥珀酸普芦卡必利和盐酸莫西沙星等医药原料药产能建设以及加米霉素、泰拉霉素等动保原料药产能建设。2022年1月,募投项目已经投产。

2024H1 公司成立独立的特色原料药板块经营管理团队,统筹研发、注册、生产、市场等资源,有效提升了特色原料药业务的经营效率,主要产品如莫西沙星、泰拉霉素、维格列汀都有显著增长。我们认为随着借助公司独立特色原料药板块经营管理团队的成立,公司特色原料药板块有望继续发挥两个平台的作用,借助产业链优势及多品规生产能力优势,维持较快增长速度。

4. 动保板块:竞争格局激烈,业绩弹性空间大

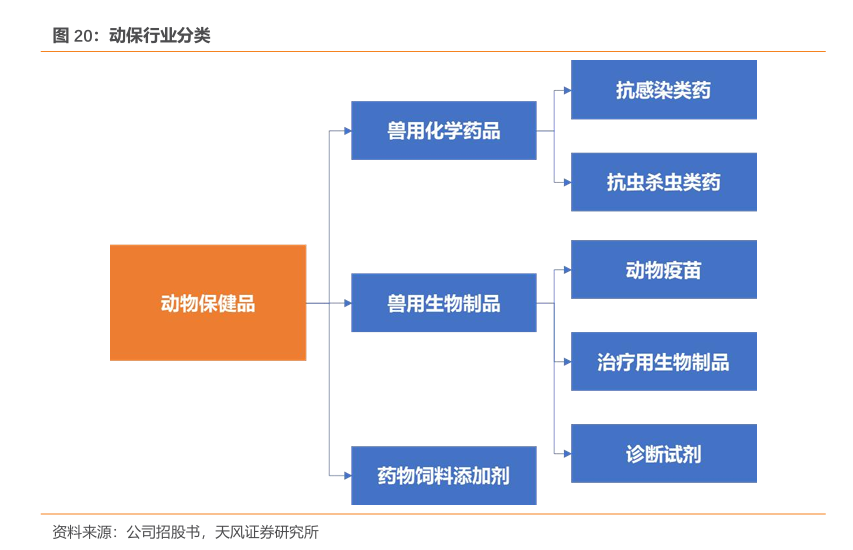

动保行业系畜禽养殖业主要上游产业之一,产品主要分为兽用化学药品、兽用生物制品和药物饲料添加剂三类。(1)兽用化学药品主要用于疾病防治和抗寄生虫,分为抗感染类药和抗虫类药两类,系动物保健品的主要类别。(2)兽用生物制品指用于预防、治疗、诊断畜禽等动物特定传染病或其他有关的疾病的菌苗、疫苗、虫苗、类毒素、诊断制剂和抗血清等制品,主要分为动物疫苗、治疗用生物制品和诊断试剂三类。(3)药物饲料添加剂通过混合添加剂与饲料达到疾病防治和促进畜禽生长的作用。

供需情况变化导致动保行业的龙头企业市场份额有望进一步集中。(1)需求端:居民肉类消费需求的提升,带来养殖规模的不断放大,叠加我国畜牧养殖业集中化趋势持续,与大型养殖集团合作的紧密度逐渐成为动保企业获取竞争优势的重要因素。大型养殖集团一般采用集团招标方式,对动保企业的产品质量、企业品牌、稳定供应能力以及资金实力都较过往提出更高的要求,因此,大型动保企业因其自身各方面的优势更容易获得长期稳定的订单。(2)供给端:随着社会对生物安全的重视程度提升,监管层对动保企业的经营发展提出了更高的要求,在监管趋严的同时叠加疫病影响,使得大量的中小型动保企业面临经营环境恶化,存在市场退出风险。2006年后,在国家强制实施GMP与高致病性蓝耳病疫情的双重作用下,我国动保企业数量迅速下降,从2006年中的2,600-2,700家下降至2019年底的1,760家,下降比例超过30%。2018年4月,非洲猪瘟爆发导致生猪存栏量下降;2020 年4月,农业农村部发布《兽药生产质量管理规范(2020年修订)》,进一步提高了动保行业的准入门槛,大量中小动保企业将在政策和市场的双重压力下淘汰出局,供给端产生的空白则会被大型动保集团补足。整体而言,在需求和结构调整的双重作用下,动保行业的龙头企业市场份额有望进一步集中,利润实现恢复性增长。

4.1. 品种布局广泛,拥有协同矩阵

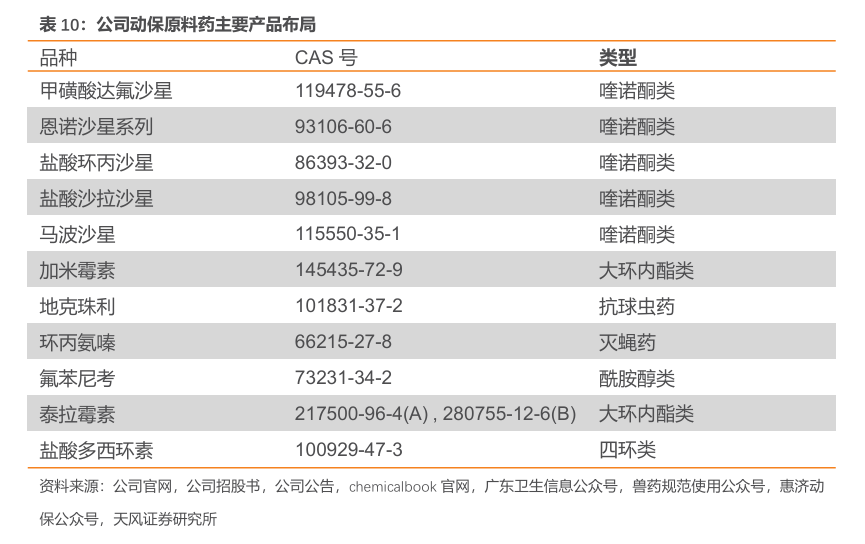

品种布局齐全,品牌优势明显。公司从创立之初就开始生产经营动保产品,基于广泛的全球化市场平台,持续复制发展兽用抗生素类、抗虫杀虫药类动保原料药产品;公司氟苯尼考、强力霉素、恩诺沙星等产品品牌优势明显,同时是马波沙星、沙拉沙星、地克珠利、环丙氨嗪、加米霉素等特色动保专用原料药主要供应商。公司在动保原料药领域品种布局齐全、广泛,目前共有16个动保原料药产品在国内注册获批,具备较强的综合竞争力。

产能充足,部分品种有扩产计划。产能端,公司氟苯尼考产能约4000吨,强力霉素约2500吨,盐酸环丙沙星2000吨。8月原料药绿色智造升级及中间体循环利用技改项目显示,恩诺沙星扩产600吨。

4.2.氟苯尼考已处于底部,有望提供可观弹性

氟苯尼考广泛运用于猪、鸡等养殖。氟苯尼考属于酰胺醇类抗生素药物,广泛运用于用于敏感菌所致的猪、鸡、鱼的细菌性疾病。氟苯尼考具有广谱、高效、低毒、吸收极好、体内分布广泛和不致再生障碍性贫血等优势,对多数革兰氏阴性菌、革兰氏阳性菌、某些支原体及某些对氯霉素、甲砜霉素、土霉素、磺胺或氨苄西林耐药的菌株都有效,且抗菌活性优于氯霉素和甲砜霉素。

氟苯尼考供大于求。氟苯尼考目前整体产能约1.8w吨,康牧动保及国邦药业产能分别为4500t 及 4000t。市场整体需求大概在6500吨左右(其中国内4000吨),国外出口2500吨,存在较明显产能过剩情况。

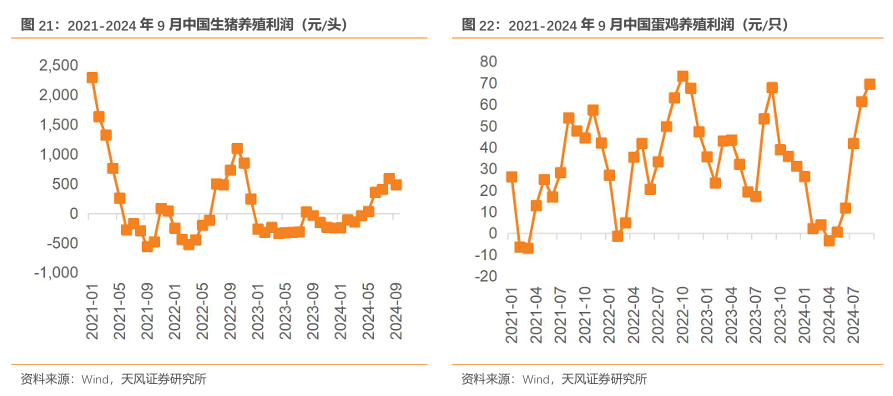

氟苯尼考价格持续降低,有望进入磨底震荡阶段。截至2024年9月25日,氟苯尼考市场均价为180元/千克,环比上涨1.12%。从中长期来看,氟苯尼考价格走势将取决于市场的出清度和集中度。短期看,考虑到成本支撑,氟苯尼考有望进入磨底震荡阶段。

依托公司完善的医药中间体板块,国邦医药是国内氟苯尼考产业链条最为齐全的生产商。公司将持续按照经营规划推进氟苯尼考产业发展,在现有产能的基础上继续规划发展。目前氟苯尼考价格已经降至历史底部,行业整体处于亏损状态,市场有能力稳定、大量、有竞争力供货的企业数量持续减少。考虑到公司氟苯尼考产能持续爬坡,价格已经触底,有望在行业出清结束后为公司业绩提供可观弹性。

行业政策变动风险、产品质量控制风险、主要原材料价格波动风险、外汇汇率波动风险、产品价格恢复及产能爬坡不及预期风险