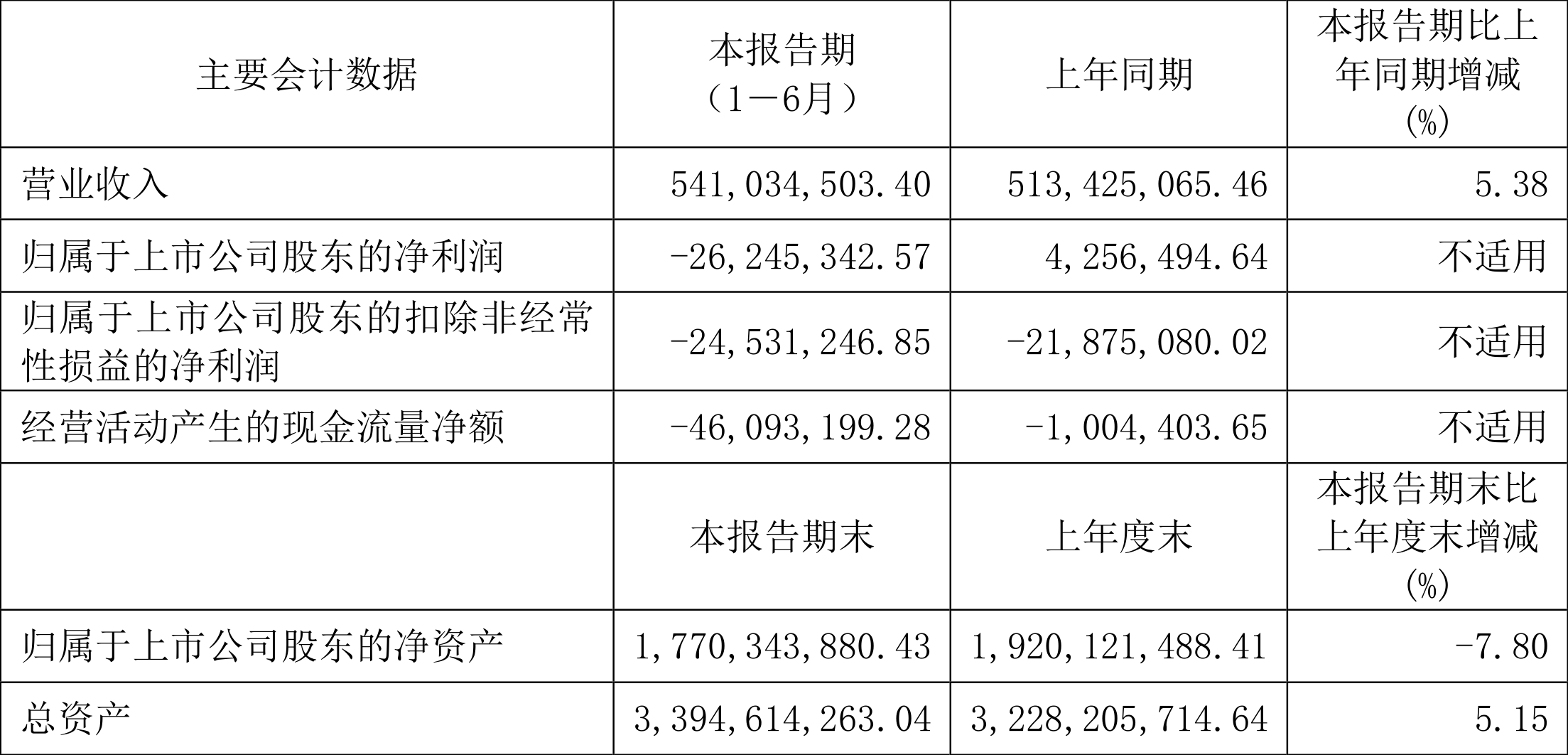

天准科技:2024年上半年亏损2624.53万元

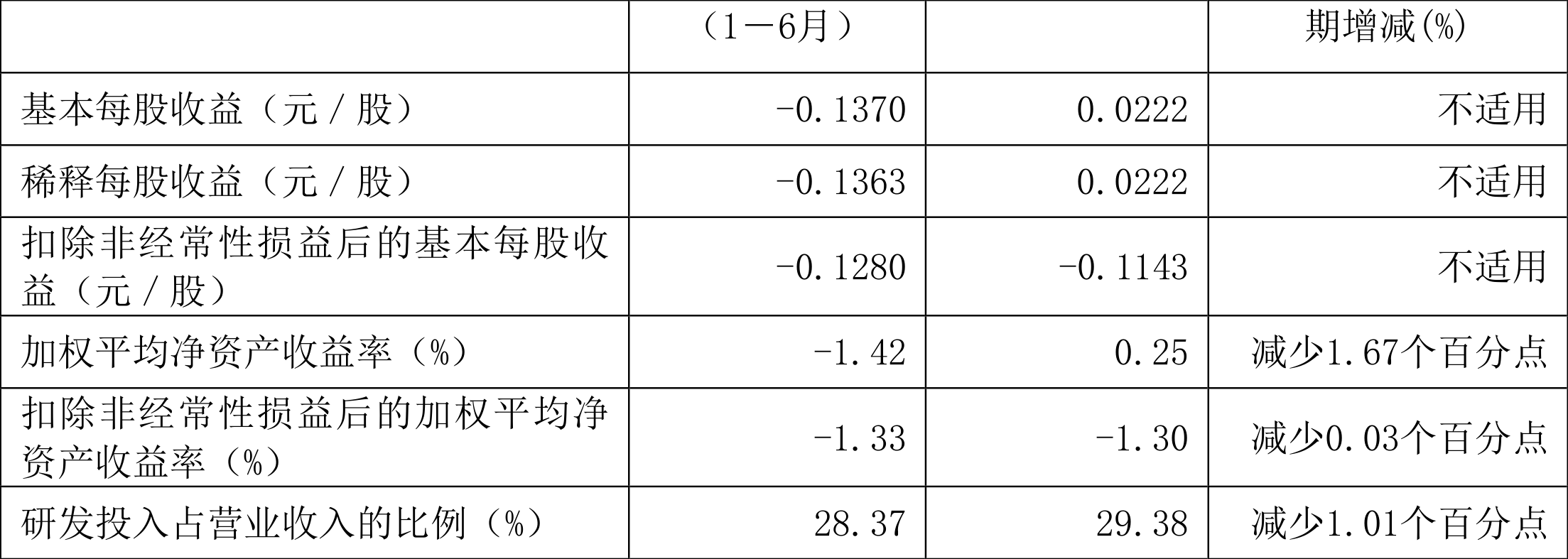

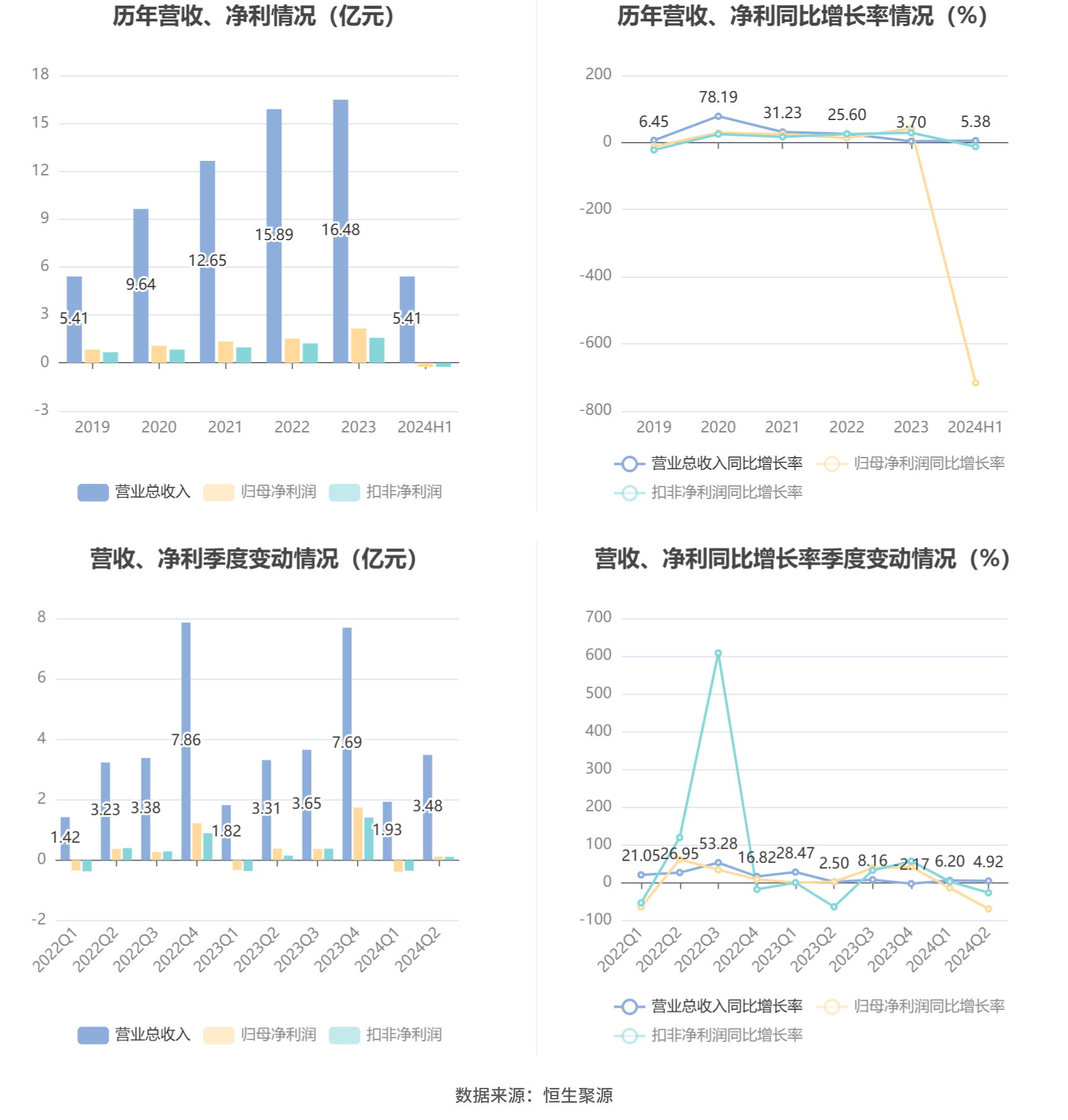

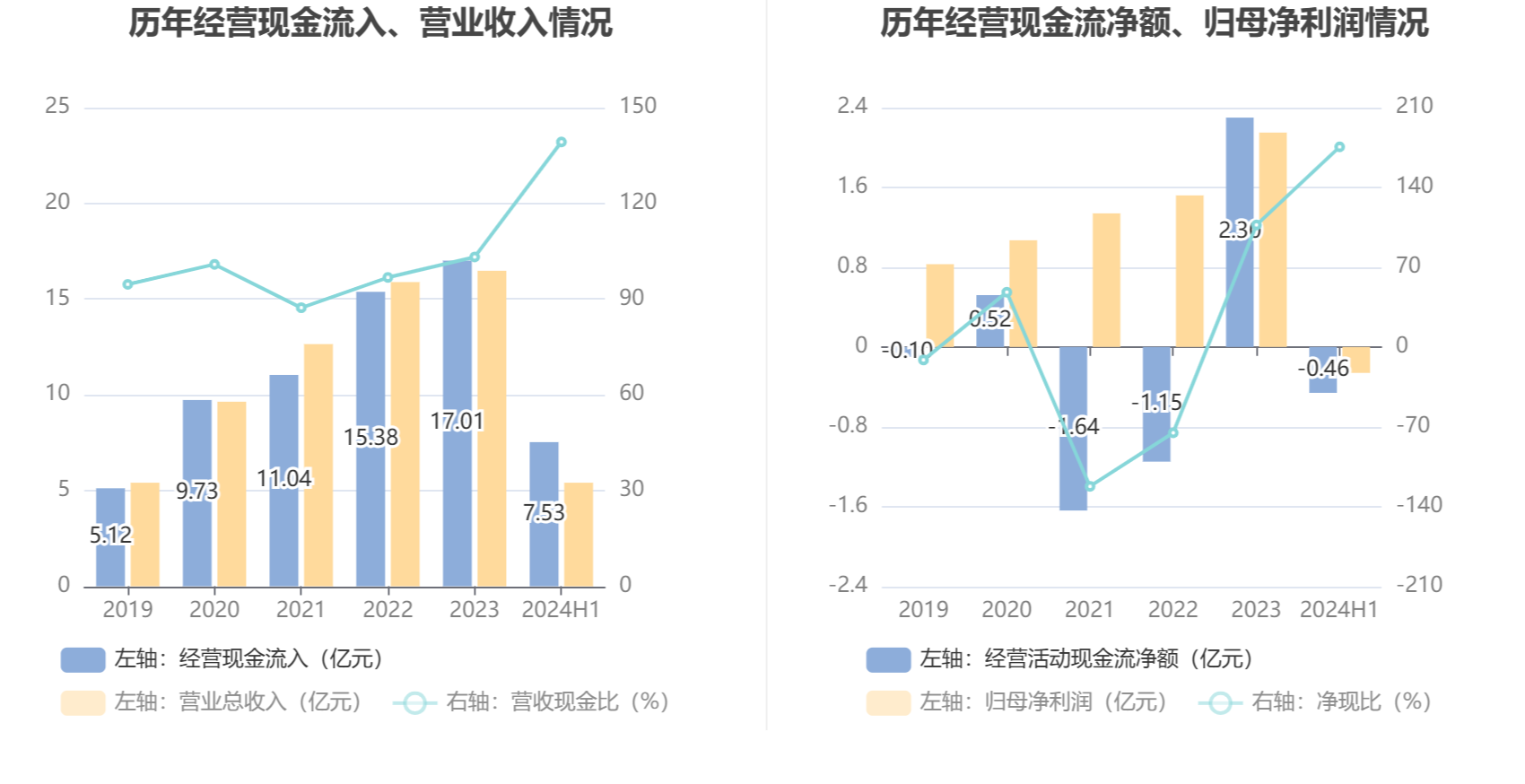

中证智能财讯 天准科技(688003)8月29日披露2024年半年报。2024年上半年,公司实现营业总收入5.41亿元,同比增长5.38%;归母净利润亏损2624.53万元,上年同期盈利425.65万元;扣非净利润亏损2453.12万元,上年同期亏损2187.51万元;经营活动产生的现金流量净额为-4609.32万元,上年同期为-100.44万元;报告期内,天准科技基本每股收益为-0.137元,加权平均净资产收益率为-1.42%。

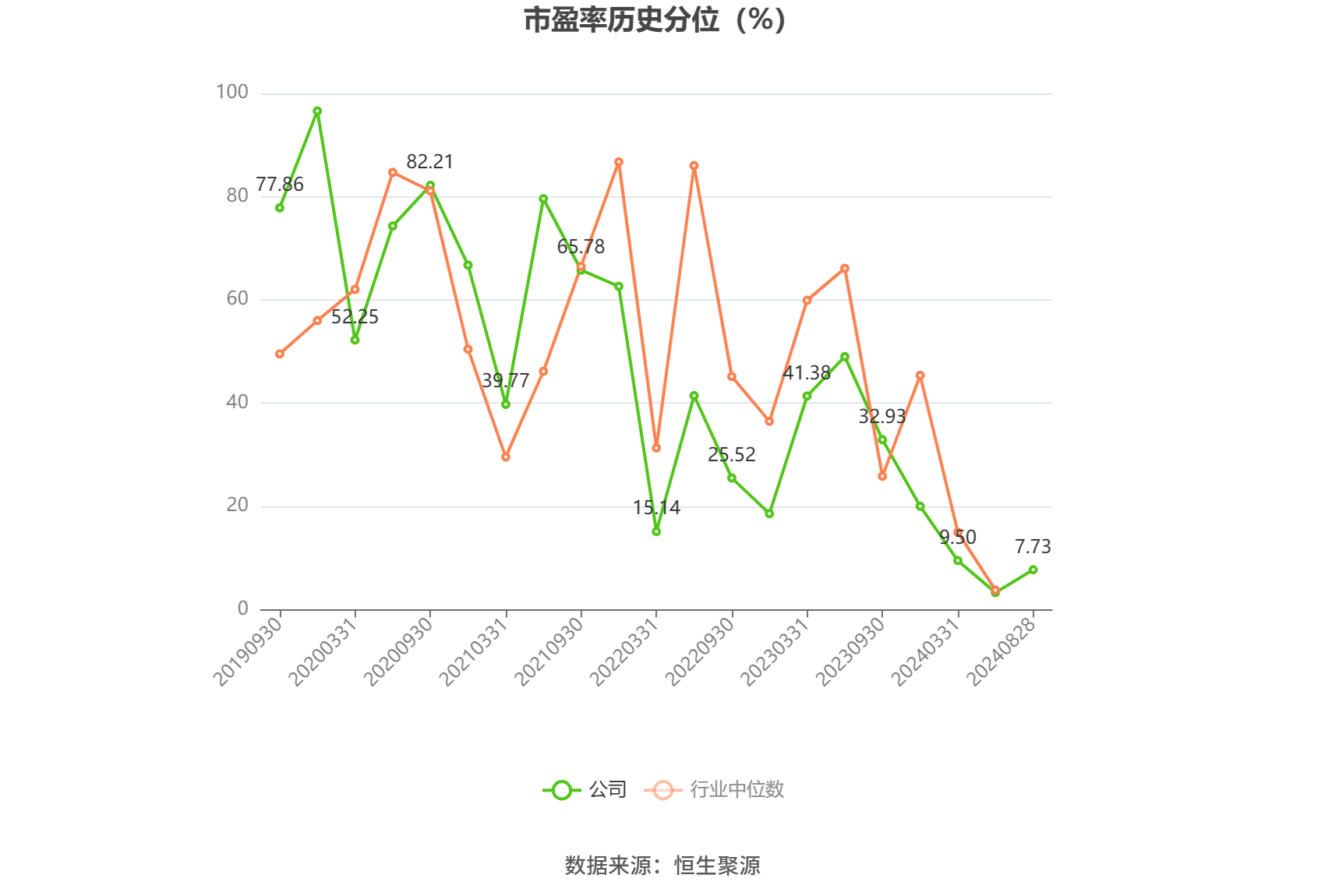

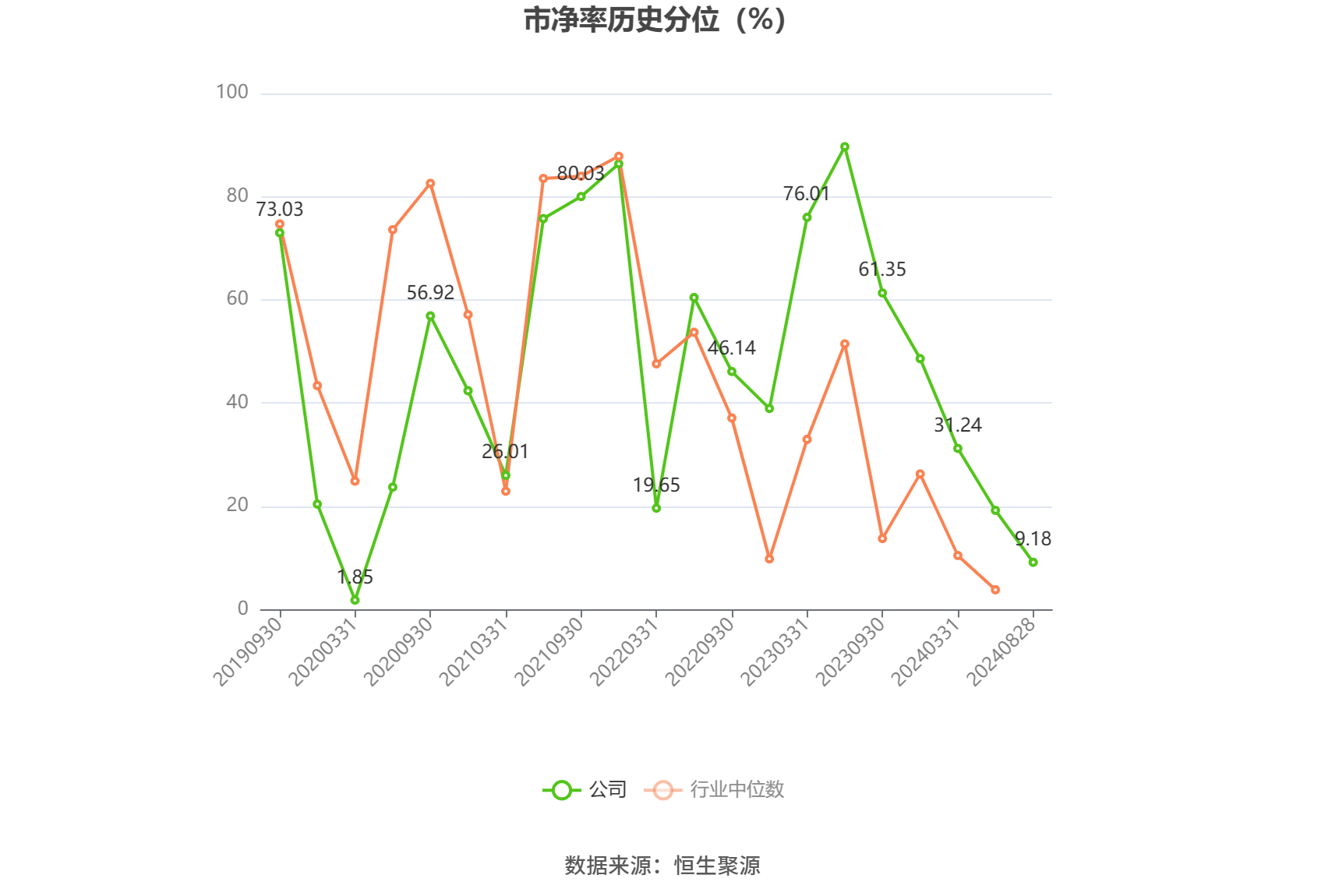

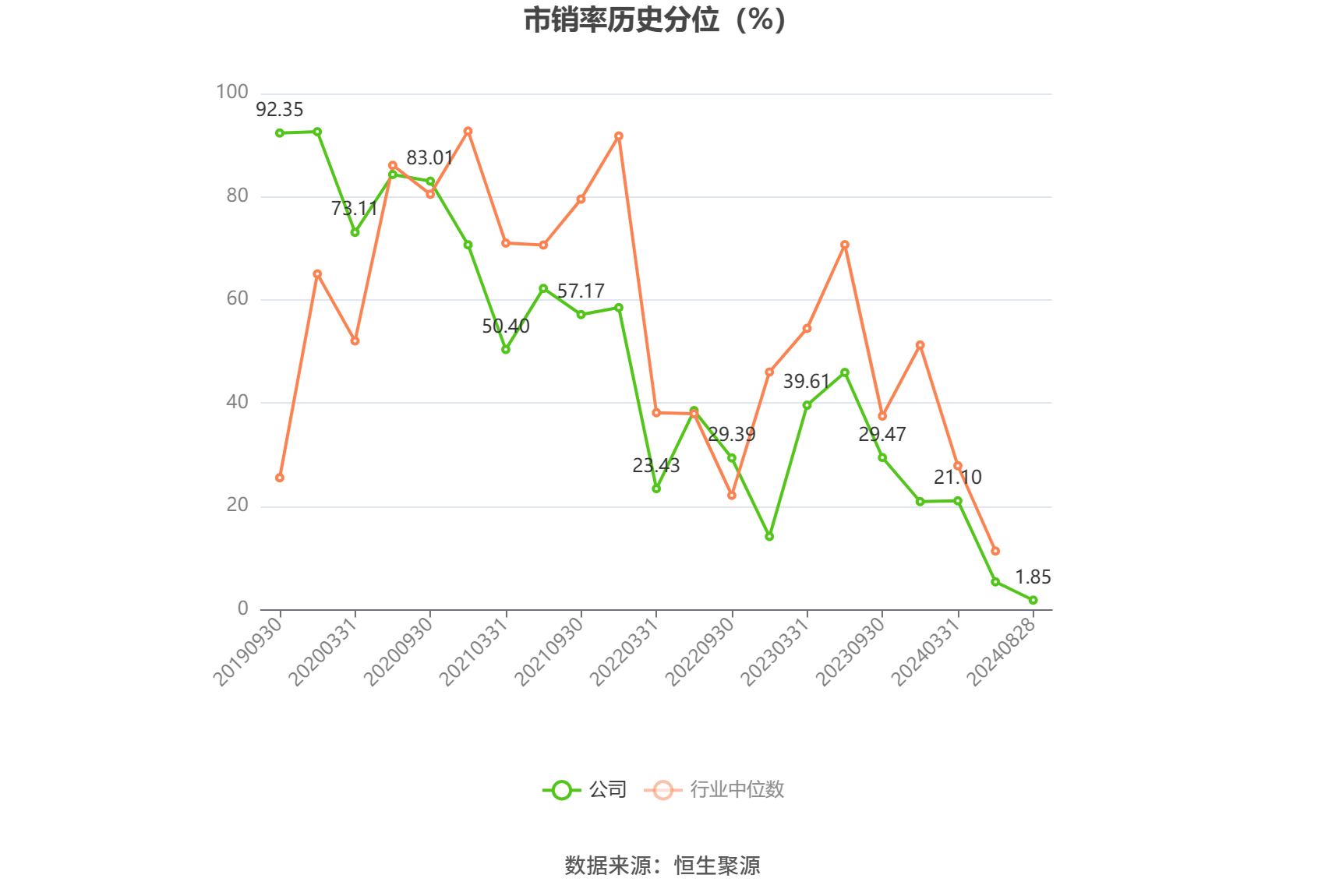

以8月28日收盘价计算,天准科技目前市盈率(TTM)约为32.05倍,市净率(LF)约为3.34倍,市销率(TTM)约为3.53倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

根据半年报,公司第二季度实现营业总收入3.48亿元,同比增长4.92%,环比增长79.98%;归母净利润1175.17万元,同比下降68.83%,环比增长130.93%;扣非净利润1070.61万元,同比下降26.34%,环比增长130.38%。

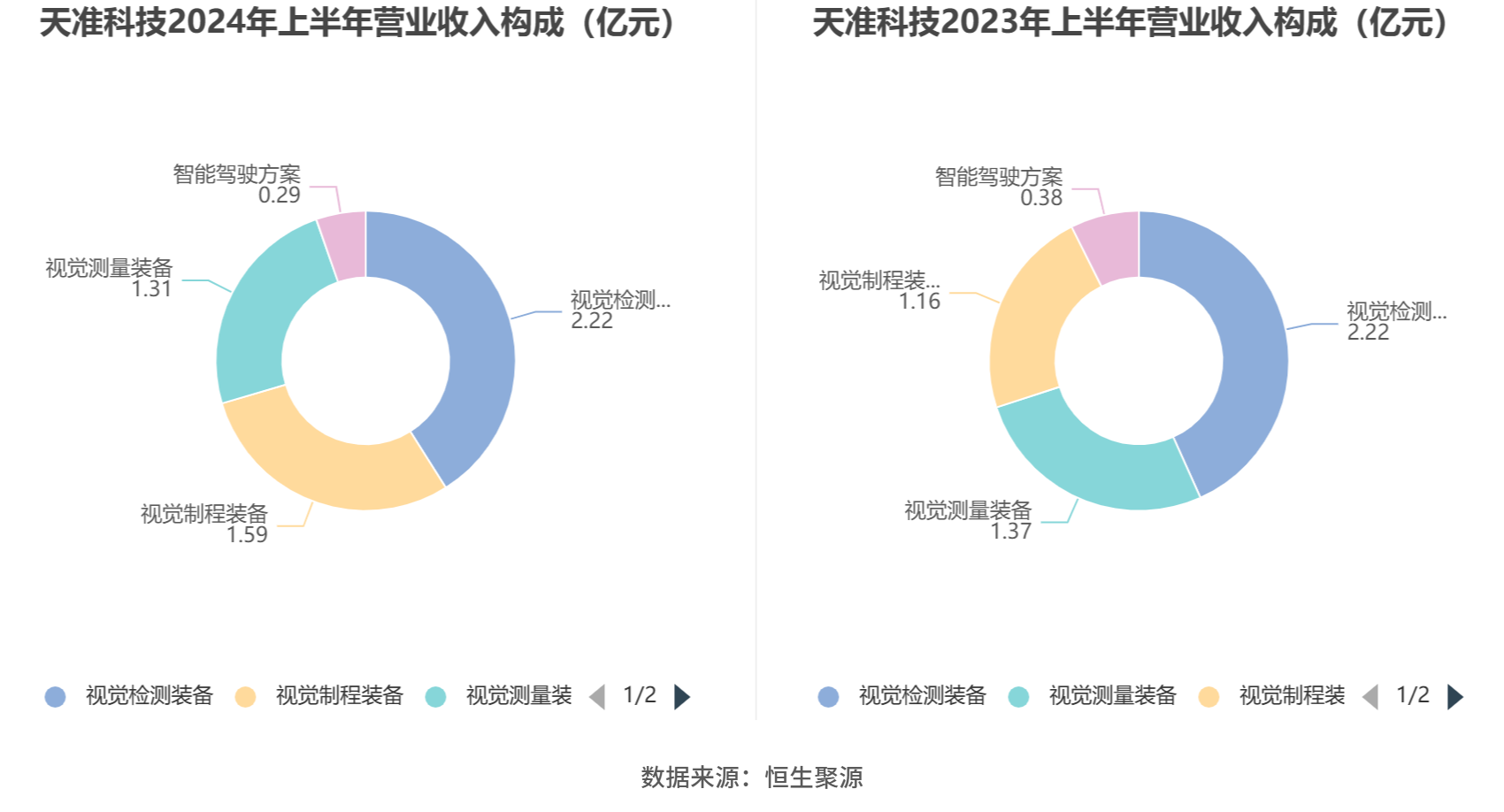

资料显示,天准科技致力于以领先技术推动工业数字化智能化发展,致力打造卓越视觉装备平台企业,主要产品包括视觉测量装备、视觉检测装备、视觉制程装备和智能驾驶方案等。天准面向精密制造领域,提供视觉测量、检测、制程等高端装备产品,促进制造业向更高效率、更高质量和更高智能化发展。同时在智能驾驶领域,提供域控制器、边缘计算产品与解决方案,推动行业进步,改善人们的生活。

分产品来看,2024年上半年公司主营业务中,视觉检测装备收入2.22亿元,同比下降0.12%,占营业收入的41.01%;视觉制程装备收入1.59亿元,同比增长37.55%,占营业收入的29.41%;视觉测量装备收入1.31亿元,同比下降4.45%,占营业收入的24.23%。

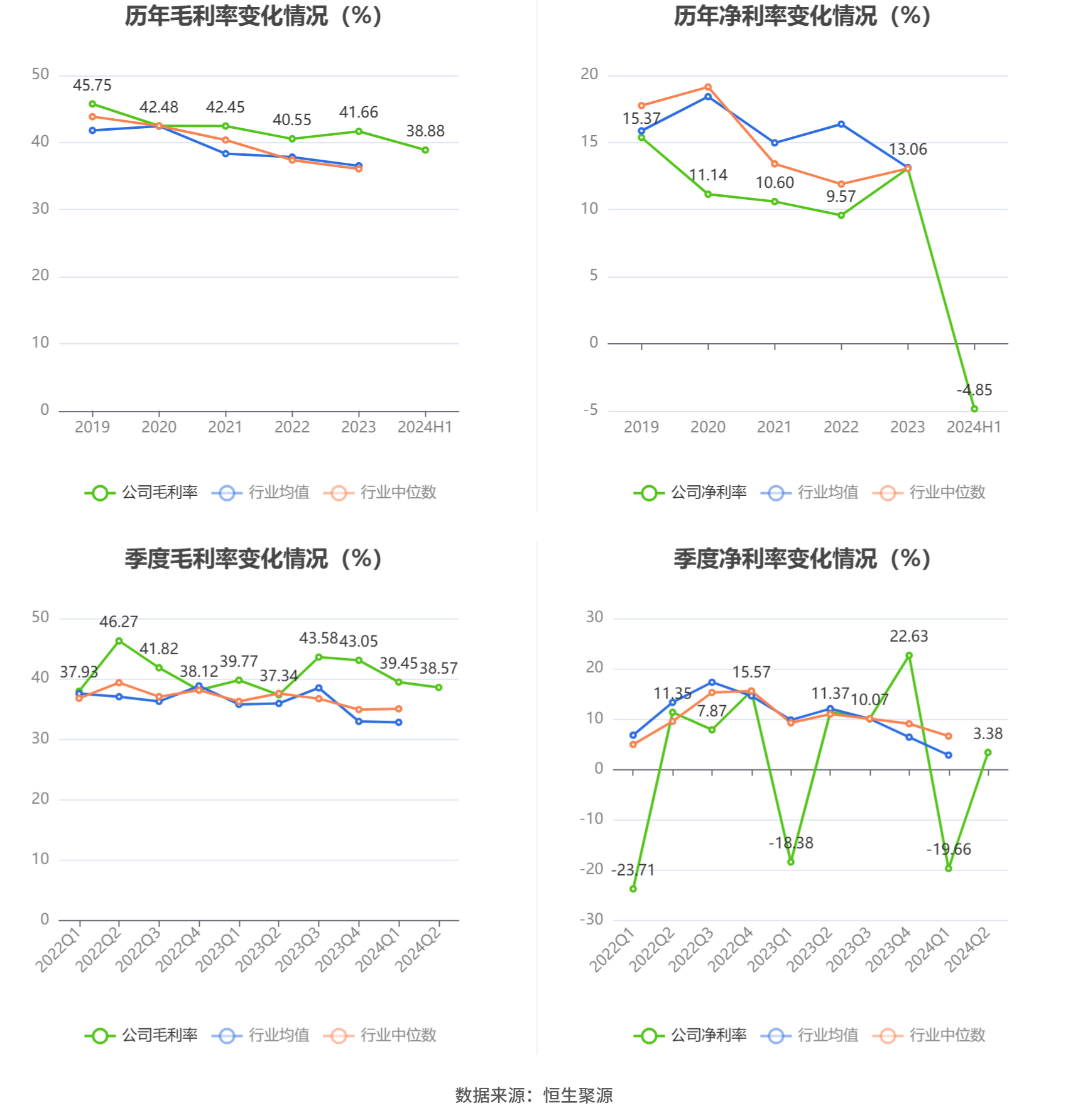

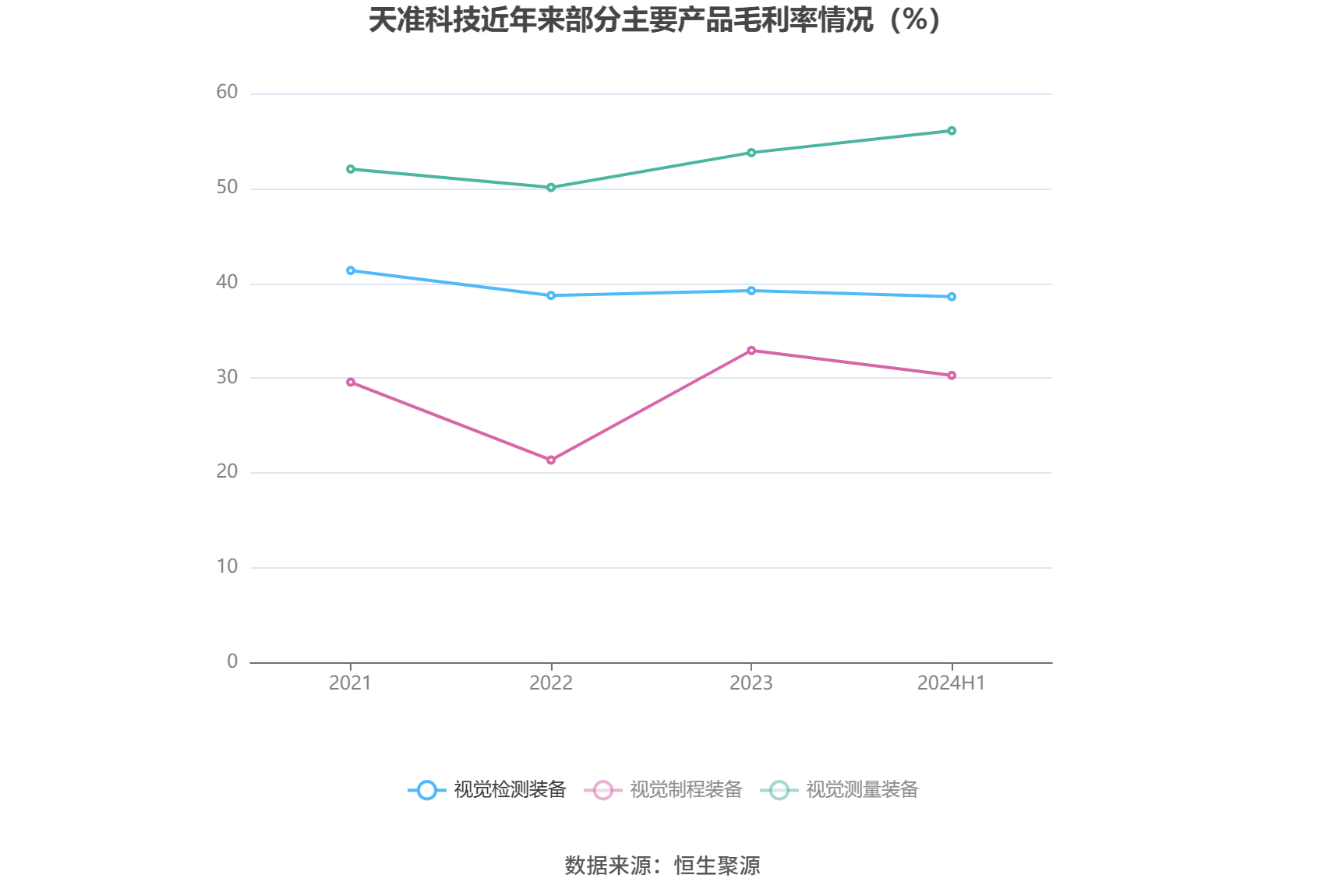

2024年上半年,公司毛利率为38.88%,同比上升0.68个百分点;净利率为-4.85%,较上年同期下降5.68个百分点。从单季度指标来看,2024年第二季度公司毛利率为38.57%,同比上升1.23个百分点,环比下降0.88个百分点;净利率为3.38%,较上年同期下降7.99个百分点,较上一季度上升23.04个百分点。

分产品看,视觉检测装备、视觉制程装备、视觉测量装备2024年上半年毛利率分别为38.59%、30.30%、56.08%。

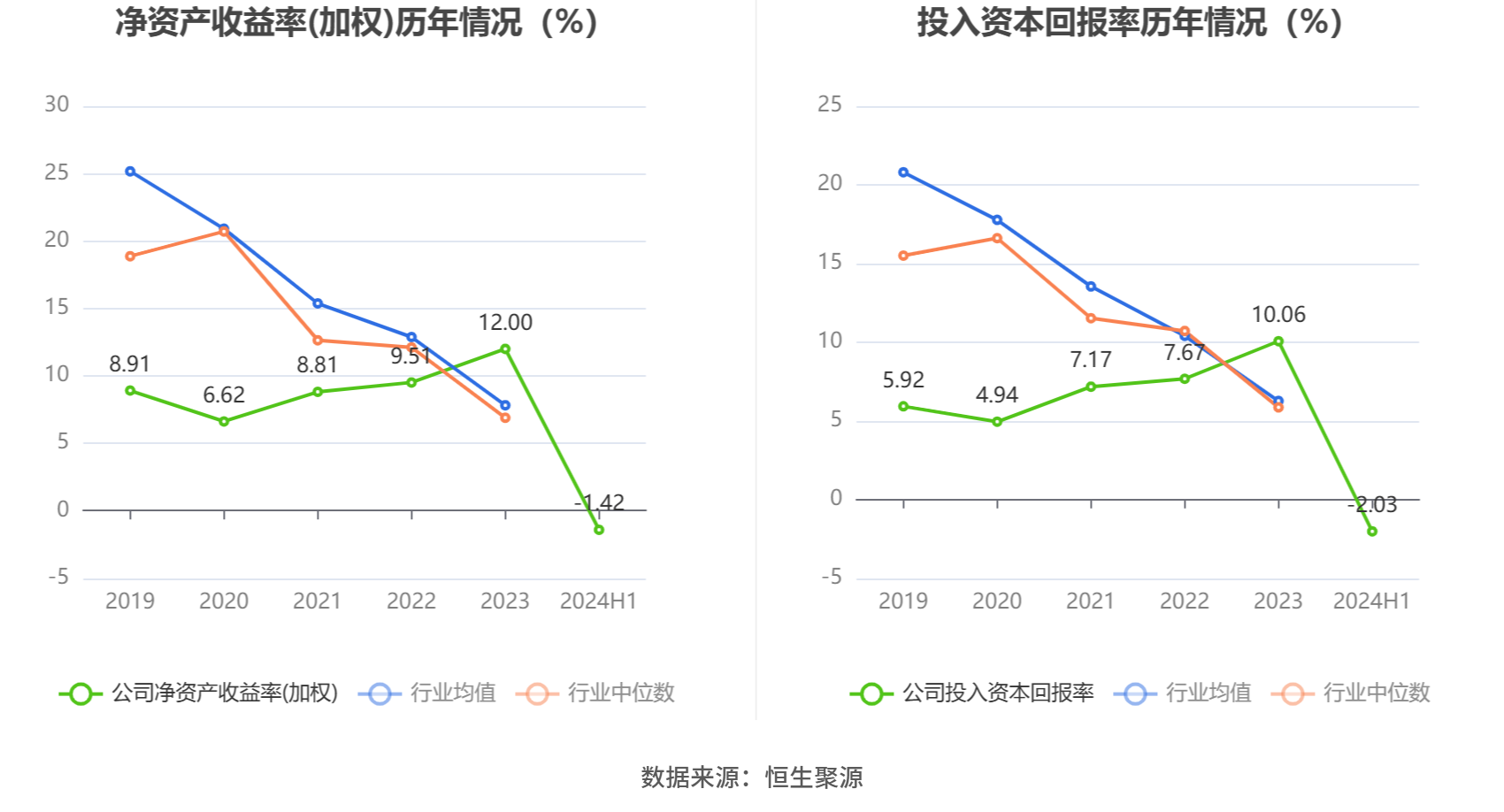

数据显示,2024年上半年公司加权平均净资产收益率为-1.42%,较上年同期下降1.67个百分点;公司2024年上半年投入资本回报率为-2.03%,较上年同期下降1.55个百分点。

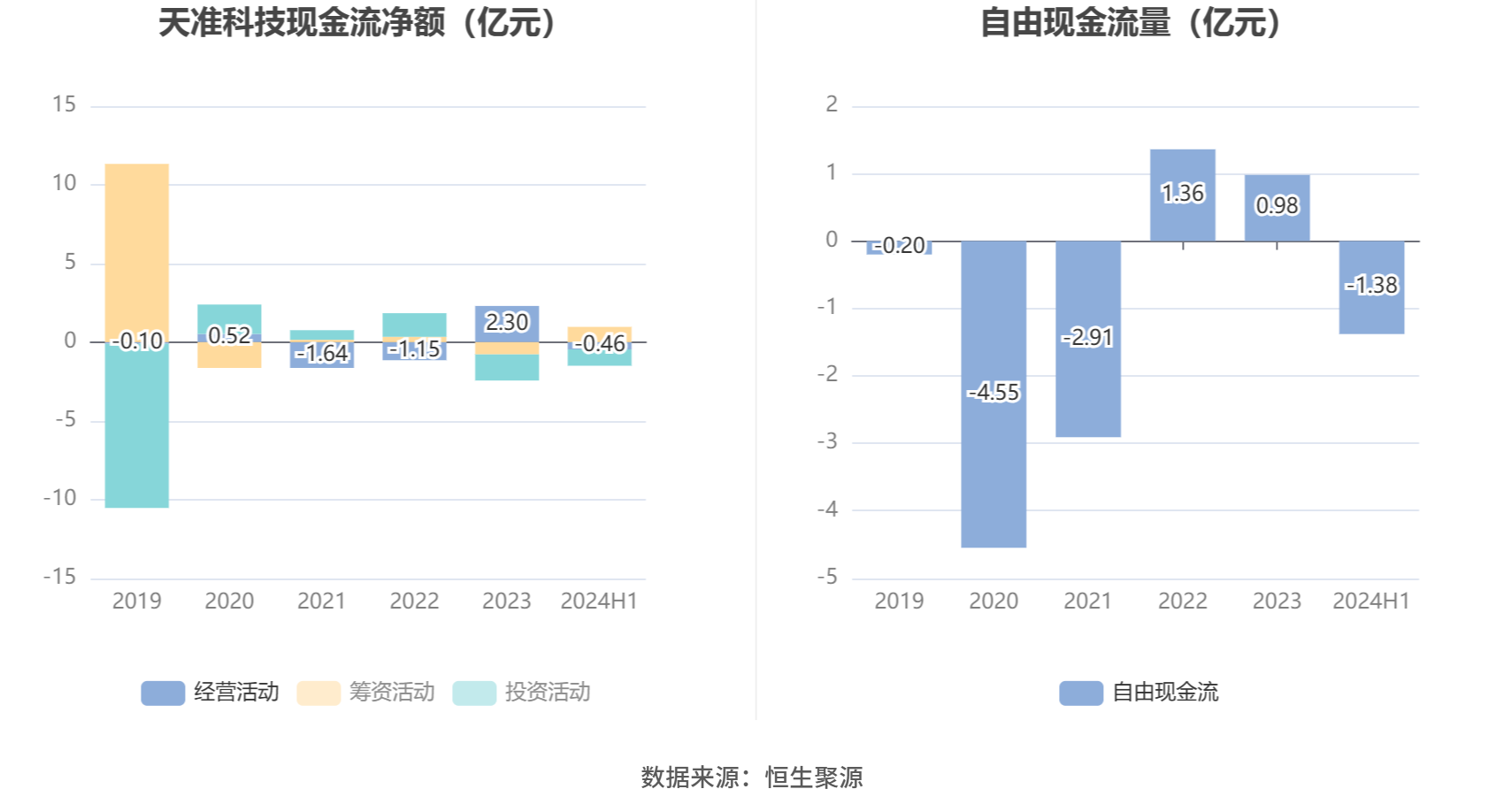

2024年上半年,公司经营活动现金流净额为-4609.32万元,同比减少4508.88万元;筹资活动现金流净额9729.66万元,同比增加3166.17万元;投资活动现金流净额-1.04亿元,上年同期为-1124.04万元。

进一步统计发现,2024年上半年公司自由现金流为-1.38亿元,上年同期为-0.52亿元。

2024年上半年,公司营业收入现金比为139.24%。

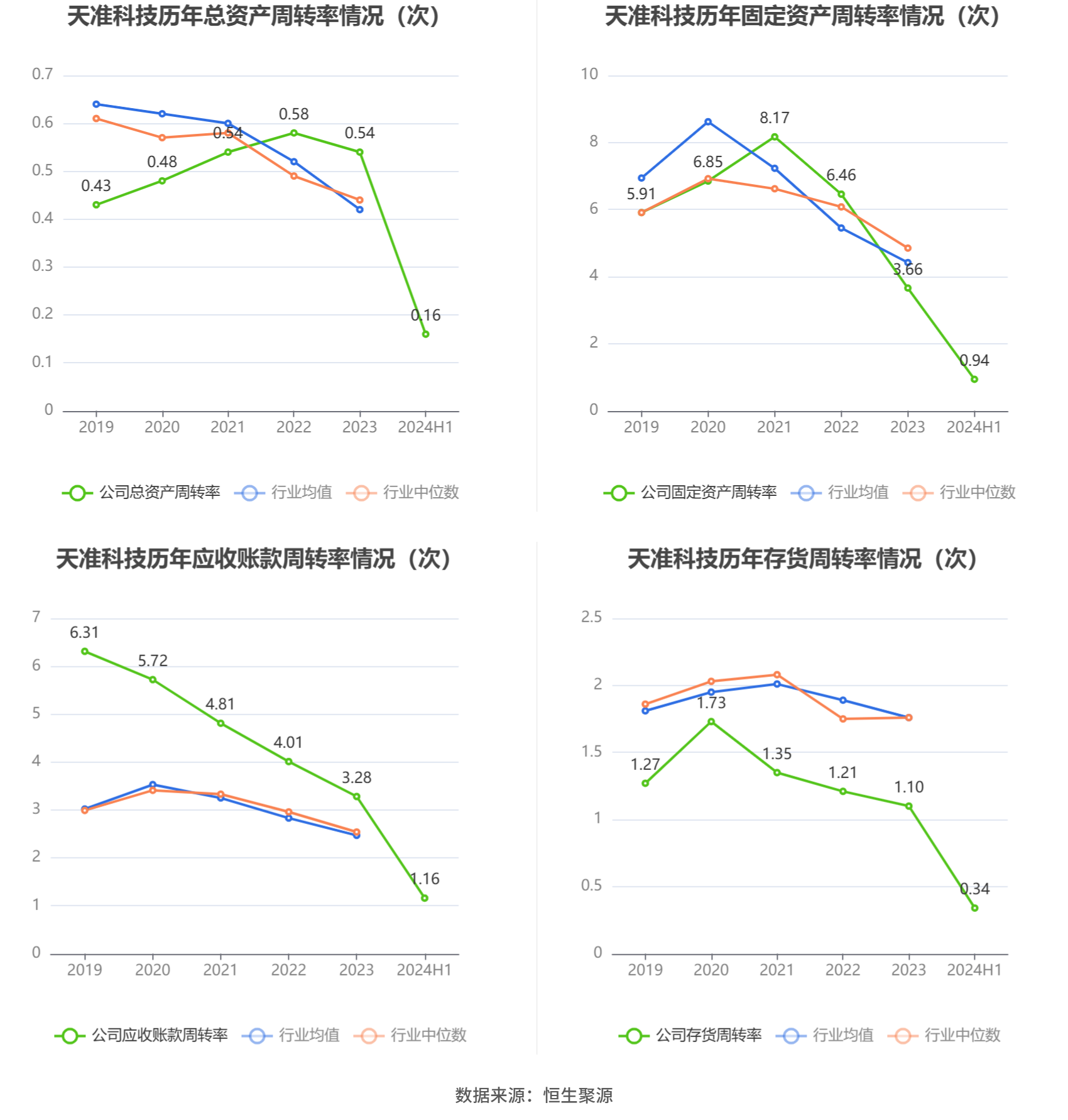

营运能力方面,2024年上半年,公司总资产周转率为0.16次,上年同期为0.17次(2023年上半年行业平均值为0.18次,公司位居同行业16/25);固定资产周转率为0.94次,上年同期为1.54次(2023年上半年行业平均值为2.29次,公司位居同行业19/25);公司应收账款周转率、存货周转率分别为1.16次、0.34次。

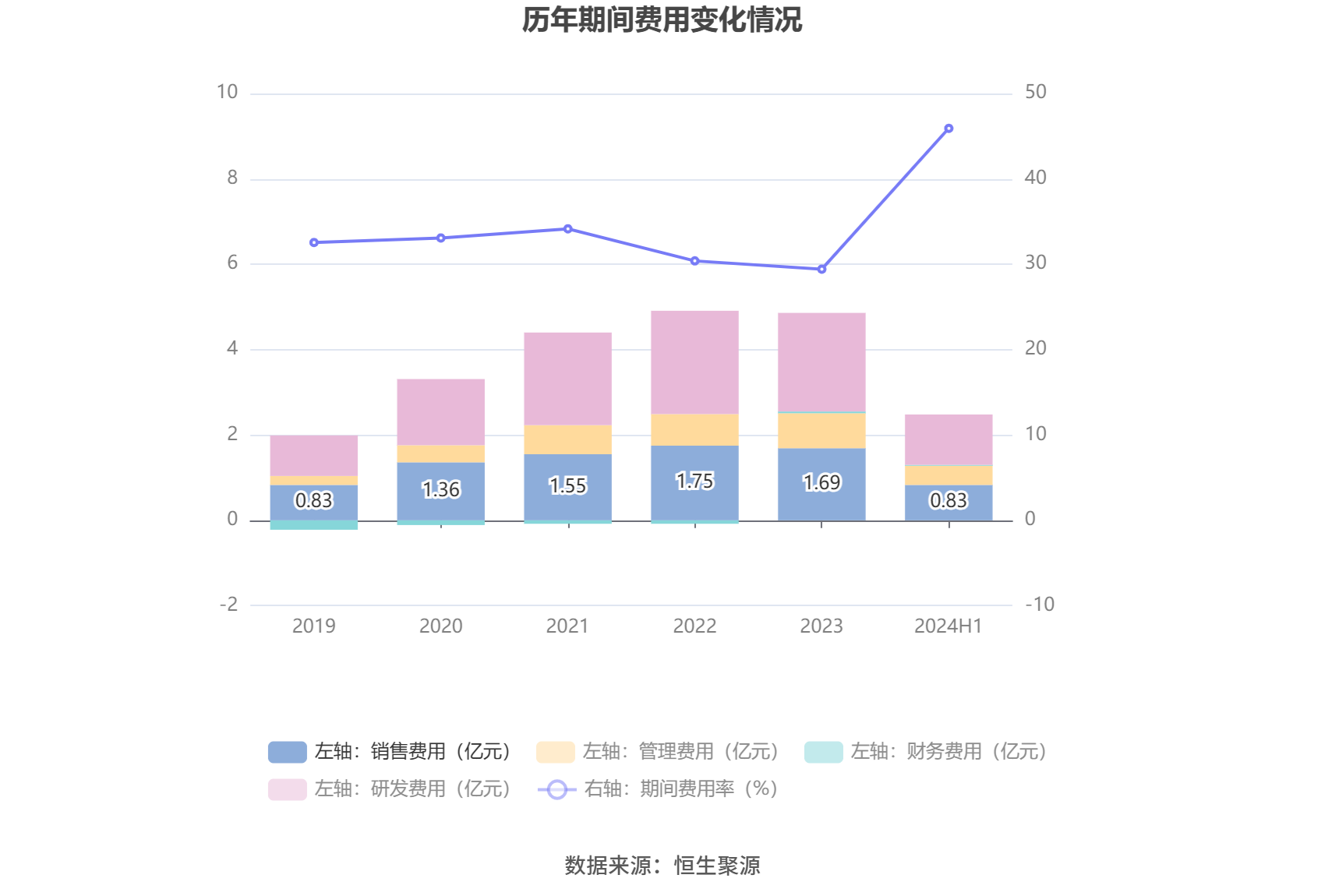

2024年上半年,公司期间费用为2.48亿元,较上年同期增加1646.16万元;期间费用率为45.92%,较上年同期上升0.74个百分点。其中,销售费用同比下降1.95%,管理费用同比增长22.74%,研发费用同比增长6.53%,财务费用由去年同期的-57.57万元变为187.93万元。

资料显示,财务费用的变动主要因为去年同期汇兑收益较大。

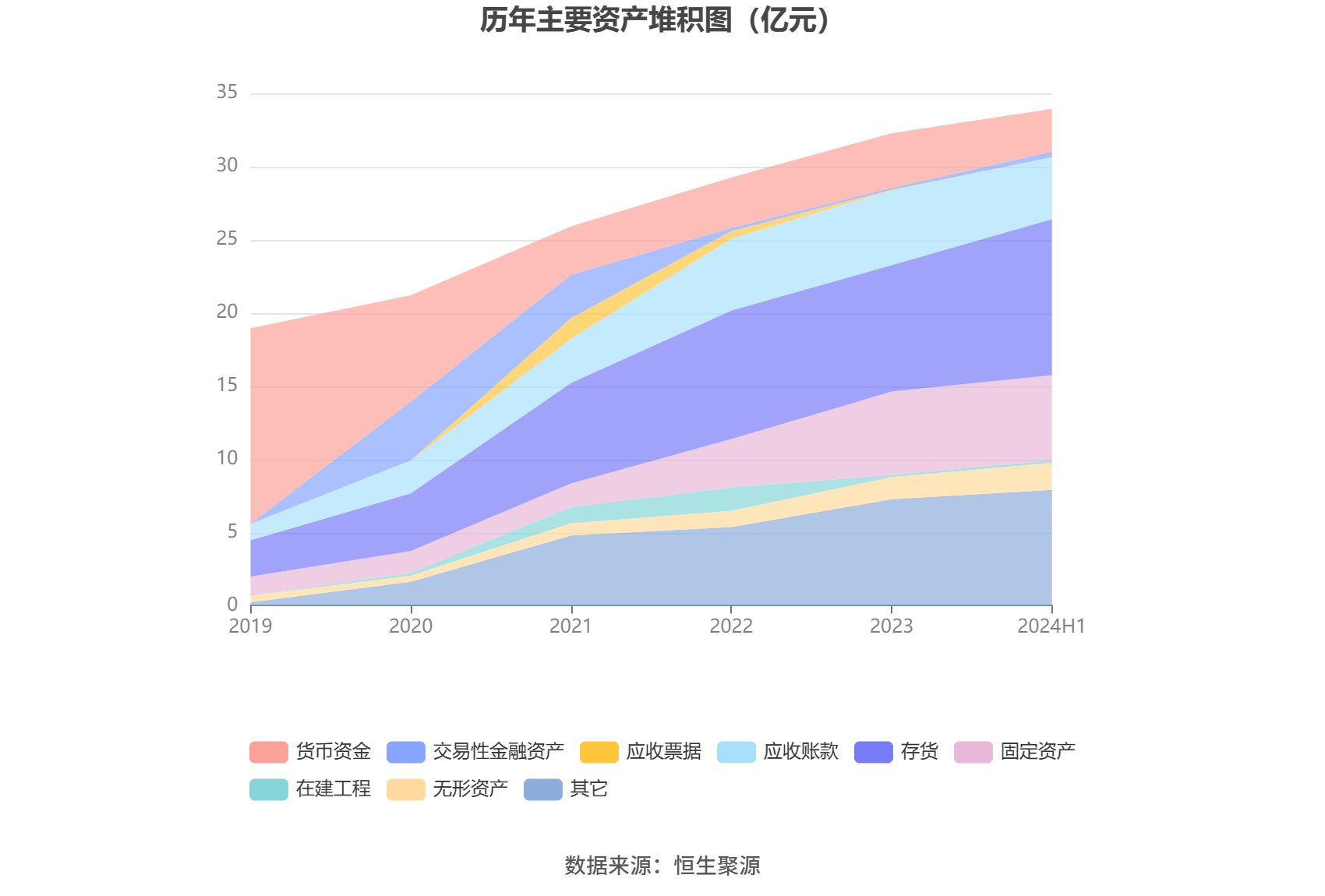

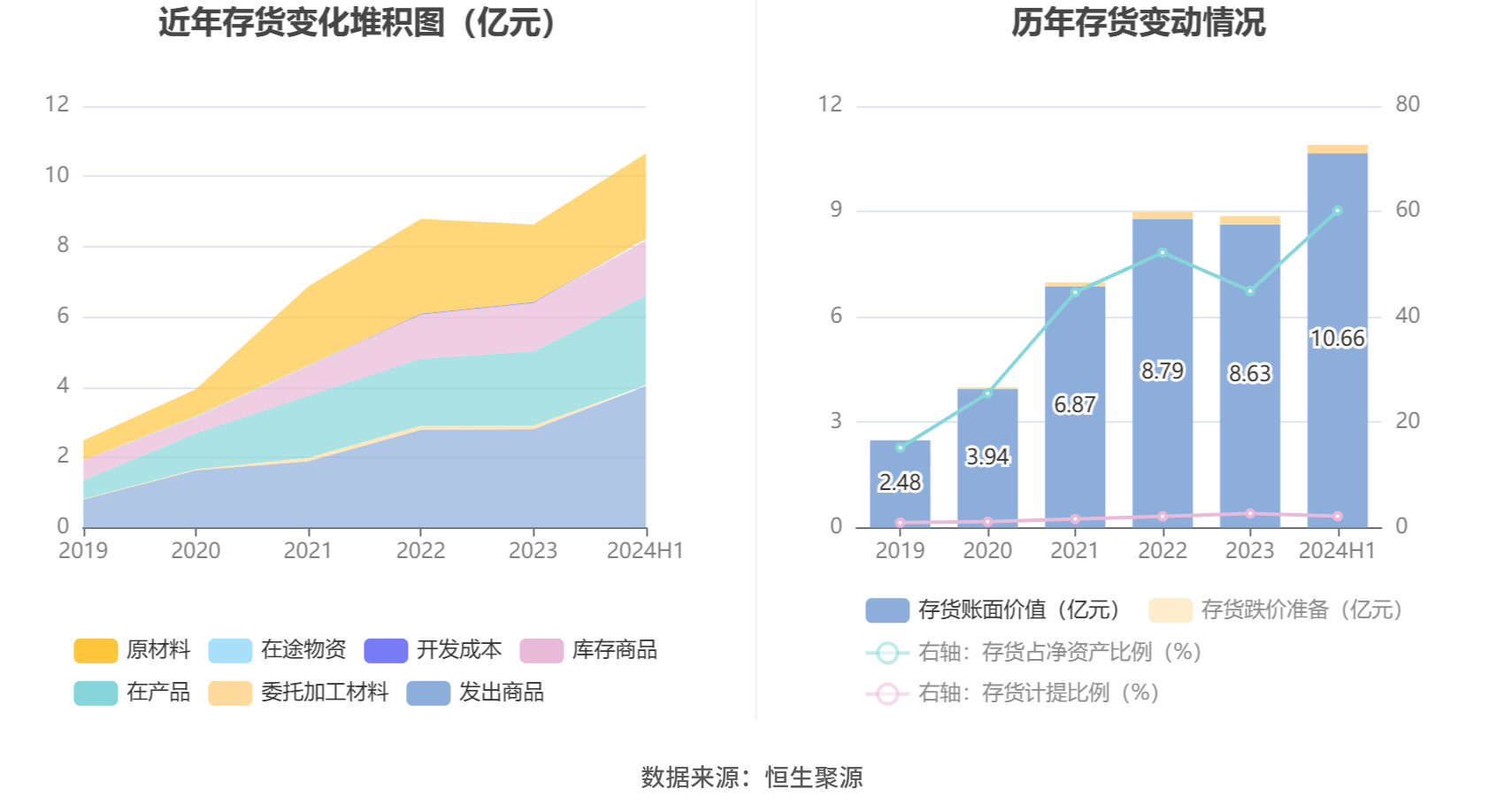

资产重大变化方面,截至2024年上半年末,公司存货较上年末增加23.57%,占公司总资产比重上升4.68个百分点;应收账款较上年末减少18.21%,占公司总资产比重下降3.53个百分点;货币资金较上年末减少21.60%,占公司总资产比重下降2.93个百分点;交易性金融资产较上年末增加207.16%,占公司总资产比重上升0.78个百分点。

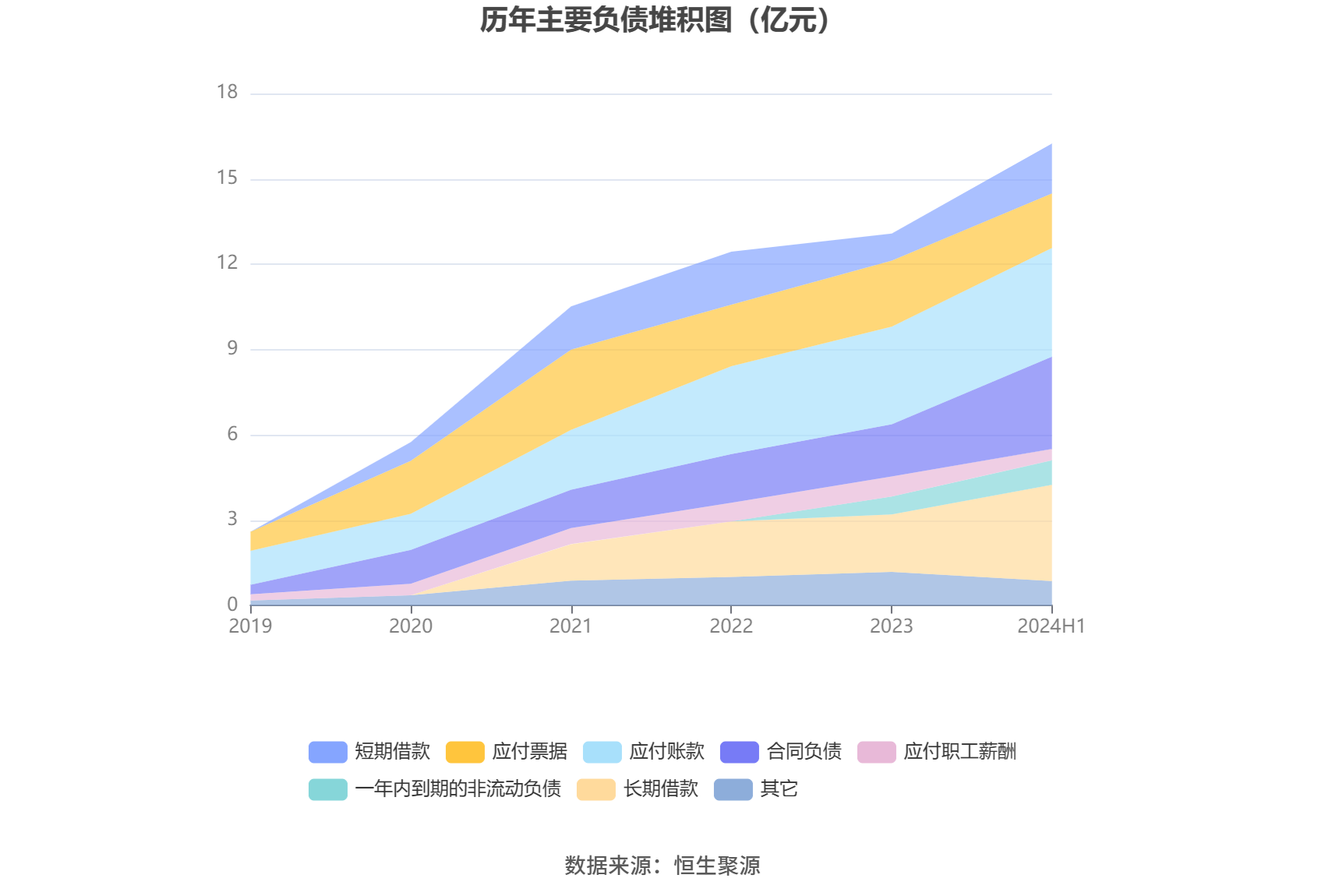

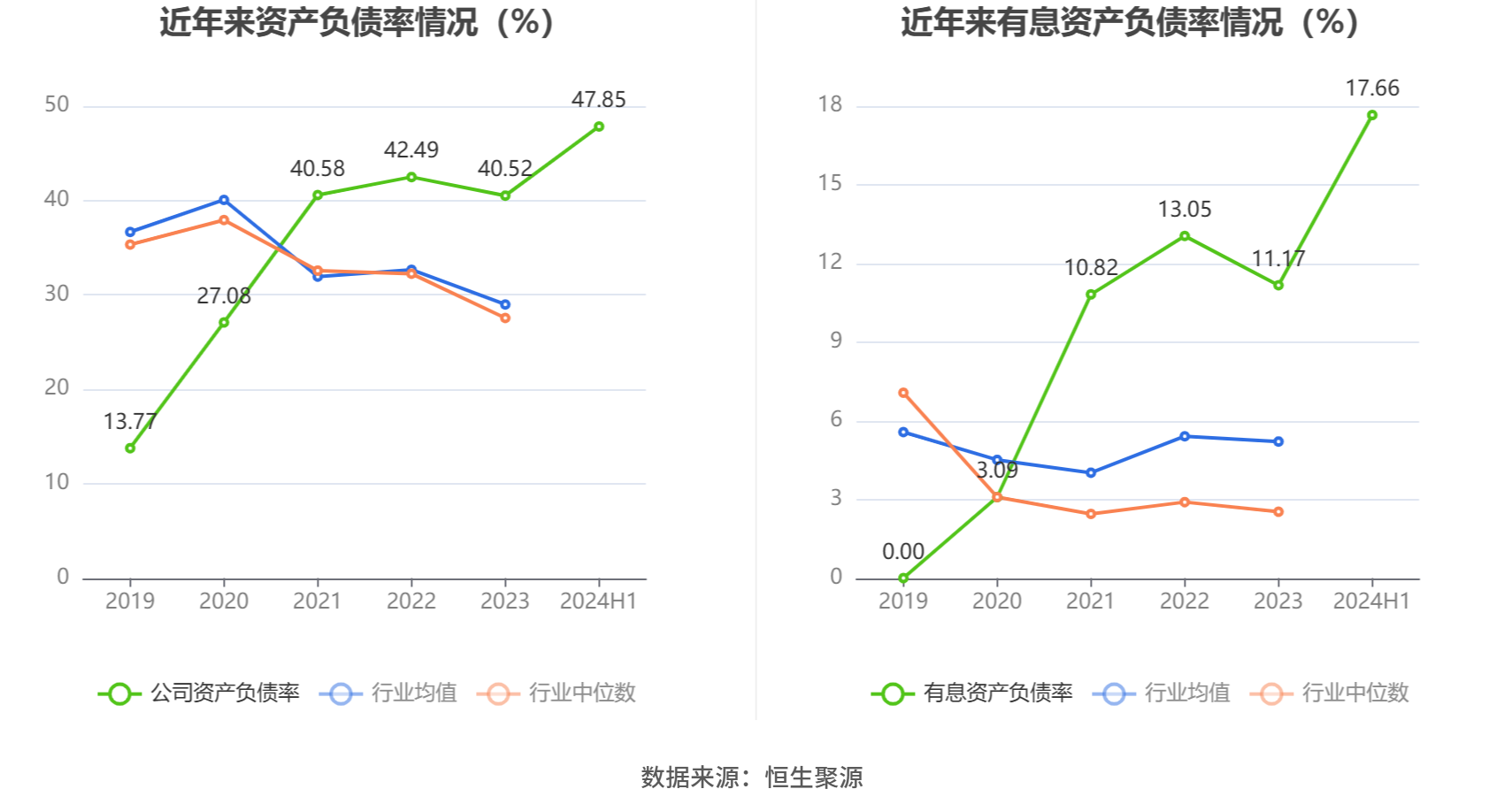

负债重大变化方面,截至2024年上半年末,公司合同负债较上年末增加76.05%,占公司总资产比重上升3.84个百分点,主要系本期新增订单收到预收款增加;长期借款较上年末增加67.02%,占公司总资产比重上升3.68个百分点,主要系本期银行长期借款增加;短期借款较上年末增加84.20%,占公司总资产比重上升2.21个百分点,主要系本期银行短期借款增加;应付票据较上年末减少17.36%,占公司总资产比重下降1.54个百分点。

从存货变动来看,截至2024年上半年末,公司存货账面价值为10.66亿元,占净资产的60.2%,较上年末增加2.03亿元。其中,存货跌价准备为2358.33万元,计提比例为2.16%。

在偿债能力方面,公司2024年上半年末资产负债率为47.85%,相比上年末上升7.33个百分点;有息资产负债率为17.66%,相比上年末上升6.49个百分点。

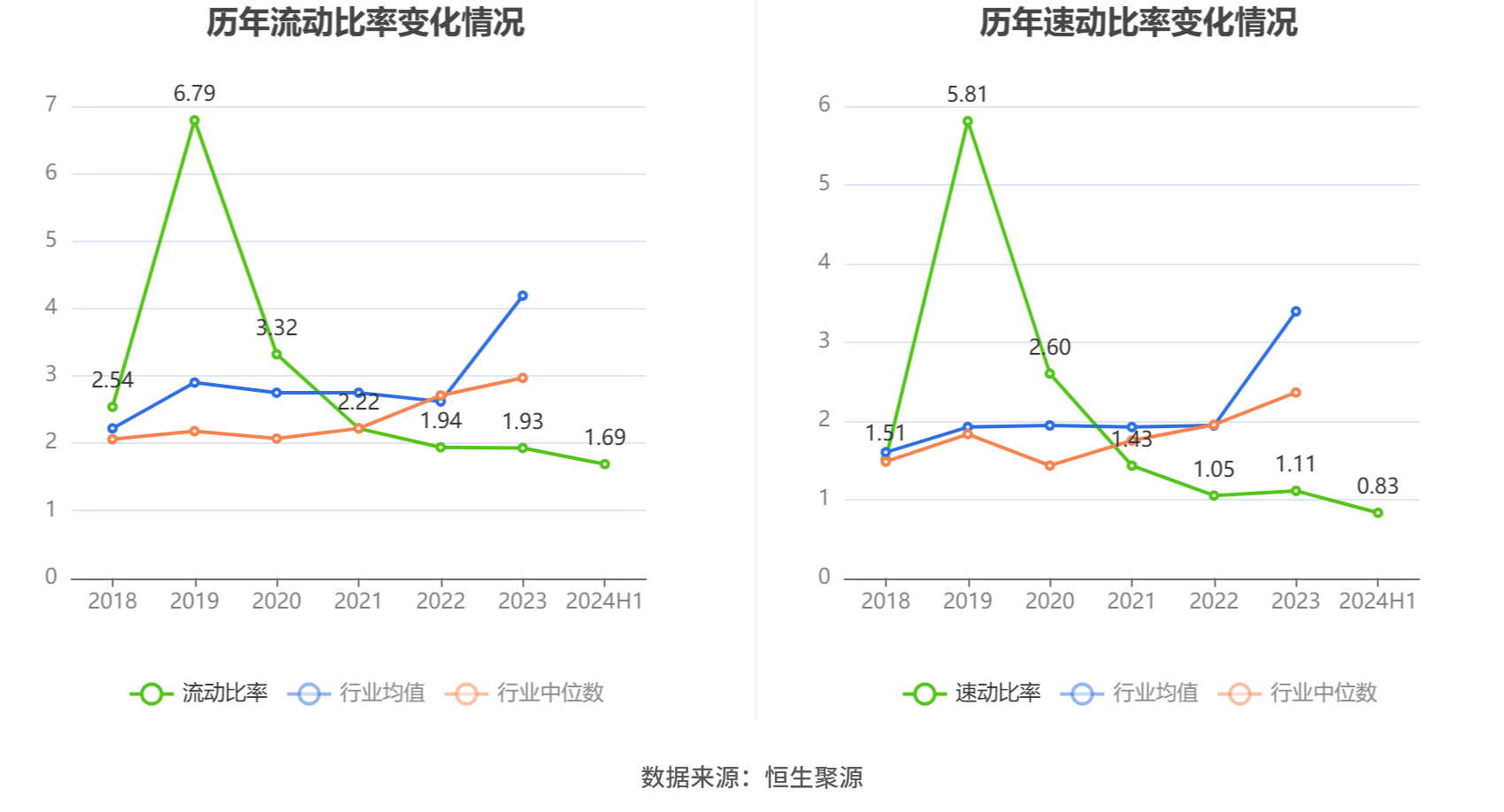

2024年上半年,公司流动比率为1.69,速动比率为0.83。

半年报显示,2024年上半年末公司十大流通股东中,新进股东为兴全合丰三年持有期混合型证券投资基金、孟军,取代了一季度末的中欧瑾和灵活配置混合型证券投资基金、中欧产业前瞻混合型证券投资基金。在具体持股比例上,兴全多维价值混合型证券投资基金持股有所上升,苏州青一投资有限公司、宁波准智创业投资合伙企业(有限合伙)、徐一华、徐伟、韩军、苏州天准科技股份有限公司-第一期员工持股计划、周育松持股有所下降。

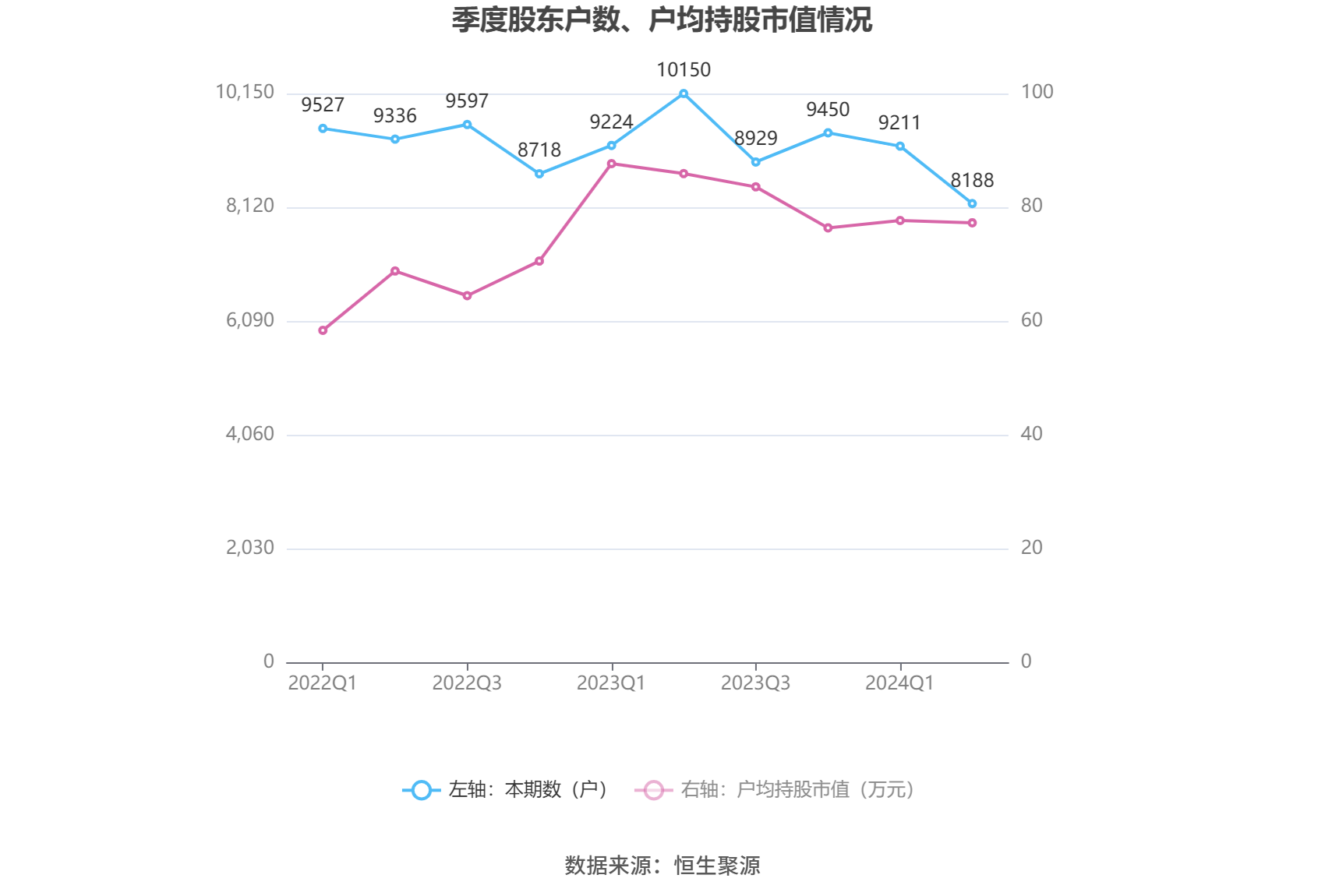

筹码集中度方面,截至2024年上半年末,公司股东总户数为8188户,较一季度末下降了1023户,降幅11.11%;户均持股市值由一季度末的77.70万元下降至77.30万元,降幅为0.51%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。