星环科技拟定增募不超15.2亿 去年上市募14亿亏损扩大

中国经济网北京6月8日讯星环科技(688031.SH)股价截至今日收盘报126.28元,跌幅1.73%。

昨晚,星环科技披露《2023年度向特定对象发行A股股票预案》,本次发行的发行对象为不超过35名(含35名)符合法律法规规定的特定投资者。发行对象须为符合中国证监会规定的证券投资基金管理公司、证券公司、信托公司、财务公司、资产管理公司、保险机构投资者、合格境外机构投资者、人民币合格境外机构投资者以及符合中国证监会规定的其他法人、自然人或其他合格的投资者。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的 2 只以上产品认购的,视为一个发行对象;信托公司作为发行对象的,只能以自有资金认购。本次发行的所有发行对象均以人民币现金方式并按同一价格认购本次发行的股票。

本次向特定对象发行股票采取竞价发行方式,本次向特定对象发行股票的发行价格为不低于定价基准日前二十个交易日公司股票交易均价的80%,定价基准日为发行期首日。上述均价的计算公式为:定价基准日前二十个交易日股票交易均价=定价基准日前二十个交易日股票交易总额/定价基准日前二十个交易日股票交易总量。

本次向特定对象发行股票的种类为境内上市的人民币普通股(A股),每股面值人民币1.00元。在限售期届满后,本次向特定对象发行的股票将在上海证券交易所科创板上市交易。本次发行的股票数量按照募集资金总额除以发行价格确定,同时本次发行股票数量不超过本次向特定对象发行股票前公司总股本的20%,即本次发行不超过24,168,413股(含24,168,413股),最终发行数量上限以经上海证券交易所审核通过并中国证监会同意注册的发行数量上限为准。

本次向特定对象发行股票募集资金总额不超过152,066.64万元(含本数),扣除发行费用后的募集资金净额将用于数据分析大模型建设项目、智能量化投研一体化平台建设项目、数据要素安全与流通平台建设项目、AI知识助理建设项目、研发及运营中心建设项目。

截至预案公告日,本次发行尚未确定具体发行对象,最终是否存在因关联方认购公司本次向特定对象发行股份构成关联交易的情形,将在发行结束后公告的发行情况报告书中披露。

截至2023年3月31日,公司的控股股东、实际控制人为自然人孙元浩,孙元浩个人直接持有公司9.24%的股份,并通过与发行人股东范磊、吕程、佘晖及赞星投资中心签署的《一致行动协议》控制公司13.24%的股份所代表的表决权。因此,孙元浩本人及通过《一致行动协议》控制公司22.48%的股份所代表的表决权。在不考虑可能导致公司总股本或股权结构发生变化的其他事项的前提下,本次发行完成后公司的总股本不超过145,010,481股。按发行上限测算,本次发行完成后,孙元浩本人直接持有公司的股份比例为7.70%,通过《一致行动协议》控制公司的股份所代表的表决权比例为11.03%,因此孙元浩本人及通过《一致行动协议》控制公司18.73%的股份所代表的表决权。

鉴于:(1)公司整体股权结构分散,在本次发行完成后,孙元浩控制的公司股份所代表的表决权比例仍相对较高;(2)公司董事会半数以上的现任成员由孙元浩提名并经公司股东大会选举通过;(3)报告期内,孙元浩一直担任公司(及其前身星环有限)的董事长及总经理,在董事会和日常管理决策中均能够产生重大影响;根据《上市公司收购管理办法》等相关法律法规的规定,在本次发行后,孙元浩仍拥有公司的控制权,仍保持控股股东、实际控制人的地位。本次发行不会导致公司控股股东和实际控制人发生变更。本次发行不会导致公司股权分布不符合上市条件的情形。

公司表示,通过本次向特定对象发行可以把握大数据和人工智能技术的未来趋势,巩固公司核心技术壁垒;升级现有产品功能,开展新产品的研发,增强公司的产品竞争力;培育挖掘新的营业收入增长点,增强公司的盈利能力;保障公司经营活动的稳定性,为公司经营活动提供基础算力支持。

星环科技于2022年10月18日在上交所科创板上市,发行价格为47.34元/股,公开发行新股30,210,600股,发行股份占公司发行后股份总数的比例为25.00%。星环科技的保荐机构(主承销商)是中金公司,保荐代表人是王帅、陈博。国泰君安证券任联席主承销商。

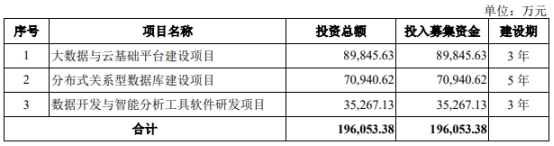

星环科技发行募集资金总额143,016.98万元;扣除发行费用后,募集资金净额为134,783.29万元。 星环科技实际募资净额比原拟募资少61,270.09万元。星环科技2022年10月13日披露的招股书显示,公司原拟募资196,053.38万元,拟用于“大数据与云基础平台建设项目”、“分布式关系型数据库建设项目”、“数据开发与智能分析工具软件研发项目”。

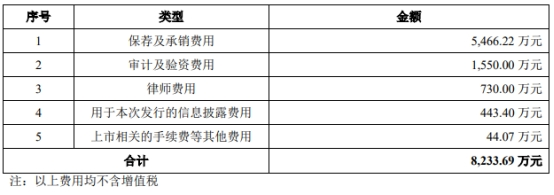

星环科技本次发行费用总额为8,233.69万元,其中中金公司和国泰君安证券合计获得保荐及承销费用5,466.22万元。

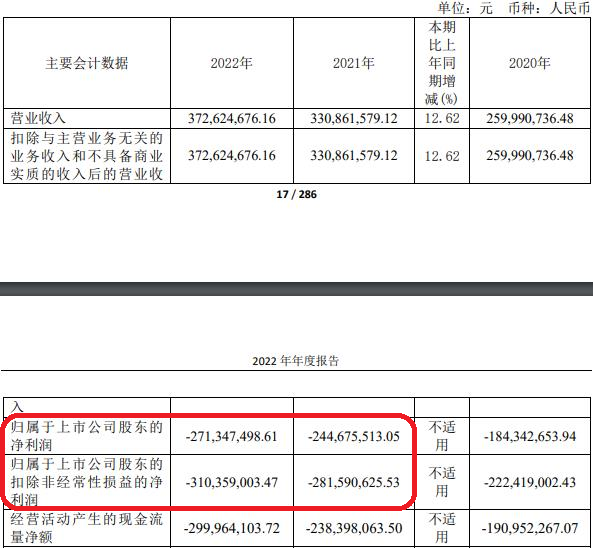

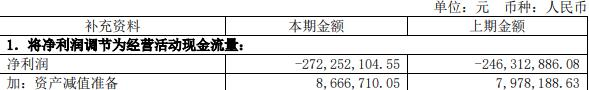

据星环科技2022年年报,报告期内,公司实现营业收入3.73亿元,同比增长12.62%;归属于上市公司股东的净利润-2.71亿元;归属于上市公司股东的扣除非经常性损益的净利润-3.10亿元;经营活动产生的现金流量净额-3.00亿元。

2021年,公司归属于上市公司股东的净利润-2.45亿元;归属于上市公司股东的扣除非经常性损益的净利润-2.82亿元。

报告期内,公司资产减值准备本期金额为866.67万元,上期金额为797.82万元。

公司2022年度利润分配预案为:因公司截至2022年12月31日的母公司未分配利润为负,2022年度公司不向股东进行现金分配,也不实行资本公积金转增股本。

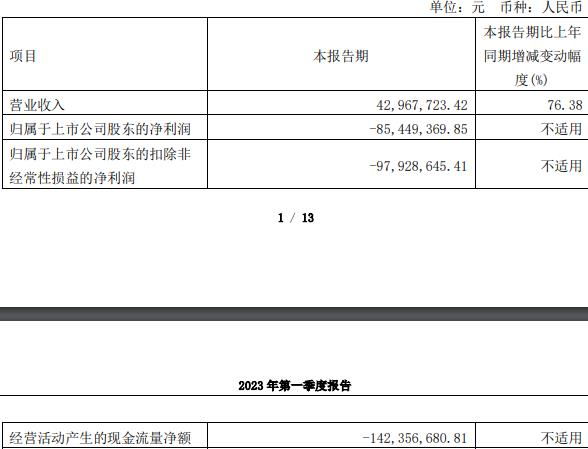

据星环科技2023年一季度报告,报告期内,公司实现营业收入4296.77万元,同比增长76.38%;归属于上市公司股东的净利润-8544.94万元;归属于上市公司股东的扣除非经常性损益的净利润-9792.86万元;经营活动产生的现金流量净额-1.42亿元。