芯源微丨2024年三季报点评:业绩阶段承压,看好多元业务持续突破加速放量

(来源:先进制造新视角)

【东吴机械】周尔双13915521100/李文意18867136239/韦译捷/钱尧天/黄瑞/谈沂鑫

投资评级:增持(维持)

1业绩波动下滑,主要受费用前置影响

2024年前三季度公司实现营收11.05亿元,同比-8.44%,收入小幅下滑主要受订单结构、生产交付及验收周期等因素影响;归母净利润1.08亿元,同比-51.12%;扣非净利润为0.40亿元,同比-77.97%,利润下滑较多主要系研发投入大幅增长、员工规模扩张及股份支付费用增加。Q3单季营收为4.11亿元,同比-19.55%,环比-8.54%;归母净利润为0.31亿元,同比-62.74%,环比-47.61%;扣非净利润0.04亿元,同比-94.53%,环比-84.27%,扣非净利润降幅进一步扩大主要系Q3政府补助同比大幅增长至0.25亿元。

2产品验收结构调整,Q3毛利率显著改善,净利率下滑受费用率提升影响

2024Q1-3公司毛利率为42.46%,同比-0.01pct;销售净利率为9.51%,同比-8.75pct。2024Q1-3公司期间费用率为43.96%,同比+17.55pct,其中销售/管理/研发/财务费用率分别为11.16%/14.42%/17.37%/1.01%,同比+3.24/+5.49/+1.53/+7.29pct。2024Q1-3公司围绕各项业务持续加大研发投入,研发投入为1.92亿元,同比+58%,多款新产品迭代及研发进展顺利。Q3单季毛利率为46.22%,同比+5.10pct,环比+6.04pct,我们认为毛利率提升较多主要系产品验收结构影响,毛利较高的后道设备收入占比或有较大提升;销售净利率为7.38%,同比-9.17pct,环比-5.77pct。

截至2024Q3末公司存货为18.76亿元,同比+12%;合同负债为4.70亿元,同比+31%。2024H1公司新签订单为12.19亿元,同比+31%,其中前道Track、后道先进封装及化合物等小尺寸设备、临时键合&解键合多项业务新签订单同比均实现较快增长,战略性新产品前道单片式高温硫酸化学清洗设备也获得国内重要客户订单。截至2024Q2末,公司在手订单超过26亿元,创历史新高。2024Q3公司经营活动净现金流为0.50亿元,同比转正,原因是公司订单回款情况持续向好、付款信用政策优化、税费返还及政府补助增加。

(1)前道Track:公司作为国内唯一可以提供量产型前道Track的厂商,目前已完成在前道晶圆制造≥28nm工艺节点的全覆盖,Offline、I-line、KrF及ArF浸没式机台等均已实现批量销售,≤14nm先进制程工艺技术也在有序验证中。公司新一代超高产能架构Track FTEX研发取得良好进展,可匹配未来更先进的光刻机产能提升需求,将快速推出至客户端验证。(2)前道清洗设备:2024Q1-3,公司前道物理清洗机获得国内高端逻辑客户大批量订单,进一步夯实龙头地位。此外,前道化学清洗机已获多家客户验证订单,其中高温SPM化学清洗机获得国内领先逻辑客户验证订单。(3)后道先进封装设备:2024年以来国内后道封测端呈弱复苏态势,下游市场景气度良好。公司后道先进封装用Track、单片式湿法设备已连续多年作为主流机型批量应用于台积电、盛合晶微、长电科技、华天科技、通富微电等海内外一线大厂。2024Q1-3公司临时键合机、解键合机验证顺利,已与国内多家2.5D和HBM客户达成深度合作。

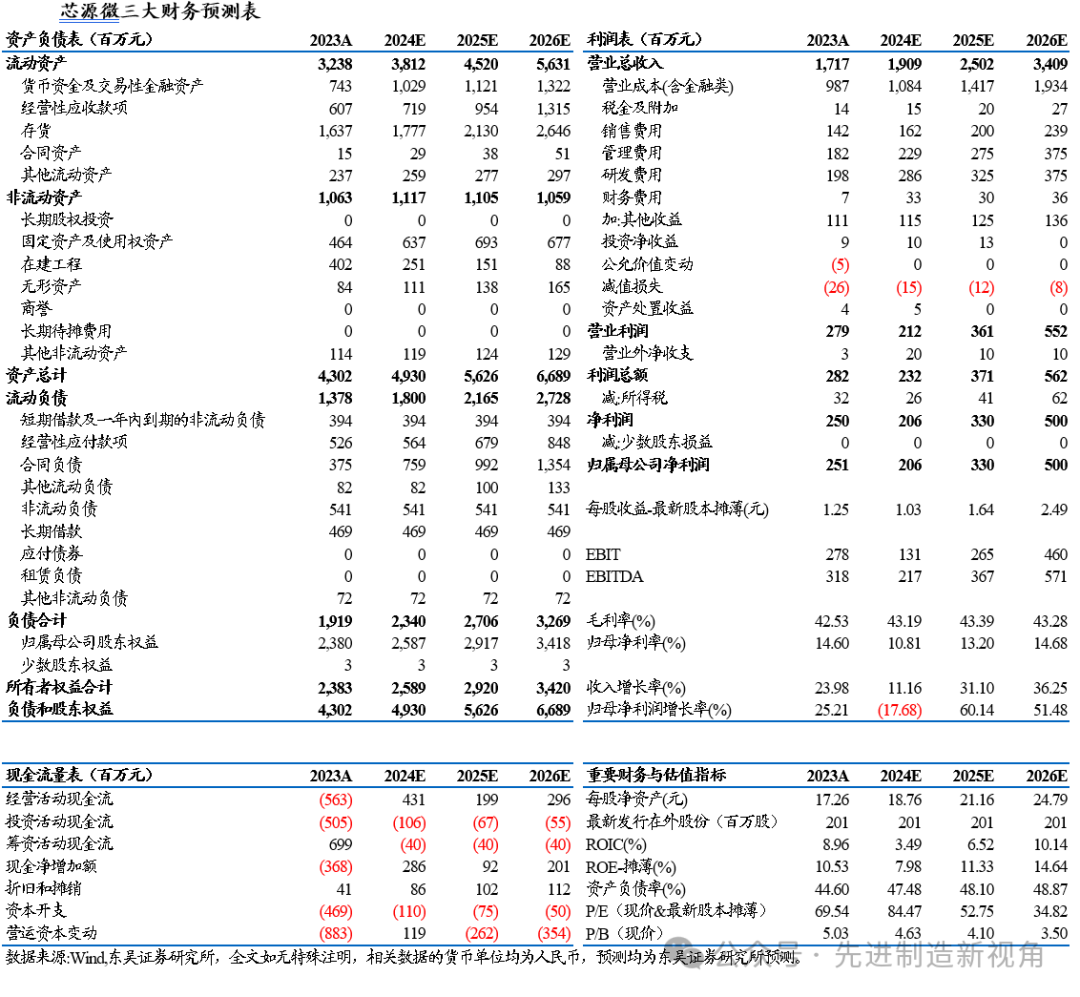

盈利预测与投资建议

考虑到设备交付节奏,我们下调公司2024-2026年归母净利润至2.1(原值3.3)/3.3(原值4.3)/5.0(原值5.5)亿元,当前市值对应动态PE为84/53/35倍,基于公司在前道Track和清洗领域的成长性,维持“增持”评级。

风险提示

半导体行业投资下滑,新品研发&产业化不及预期等。

东吴机械团队

东吴机械研究团队荣誉

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名