高价超募股复盘|纳芯微:超募5倍资金,上市次年就亏损,光大证券狂赚超2亿元保荐费

来源|时代商学院

作者|黄祐芊

编辑|孙一鸣

编者按:3月15日,证监会“四箭齐发”,直指IPO市场要害。

当天,证监会发布四项政策文件,强调要严把发行上市准入关,从严监管高价超募、从严审核未盈利企业;同时强调压实中介机构“看门人”责任,保荐机构要以可投性为导向执业展业。

值此之际,时代商学院推出“高价超募”专题系列报道,与市场各方一同为资本市场健康发展“把脉”,逐个解剖新股高价超募的怪象。

3月20日,纳芯微(688052.SH)抛出一份高管增持计划。两天后,该公司火速公告上述增持计划履行完毕,增持总金额达1799.79万元。

不过,该利好公告并未提振公司股价。3月20—21日,纳芯微两日累计下跌3.58%。

值得一提的是,与1799.79万元增持金额相比,纳芯微上市之初超募超48亿元。

据Wind数据,纳芯微于2022年4月22日成功登陆科创板,超募48.31亿元,约为计划募资额的5倍,这一超募金额高居当年科创板新股第二名。

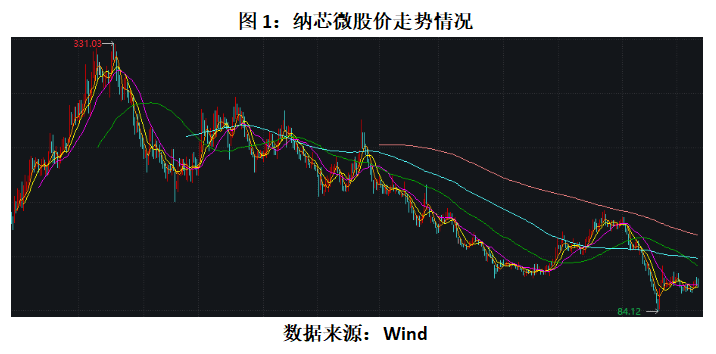

纳芯微上市后,其股价一度攀升至顶峰331.03元/股(前复权,下同)。此后,该公司股价震荡下行,于今年2月5日触达最低价84.12元/股。据Wind数据,截至3月25日,纳芯微收盘价较发行价已下跌36.96%。

究竟是什么原因导致这家企业破发近37%?

时代商学院发现,这或与其业绩表现有关。上市前,该公司营业收入与扣非归母净利润基本呈翻倍式增长;但上市次年,其业绩急速变脸。据最新业绩快报,2023年,纳芯微营收同比下滑21.51%;扣非归母净利润同比下滑290.19%,且扣非归母净利润首次出现亏损,亏损额达3.22亿元。

针对业绩变脸等问题,3月22日,时代商学院向纳芯微董秘办公室致电采访,但对方电话一直未能接通。

总市值蒸发超百亿元,上市次年即亏3.22亿元

纳芯微是一家半导体芯片企业,产品可应用于信息通讯、工业控制、汽车电子和消费电子等领域。

2022年4月22日,纳芯微成功登陆科创板。上市首日收盘,该公司的总市值为262.34亿元。

上市后,纳芯微股价一路攀升,3个多月后,即2022年8月4日,该公司股价达到峰值331.03元/股,此后,其股价震荡下行。

截至3月25日,该公司股票收盘价为103.03元/股,总市值为146.85亿元,较上市首日总市值缩水115.49亿元。

这或许与纳芯微上市前后业绩表现存在联系。

据招股书,2019—2021年,纳芯微营业收入分别同比增长128.98%、162.73%、256.26%,扣非归母净利润分别同比增长232.34%、503.64%、441.85%。可以看到,该公司上市前的业绩呈翻倍式增长。

年报显示,上市当年(2022年),纳芯微的营业收入同比增长93.76%,扣非归母净利润同比下滑22.79%,其中扣非归母净利润已出现倒退。

2023年上半年,该公司的营业收入亦扭转之前增长态势。

财报显示,2023年一季度、上半年、前三季度,纳芯微营业收入的同比变动情况分别为38.87%、-8.8%、-21.57%。可以看到,2023年一季度,该公司的营收增速明显放缓,到2023年上半年,该公司营业收入首次负增长。

同期,纳芯微扣非归母净利润延续2022年下滑态势。

财报显示,2023年一季度、上半年、前三季度,该公司扣非归母净利润分别同比下滑126.84%、209.34%、266.74%。

2023年业绩快报显示,2023年全年,其营业收入同比下滑21.51%,扣非归母净利润同比下滑290.19%。

这意味着,纳芯微上市当年,其盈利表现已初现颓势,到2023年,其营收和扣非归母净利润双双同比下滑。

值得一提的是,2023年,纳芯微扣非归母净利润为2015年以来首次亏损,亏损额达3.22亿元。

此外,纳芯微IPO前后的业绩表现与其在新三板挂牌前后的业绩表现颇有相似之处。

2016年8月,纳芯微在新三板挂牌,其2015年的业绩增速均超100%。挂牌当年,即2016年,该公司营收及扣非归母净利润同比增速显著放缓。2017年,纳芯微扣非归母净利润同比下滑45.52%;2018年,该公司营收及扣非归母净利润双双同比下滑。

超募48.31亿元,光大证券狂赚2.03亿元保荐费

IPO前后业绩大幅变脸的背后,公募基金在纳芯微IPO发行询价阶段存在高报价的情况。

据招股书,纳芯微IPO计划发行2526.6万股,计划募资9.8亿元。计算可得,按此募资金额上市的话,纳芯微的计划发行价为38.79元/股。

不过,据上市发行公告,该公司最终发行价高达230元/股,实际募资额达58.11亿元,超募48.31亿元。

对比之下,据Wind数据,纳芯微的超募金额在2022年度科创板新上市企业中排名第二。以超募金额除以计划募资金额,纳芯微超募近5倍资金,远超同期在该板块的其他新上市企业。

市盈率方面,纳芯微的首发市盈率为574.05倍,为首发当日所属行业市盈率的10倍有余。

纳芯微高价超募的背后少不了报价机构的助推。

在纳芯微初步询价阶段,合计有250家网下投资者管理的5724个配售对象(剔除无效报价和最高报价后)符合申购条件。

整体来看,网下全部投资者的报价中位数为262.22元/股。其中,华夏基金管理有限公司报价最高,达346.33元/股,是纳芯微计划发行价的8.9倍。

此外,中信建投基金管理有限公司、华宝基金管理有限公司、广发基金管理有限公司等11家机构的报价均在300元/股以上。

需要指出的是,此次IPO,纳芯微保荐机构光大证券相关子公司光大富尊投资有限公司(下称“光大富尊”)参与战略配售,获配金额为1.16亿元,获配股数为50.53万股,限售期为24个月。

目前,光大富尊持有的纳芯微股票仍未解禁。3月25日收盘,纳芯微报收103.03元/股,上述战略配售股以36.96%的破发率计算,光大富尊已浮亏4287.36万元。

不过,由于成功保荐纳芯微上市,光大证券获得2.03亿元的承销保荐费用,剔除战略配售股的浮亏外,光大证券仍获利约1.6亿元。

(全文2160字)

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。