拓荆科技 | 2024年三季报点评:Q3营收持续高增,新产品确收导致盈利能力同比下滑

(来源:先进制造新视角)

投资评级:买入(维持)

2024年前三季度公司营业收入22.78亿元,同比+33.8%;归母净利润2.71亿元,同比+0.1%;扣非净利润0.65亿元,同比-62.7%。公司营收受益于公司持续的高强度研发投入,公司PECVD、ALD、 SACVD、HDPCVD、超高深宽比沟槽填充 CVD 等系列产品量产规模不断扩大,但由于公司多款基于新型设备平台(PF-300M 和 PF-300T Plus)及新型反应腔(Supra-D)开发的工艺设备收入占比大幅提升,新产品及新工艺在客户端验证成本相对较高,导致盈利能力同比下滑。公司Q3营业收入10.11亿元,同比+44.7%,环比+27.1%;归母净利润1.42亿元,同比-2.9%,环比+19.9%;扣非归母净利润0.46亿元,同比-58.8%,环比-29.1%,主要系公司持有珂玛科技股票,形成公允价值变动收益0.72亿元。

2024年前三季度公司毛利率为43.59%,同比-6.8pct,主要系首台套验证成本相对较高;销售净利率为11.41%,同比-4.42pct;期间费用率为40.13%,同比+1.77pct,其中销售费用率为11.75%,同比+1.03pct,管理费用率为5.42%,同比-2.22pct,研发费用率21.10%,同比+0.30pct,财务费用率为1.87%,同比+2.66pct。公司2024年1-9月研发投入4.81亿元,同比+35.7%;用于拓展新产品及新工艺,并持续进行设备平台及反应腔的优化升级,包括新型设备平台(PF-300T Plus 和 PF-300M)和新型反应腔(pX 和 Supra-D)等。Q3单季度毛利率为39.27%,同比-12.4pct,环比-7.62pct;销售净利率13.61%,同比-7.00pct,环比-0.80pct。

截至 2024Q3末,公司合同负债为25.12亿元,同比+67.8%;存货为70.77亿元,同比+66.8%,在手订单充沛。2024Q1-Q3经营活动净现金流为-9.99亿元,同比收窄。

(1)PECVD:已实现全系列 PECVD 介质薄膜材料的覆盖,通用介质薄膜材料和先进介质薄膜材料均已实现产业化应用;公司自主研发并推出了 PECVD Bianca 工艺设备,超过25个相关工艺设备反应腔获得订单,且部分已出货;UV Cure已实现产业化应用,订单量持续攀升(2)ALD:首台PE-ALD SiN工艺设通过客户验证,实现了产业化应用;公司Thermal-ALD设备持续获得订单并实现交付;(3)SACVD:公司推出的等离子体增强SAF 薄膜工艺应用设备在客户端验证进展顺利,基于PF-300T Plus 开发的SAF 薄膜工艺应用设备获得客户订单交付;(4)HDPCVD:公司 HDPCVD USG、FSG、STI 薄膜工艺设备均已实现产业化,HDPCVD 反应腔累计出货量达到 70 个;(5)超高深宽比沟槽填充CVD:首台设备通过客户验证,并实现了产业化应用,相关反应腔累计出货超过 15 个;(6)混合键合:公司晶圆对晶圆键合产品 Dione 300 及芯片对晶圆混合键合前表面预处理产品 Propus 均实现产业化;公司自主研发了键合套准精度量测产品,其中Crux 300 已获得客户订单。

盈利预测与投资评级

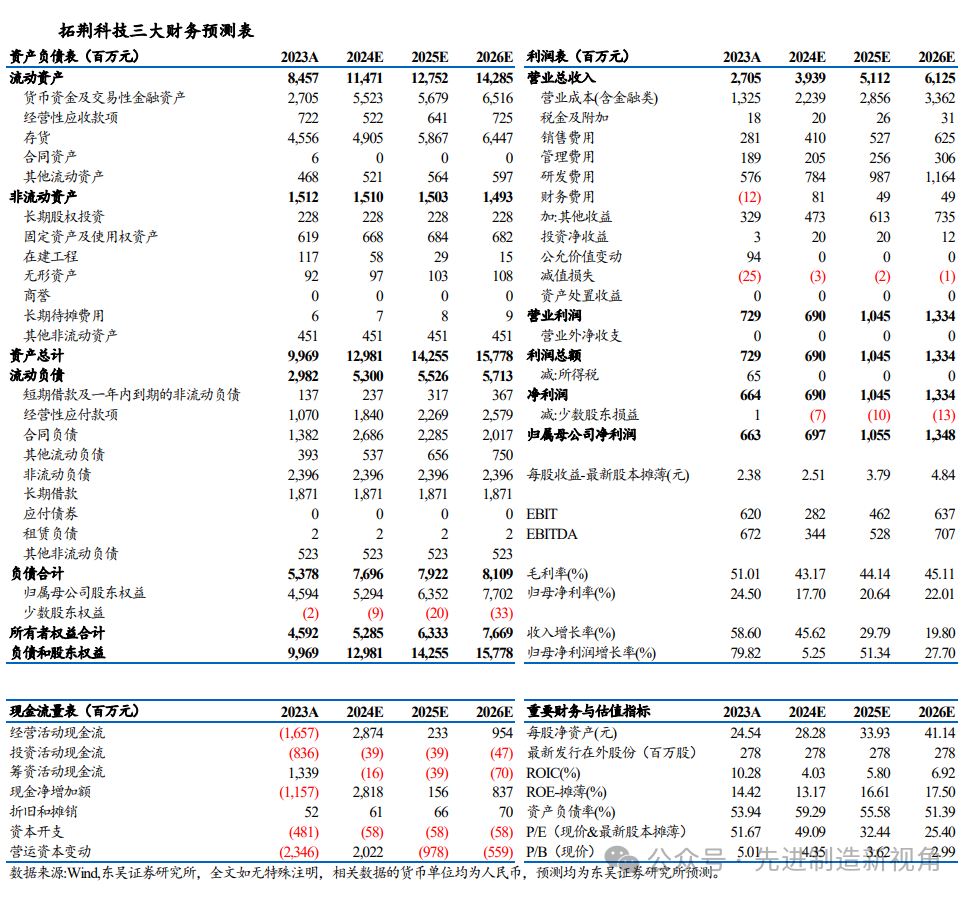

考虑到设备交付节奏,我们预计公司2024-2026年归母净利润为7.0(原值8.3)/10.6(原值11.8)/13.5(原值14.1)亿元,对应PE为49/32/25倍,维持“买入”评级。

风险提示

晶圆厂资本开支下滑、国产化率提升不及预期等。

东吴机械团队

东吴机械研究团队荣誉

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名