东海研究 | 诺泰生物(688076):多肽优势持续扩大,业绩显著超预期

证券分析师:

杜永宏,执业证书编号:S0630522040001

伍可心,执业证书编号:S0630522120001

邮箱:wkx@longone.com.cn

// 报告摘要 //

公司业绩显著超预期。2024H1,公司实现营收8.31亿元(YoY+107.47%)、归母净利润2.27亿元(YoY+442.77%);Q2单季度,公司实现营收4.76亿元(YoY+146.82%)、归母净利润1.61亿元(YoY+671.78%)。报告期内,公司毛利率为67.32%,同比提升9.73pct;净利润为27.87%,同比提升17.93pct;期间费用率来看,公司销售、管理、财务费用率分别为3.45%、15.71%、0.61%,同比分别下降4.50、6.64、0.33pct;研发费用率为13.53%,同比增长3.58pct。公司规模效应明显,高毛利产品占比提升,业绩显著超预期。

自主选品、定制类均实现高速增长。1)自主选品:多肽原料药快速放量:2024H1,公司自主选择产品实现收入5.45亿元,同比增长119.76%,毛利率为70.85%;其中,原料药及中间体实现收入3.77亿元,毛利率为77.36%;制剂实现收入1.68亿元,毛利率为56.19%。预计主要是多肽产品持续快速放量所致。当前,公司在多肽领域具备单批次十公斤级以上的大生产能力,生产成本大幅降低,处于行业领先水平。2)定制类:产能释放+项目推进,业务链向高附加值后端延伸。2024H1,公司定制类产品及服务实现收入2.86亿元,同比增长88.16%。报告期内,公司开发、承接多个CDMO创新药API项目,随着二期GMP产能逐步释放,业务链条将稳步向粘性及附加值更高的后端延续。公司与欧洲某大型药企签约总金额1.02亿美元CDMO长期供货合同于今年Q2开始交付,预计下半年起将加快交付节奏。

自研管线持续丰富,多项产品取得积极进展。报告期内,公司醋酸西曲瑞克、依帕司他、阿戈美拉汀原料药获得中国上市许可。司美格鲁肽等多个长链修饰多肽药物的单批次产量已超过10公斤,收率、质量处于行业先进水平。制剂方面,在磷酸奥司他韦胶囊制剂市场发力的基础上,磷酸奥司他韦颗粒获得中国上市许可,磷酸奥司他韦干混悬剂亦在CDE技术审评中,有望年内实现奥司他韦剂型全覆盖,进一步提升公司在抗病毒药物领域的核心竞争力。报告期内,公司替尔泊肽原料药取得全球首家美国FDA DMF。

产能相继释放,生产能力得到保障。产能布局方面:1)新建601多肽车间提前完成封顶,预计年内完成安装调试,实现多肽产能5吨/年;新建602多肽车间预计2025H1完成建设、安装及调试,将再释放多肽产能5吨/年;2)启动多肽大规模化、科技化升级项目,新增更大吨位数多肽优质产能;3)新制剂工厂口服固体制剂车间硬胶囊剂生产线于7月通过药品GMP符合性检查,实现磷酸奥司他韦胶囊等制剂品种45亿粒的年产能。4)新制剂工厂建设项目二期启动,将提升公司注射剂及冻干粉针剂生产能力;5)前瞻性布局和发展寡核苷酸产能,项目推进顺利,705车间完成封顶。公司产能相继释放,保障订单供给,业绩有望维持快速增长。

BD团队矩阵式出击,全球业务持续推进。报告期内,公司业务拓展全球多地区:1)欧洲市场,与多家头部仿制药企开展口服司美格鲁肽、替尔泊肽原料药合作;2)北美市场,达成利拉鲁肽制剂美国市场原料药合作、新拓展首个动物创新药多肽CDMO项目;3)南美市场,签订司美格鲁肽制剂战略合作协议、达成利拉鲁肽制剂首仿上市原料药合作;4)印度市场,与头部仿制药企达成利拉鲁肽制剂全球上市原料药合作、签订并推进多个寡核苷酸CDMO服务;5)国内市场,达成GLP-1 创新药原料药及制剂战略合作。

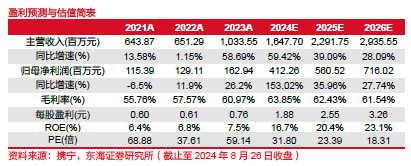

投资建议:公司中报业绩显著超预期,受益于GLP-1等多肽行业的快速发展,公司竞争优势的持续扩大,我们预计公司业绩仍将保持快速增长态势,适当上调公司2024-2026年的盈利预测,预计公司2024-2026年归母净利润分别为4.12/5.61/7.16(原预测:2.26/3.05 /3.99)亿元,对应EPS分别为1.88/2.55/3.26(原预测:1.06/1.43/1.87)元,对应PE分别为31.8/23.4/18.3倍。维持“买入”评级。

风险提示:市场竞争风险、汇率波动风险、研发风险、集采降价超预期风险等。

// 报告信息 //

证券研究报告:《诺泰生物(688076):多肽优势持续扩大,业绩显著超预期——公司简评报告》

对外发布时间:2024年08月27日

报告发布机构:东海证券股份有限公司

// 声明 //

一、评级说明:

1.市场指数评级:

看多—未来6个月内沪深300指数上升幅度达到或超过20%

看平—未来6个月内沪深300指数波动幅度在-20%—20%之间

看空—未来6个月内沪深300指数下跌幅度达到或超过20%

2.行业指数评级:

超配—未来6个月内行业指数相对强于沪深300指数达到或超过10%

3.公司股票评级:

二、分析师声明:

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,具备专业胜任能力,保证以专业严谨的研究方法和分析逻辑,采用合法合规的数据信息,审慎提出研究结论,独立、客观地出具本报告。

本报告仅供“东海证券股份有限公司”客户、员工及经本公司许可的机构与个人阅读和参考。在任何情况下,本报告中的信息和意见均不构成对任何机构和个人的投资建议,任何形式的保证证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,本公司亦不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本公司客户如有任何疑问应当咨询独立财务顾问并独自进行投资判断。

四、资质声明:

东海证券股份有限公司是经中国证监会核准的合法证券经营机构,已经具备证券投资咨询业务资格。我们欢迎社会监督并提醒广大投资者,参与证券相关活动应当审慎选择具有相当资质的证券经营机构,注意防范非法证券活动。