美迪凯2023年预亏 上市即巅峰募10亿拟定增募资3亿

中国经济网北京2月3日讯美迪凯(688079.SH)近日披露2023年年度业绩预亏公告。经财务部门初步测算,公司预计2023年年度实现营业收入32,210.23万元左右,与上年同期相比,将减少9,163.12万元左右,同比减少22.15%左右;预计2023年年度实现归属于母公司所有者的净利润与上年同期(法定披露数据)相比,将出现亏损,实现归属于母公司所有者的净利润-8,060.63万元左右;归属于母公司所有者扣除非经常性损益后的净利润-7,617.60万元左右。本次业绩预告未经注册会计师审计。

美迪凯2022年度实现营业收入为41,373.35万元,归属于母公司所有者的净利润为2,208.91万元。归属于母公司所有者的扣除非经常性损益的净利润为2,155.70万元。

对于本期业绩变化的主要原因,美迪凯表示部分客户消化前期库存,订单减少,公司本期营业收入较上年同期减少9,163.12万元左右。同时,公司新项目投入的固定资产较大,相应产线折旧费用增加,新产品认证周期较长,经济效益产生较慢,导致净利润减少;公司持续加大新技术、新产品的开发,研发投入增加,导致净利润减少。

美迪凯2021年3月2日在上交所科创板上市,发行数量为1.00亿股,发行价格为10.19元/股,保荐机构为中信证券股份有限公司,保荐代表人为丁旭东、翟程。上市当日,美迪凯盘中股价达到最高点30.66元,此后股价一路走低。

美迪凯首次公开发行募集资金总额为10.22亿元,扣除发行费用后,募集资金净额为9.42亿元。美迪凯最终募集资金比原计划多1.78亿元。美迪凯披露的招股说明书显示,公司拟募集资金7.64亿元,其中,6.11亿元用于光学光电子元器件生产基地建设项目,1.53亿元用于研发中心建设项目。美迪凯表示,超出部分将用于偿还公司银行贷款或补充公司流动资金。

美迪凯上市发行费用为8033.15万元,其中保荐机构中信证券股份有限公司获得承销保荐费用5656.78万元。

2023年11月25日,美迪凯发布的2023年度以简易程序向特定对象发行A股股票预案(修订稿)显示,公司本次发行的发行对象为财通基金管理有限公司、诺德基金管理有限公司、毛泉红、上海般胜私募基金管理有限公司-般胜优选8号私募证券投资基金、浙江探骊私募基金有限公司-探骊二号私募证券投资基金、北京理享家私募基金管理有限公司-理享家定增尊享一号私募证券投资基金、谢恺、大成基金管理有限公司、杨岳智、刘福娟、朱琦。

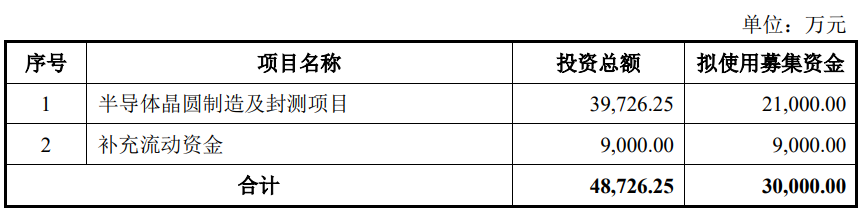

美迪凯本次发行价格为10.08元/股,根据本次发行竞价结果,本次拟向特定对象发行股票的数量为29,761,904股,发行对象拟认购金额合计为人民币30,000.00万元,扣除发行费用后的募集资金净额将用于半导体晶圆制造及封测项目、补充流动资金。