科创板生物医药业绩透视:上海谊众、艾力斯商业化出圈 多数亏损企业研发持续烧钱

《科创板日报》5月1日讯(记者 朱洁琰)财报季落下帷幕,科创板生物医药2022年商业化成绩单揭榜。

《科创板日报》记者注意到,2022年,科创板生物医药企业业绩出现明显分化,上海谊众(688091.SH)和艾力斯(688578.SH)通过两款大爆单品实现扭亏为盈,并成功“摘U”;而更多的科创板未盈利药企依旧保持了高研发投入和高亏损额。

▌上海谊众、艾力斯大单品出圈

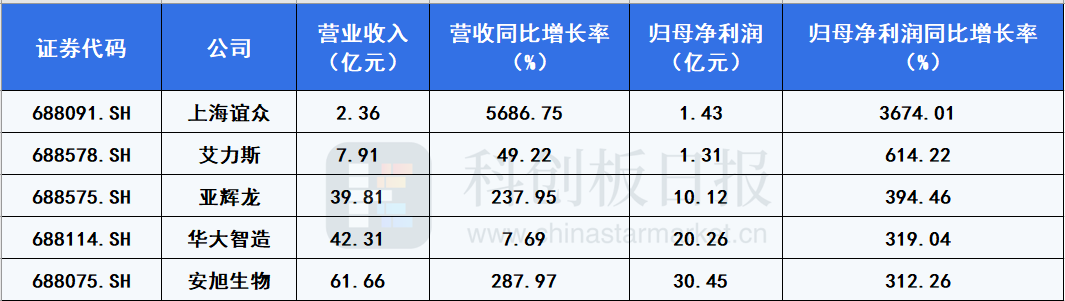

数据显示,上海谊众2022年实现归母净利润1.43亿元,同比增长3674.01%,领冠科创板生物医药企业,其同时也是2023年首个顺利摘U的科创板上市企业。

紧随其后的艾力斯2022年实现归母净利润1.31亿元,同比增长614.22%,其也在今年宣布摘U。

图|科创板生物医药类企业2022年归母净利润增幅最大

图|科创板生物医药类企业2022年归母净利润增幅最大两家曾经“名不见经传”的创新药企,净利润大增实现扭亏有着共同的特征:单品为王。

上海谊众目前仅有一款产品获批,也是公司的核心产品:注射用紫杉醇聚合物胶束。

紫杉醇胶束是上海谊众自主研发的创新剂型,国家药监局作为2.2类创新药,针对非小细胞肺癌一线治疗批准上市的首个紫杉醇胶束,于2021年底获批上市。

上海谊众利用独特的纳米制剂技术将难溶性紫杉醇转变为水溶性药物,与普通紫杉醇注射液联合顺铂相比,紫杉醇胶束联合顺铂一线治疗晚期非小细胞肺癌的总体客观缓解率(ORR)达到50%以上。2022年,紫杉醇胶束销量收入2.36亿元,同比增长5680.56%,毛利率为93.26%。

与上海谊众类似,艾力斯目前处于商业化的产品也仅有第三代表皮生长因子受体酪氨酸激酶抑制剂(EGFR-TKI)甲磺酸伏美替尼。

艾力斯的第三代EGFR-TKI伏美替尼在化学结构上进行了创新,在有效性、安全性层面均具备一定的差异化优势。在二线治疗EGFR突变阳性NSCLC临床数据中,伏美替尼客观缓解率(ORR)相比奥希替尼、阿美替尼等竞品有一定优势,ORR达到74%;另外,伏美替尼所展现出的安全性数据也相对优异,如皮疹、腹泻、血液系统不良反应发生率更低。

2022年,伏美替尼实现销售收入7.96亿元。艾力斯在年报中表示,该产品商业化推广稳步推进,其二线治疗适应症于2021年底被纳入国家医保目录,2022年全年实现销售放量;其一线治疗适应症于2022年6月获批,进一步带动产品销量。

值得注意的是,在最新一轮医保谈判中,艾力斯的伏美替尼一线治疗适应症,通过协议期内新增适应症谈判续约的方式,被纳入了新版医保目录,预计未来销售额将持续保持快速增长。

综上,两家药企均通过“改良剂型”、“me-better”的策略开发出围绕肺癌领域猛攻的核心单品,一方面所处适应症市场广阔给予了短时间放量基础;另一方面,围绕唯一核心单品商业化也是决定因素;截至4月28日收盘,两者市值体量相近,均为在125-135亿元区间。

▌亏损企业研发持续烧钱

另一方面,一些创新药企业因license-out短暂盈利后,依旧保持高研发与高亏损。

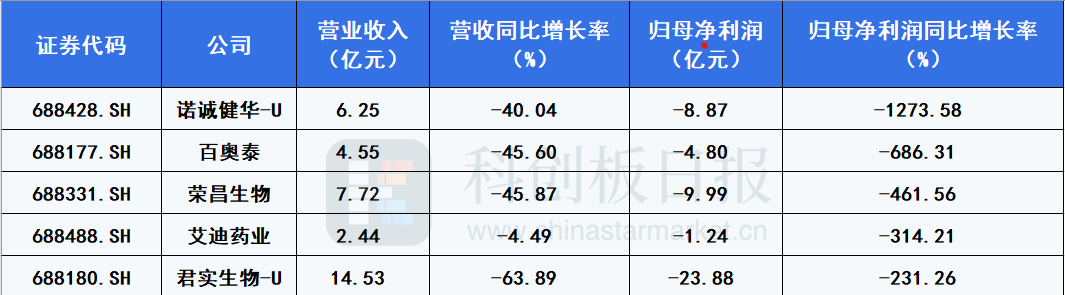

数据显示,2022年,诺诚健华-U(688428.SH)归母净利润亏损8.87亿元,亏损同比增加1273.58%;百奥泰亏损同比增加686.31%;荣昌生物亏损同比增加461.56%。

图|科创板生物医药类企业2022年归母净利润亏幅最大

图|科创板生物医药类企业2022年归母净利润亏幅最大根据诺诚健华阐述,2021年公司与渤健达成战略合作,并获得约7.76亿元的首笔授权收入,使得2021年公司营业收入显著增加。在2022年全年,公司没有此部分收入,且与上年相比,2022年度研发投入增长约27%左右。

百奥泰目前有多个产品处于早期临床研究阶段,其研发费用同比增长13.43%至6.16亿元。而亏损的原因之一是上年与将产品托珠单抗授权给渤健、贝伐珠单抗授权给百济神州有关,2022年授权许可收入较上年同期减少。

荣昌生物多个创新药物处于关键试验研究阶段,研发投入同比增长38.13%至9.82亿元。同时,荣昌生物此前将维迪西妥单抗授权出去获得高首付款后,2022年度没有此部分收入。

此外,《科创板日报》记者根据数据整理,包括上述3家企业在内,2022年共有9家biotech企业研发费用超过5亿元。其中,百济神州-U(688235.SH)研发费用为111.52亿元,是第二名君实生物-U(688180.SH)的近5倍。

图|2022年研发费用超5亿元的科创板biotech企业

图|2022年研发费用超5亿元的科创板biotech企业