京源环保净利连降3年 2020年上市即巅峰平安证券保荐

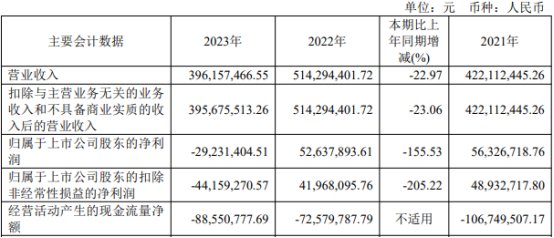

中国经济网北京7月22日讯 京源环保(688096.SH)日前发布2023年年度报告(修订稿)。2023年,公司实现营业收入3.96亿元,同比减少22.97%;归属于上市公司股东的净利润-2923.14万元,同比减少155.53%;归属于上市公司股东的扣除非经常性损益的净利润-4415.93万元,同比减少205.22%;经营活动产生的现金流量净额-8855.08万元,上年同期为-7257.98万元。

京源环保归属于上市公司股东的净利润已连降三年。2020年、2021年、2022年,京源环保的营业收入分别为3.52亿元、4.22亿元、5.14亿元;归属于上市公司股东的净利润分别为6216.62万元、5632.67万元、5263.79万元;归属于上市公司股东的扣除非经常性损益的净利润分别为4969.59万元、4893.27万元、4196.81万元;经营活动产生的现金流量净额-6764.70万元、-1.07亿元、-7257.98万元。

京源环保于2020年4月9日在上交所科创板上市,发行的股票数量26,830,000股,发行价格为14.34元/股。京源环保的保荐机构为平安证券股份有限公司,保荐代表人为王耀、欧阳刚。

上市首日,京源环保股价盘中达到上市以来最高点33.00元。此后,该股一路下跌。目前该股处于破发状态。

京源环保发行募集资金总额为384,742,200.00元,发行募集资金净额为34,274.80万元。据公司招股书,公司拟募集资金27,643.45万元,分别用于智能系统集成中心建设项目、研发中心建设项目、补充流动资金项目。

公司发行费用总额为4,199.42万元(发行费用均为不含税金额),其中保荐机构平安证券股份有限公司获得承销及保荐费用2,693.20万元。

经中国证券监督管理委员会《关于同意江苏京源环保股份有限公司向不特定对象发行可转换公司债券注册的批复》(证监许可〔2022〕508号)核准,公司于2022年8月5日公开发行332.50万张可转换公司债券,期限6年,每张面值100.00元,募集资金总额为33,250.00万元,扣除保荐及承销费用(不含税)450.00万元后,实际收到可转换公司债券认购资金32,800.00万元。扣除全部发行费用(不含税)1,250,589.62元后,实际募集资金净额为326,749,410.38元。截至2022年8月12日,公司上述发行募集的资金已全部到位,业经大华会计师事务所(特殊普通合伙)以“大华验字〔2022〕000521号”验资报告验证确认。

京源环保两次募资金额合计71,724.22万元。

2023年6月2日,2022年度权益分派实施公告显示,京源环保本次利润分配及转增股本以方案实施前的公司总股本107,995,642股为基数,每股派发现金红利0.15元(含税),以资本公积金向全体股东每股转增0.4股,共计派发现金红利16,199,346.3元,转增43,198,257股,本次分配后总股本为151,193,899股。股权登记日为2023年6月8日,除权(息)日为2023年6月9日。