【中航新材料】斯瑞新材(688102)2024年报&2025Q1点评:下游领域多点开花,特种铜合金步入快车道

(转自:中航证券研究)

业绩概要

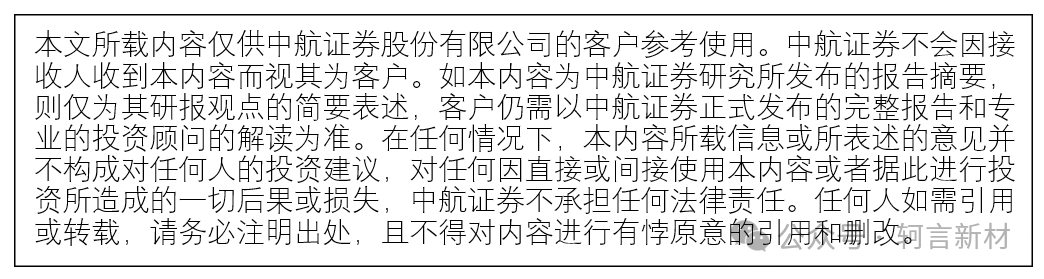

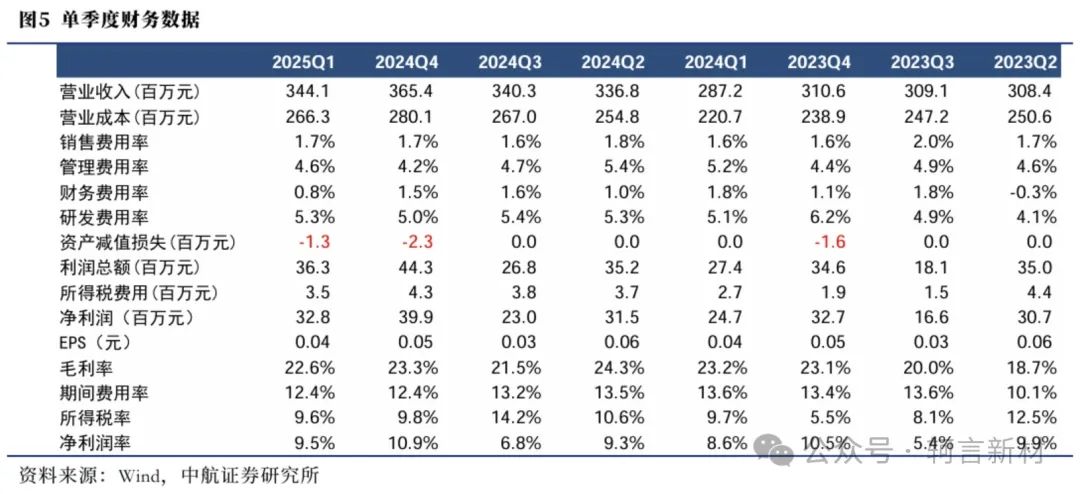

2024年公司实现营业收入13.30亿元(+12.73%),归母净利润1.14亿元(+16.17%),扣非后归母净利润为1.03亿元(+26.88%),对应EPS为0.16元。公司拟向全体股东每10股派发现金红利0.40元。2025Q1公司实现营业收入3.44亿元(同比+19.79%,环比-5.83%),实现归母净利润3233万元(同比+31.62%,环比-10.13%)。

特种铜合金步入发展快车道:2024年,公司紧抓市场机遇,以创新驱动构筑技术优势,以培育新的经济增长点回应时代命题,助力国家战略及经济高质量发展。分产品来看,①高强高导铜合金材料及制品实现收入5.91亿元(+10.63%),营收增长主要得益于公司积极开拓国际市场,以及商业航天领域对铜合金推力室内壁的需求增加,产品实现销量6857吨(-2.83%),推测系产品结构性调整及代工业务对销量造成部分影响,产品均价为8.62万元/吨(+13.9%),为营收增长的核心驱动因素,推测均价提升主要得益于高附加值产品的营收占比提升。报告期内,公司完成了年产150台(套)液体火箭发动机推力室内、外壁成品加工产能的打造,助力商业航天客户顺利完成10km级VTVL试验;同时公司产品已成功应用“可控核聚变”领域,开发并成功配套新奥科技等国内关键下游客户;②中高压电接触材料及制品实现收入3.35亿元(+19.21%),产品实现销量1129吨(+13.37%),受“双碳”目标驱动,全球电力投资持续增长带动相关产品产销两旺,产品均价为29.64万元/吨(+5.1%),提质增效持续推进。报告期内,公司在行业内技术领先地位得到进一步巩固,并全面配合国内、外客户进行35kV/ 72.5kV/ 126kV环保充气柜用新一代铜钨、铜铬触头材料的研发,为中高压电接触材料及制品业务开启新的增长点;③高性能金属铬粉实现收入4240万元(-29.23%),产品销量为471吨(-32.28%),公司“年产2000吨高纯金属铬材料项目”已正常投运,但销量下降主要系受到下游高性能高温合金需求走弱影响,我们认为该业务后续有望随终端客户订单回暖而逐步改善;④医疗影像组件实现收入6022万元(+24.6%),实现销量41吨(+61.35%),收入增长主要由销量大幅提升所带动,主要原因为CT和DR球管零组件部分产品通过客户验证,逐步实现批量供应,以及北方华创的半导体业务快速增长,产品均价为148.59万元/吨(-22.8%),推测均价下行主要由于新切入的半导体业务带来了整体均价的调整。

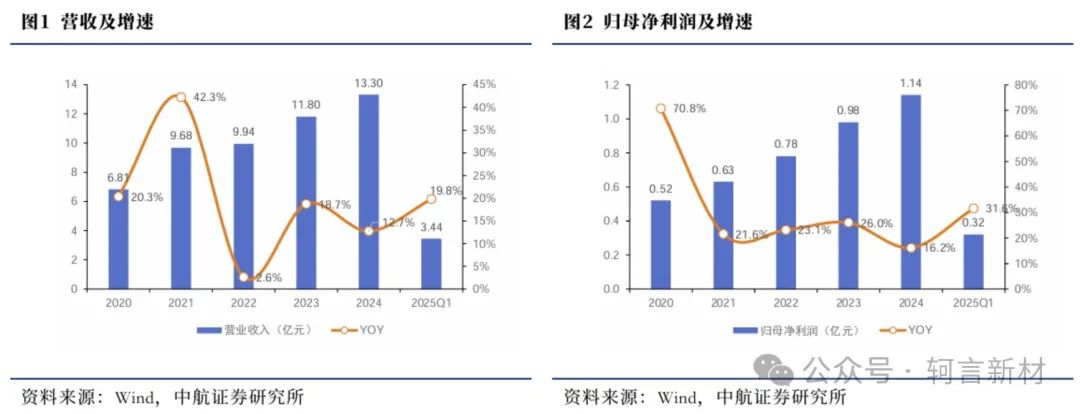

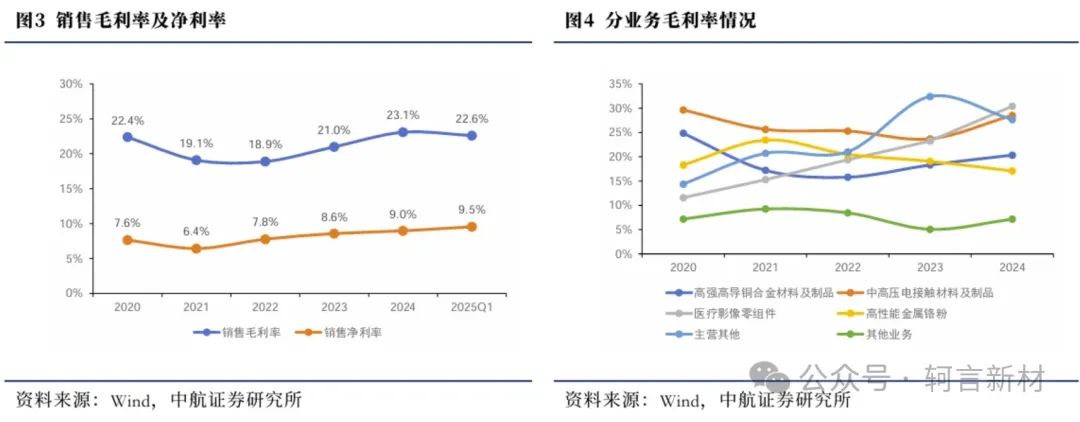

产品高端化巩固盈利性:2024年公司毛利率/净利率分别为23.09%/ 8.96%(+2.10pcts/ +0.39pcts),毛利率同比提升主要得益于营收占比较大的高强高导铜合金材料及制品、中高压电接触材料及制品业务毛利率随产品结构的优化而提升,净利率同比增幅相对较小主要由于:①其他收益减少,主要系政府补助同比减少;②财务费用率同比增加0.51pcts,主要系2024年债务融资增加,利息支出增加,以及汇率波动导致汇兑收益减少。单季度来看,2025Q1公司毛利率/净利率分别为22.61%/ 9.54%(分别环比-0.73pcts/ -1.38pcts),净利率环比下降相对较多主要系信用减值损失较多所致。

定增项目助力产能扩张:公司于2024年10月发布定增项目,拟募集资金总额6.0亿元用于两大项目,其中:①拟投入2.3亿元用于“液体火箭发动机推力室材料、零件、组件产业化项目(一阶段)”,项目有助于公司形成全流程业务布局,建成达产后预计将实现年产约200吨锻件、200套火箭发动机喷注器面板、500套火箭发动机推力室内壁、外壁等零组件,达产当年预计实现销售收入上限为20,057万元;②拟投入4.0亿元用于“年产3万套医疗影像装备等电真空用材料、零组件研发及产业化项目”,项目建成达产后,预计将实现年产30,000套CT球管零组件、15,000套DR射线管零组件、500套直线加速器零组件、3,500套半导体产品组件和30,000套高电压用VI导电系统组件的生产能力,达产当年预计实现销售收入5.07亿元;③剩余6000万元用于补充流动资金。本次定增项目有助于公司提升核心竞争能力,巩固行业地位,亦有利于公司长期盈利能力的提升。

投资建议

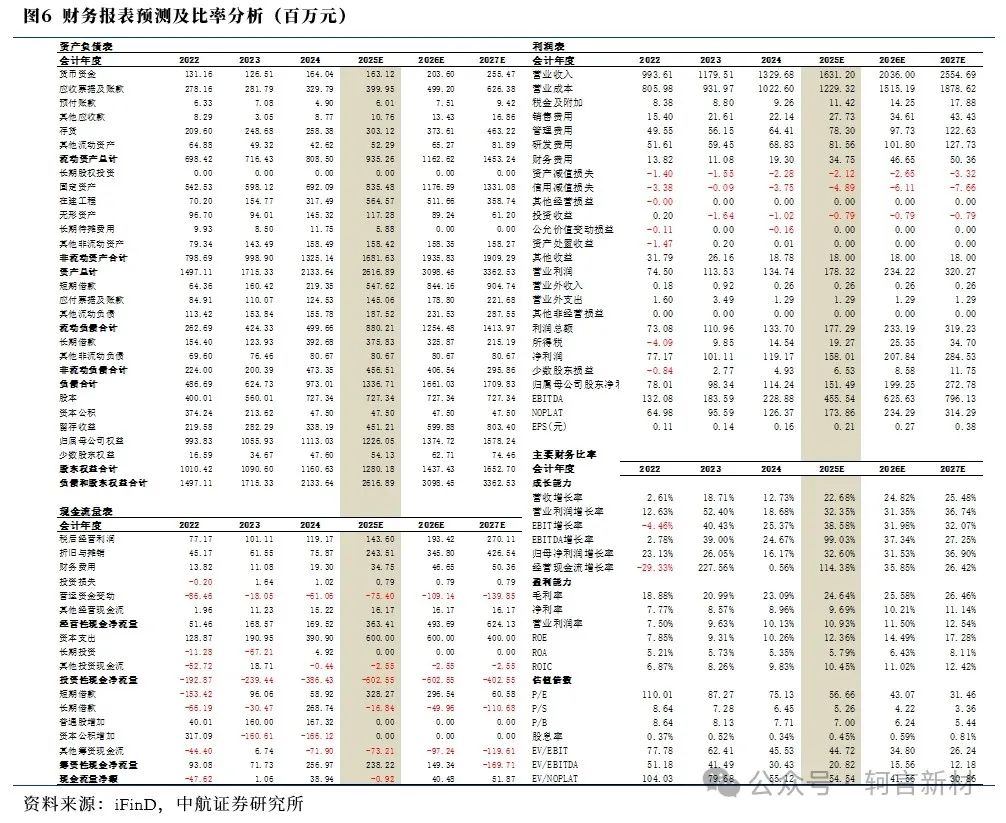

公司是我国领先的铜铬基合金研发制造平台型企业,业务占据多个产业链上游国产替代核心卡位,并与下游客户深度绑定、提供非标个性化研发和生产服务,未来有望受益于商业航天、人工智能等新兴行业的高速发展,具备较强成长性。我们预计公司2025-2027年实现营业收入分别为16.3/ 20.4/ 25.6亿元,同比增长22.7%/ 24.8%/ 25.5%,实现归母净利润分别为1.51/ 1.99/ 2.73亿元,同比增长32.6%/ 31.5%/ 36.9%,对应PE 56X/ 43X/ 31X。维持“买入”评级。

风险提示:产品价格大幅波动、募投项目进程不及预期、终端需求不及预期等。

盈利预测

本文数据来源如无特别说明均来自Wind资讯

中航证券研究所由五次获得新财富机械(军工)第一的明星分析师邹润芳领衔,董忠云博士担任首席经济学家,着力打造总量研究引领,以军工、硬科技为代表的战略新兴产业链投研体系,并重点覆盖部分大消费领域。

目前,研究所拥有资本市场大型军工团队,依托航空工业集团央企股东优势,深耕军工行业各细分领域,同时覆盖了宏观、策略、先进制造、科技电子、新材料、新能源、医药生物、农林牧渔、非银金融、社服共11个研究方向。主要业务包含:投研服务(服务于一、二级市场机构投资者)、主题指数编制及相关产品的创新研发、协助投行类项目承揽及合作等。

中航证券新材料团队:擅长新材料和宏观周期研究,依托中航工业集团强大产业背景,研究体系重点围绕航空航天新材料、能源材料、轻量化材料及工艺等,形成赛道型产业链覆盖和跟踪,注重投研一体,形成业务层面一、二级市场协同。

邓轲(证券执业证书号: S0640521070001),中航证券研究所新材料行业首席分析师。

156-5176-6816

dengke@avicsec.com

证券研究报告名称:斯瑞新材(688102)2024年报&2025Q1点评:下游领域多点开花,特种铜合金步入快车道

对外发布时间:2025年5月5日