【中航新材料】西部超导(688122)2024H1点评:Q2业绩环比增长超预期

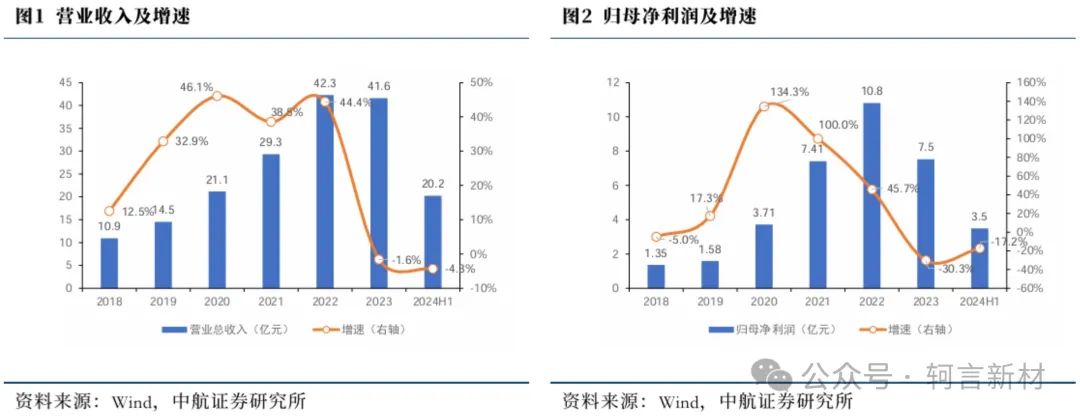

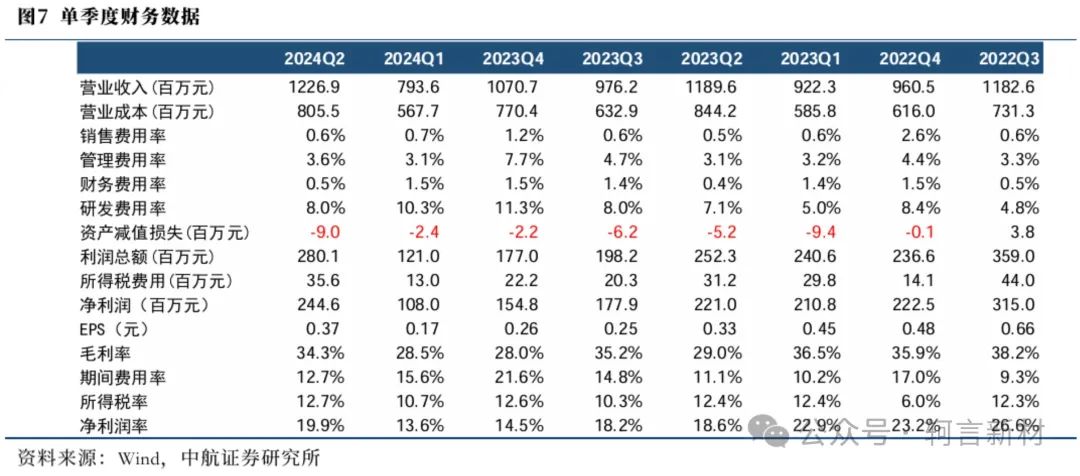

2024H1公司实现营业收入20.2亿元(同比-4.3%),实现归母净利润3.48亿元(同比-17.2%),扣非后归母净利润为3.12亿元(同比-16.4%),对应基本EPS为0.54元。其中,公司Q2实现营收12.3亿元(同比+3.1%,环比+54.6%),归母净利润2.38亿元(同比+11.8%,环比+115%),Q2业绩环比增幅超出市场预期,单季度基本EPS为0.37元。

经营波动消退,Q2重拾高增长:2024H1公司根据三个产品板块的不同外部需求变化进行生产和经营的调整,重视新技术新产品的研发,统筹安排生产,顺利完成了合同执行和产品交付。值得注意的是,Q2公司营收环比增长54.5%,业务重回快速增长阶段,主要得益于高端钛合金及超导产品产销两旺带动营收显著增长。分产品来看,①高端钛合金材料实现收入12.8亿元(同比-4.1%),上半年公司克服了需求波动的影响,顺利完成了各项产品的交付,推测系Q2钛材销售节奏环比改善,对冲了Q1因需求扰动而导致的营收下滑影响。报告期内,公司的高端钛材在直升机、商用飞机、商用航空发动机、燃气轮机等方面的推广应用取得了显著进展,获得了多个型号的供货资格,为产品需求端奠定了良好的基础;②超导产品实现收入4.8亿元(同比+20.0%),随着上半年超导产品的需求端增量,外部订单持续增加,同时公司高性能超导线材产业化项目于2024年4月建设完成并投产,使得超导线材产能大幅提升,超导产品销量提振带动营收实现较大增长。报告期内,公司完成了国内核聚变CRAFT项目用超导线材的交付任务,并开始为BEST聚变项目批量供货,产品性能稳定;③高性能高温合金材料实现收入1.6亿元(同比-44.7%),推测系订单节奏阶段性调整导致销量同比下滑。报告期内,公司高温合金二期生产线全线贯通,已完成热试车,启动试生产;同时公司突破了高温合金返回料处理技术,自主设计建设的一条高温合金返回料处理线已投入试生产,将进一步降低高温合金棒材生产成本;

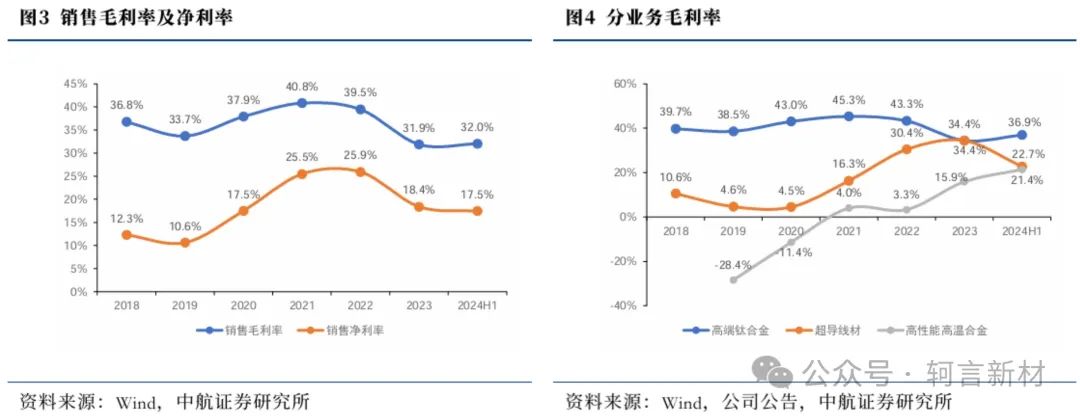

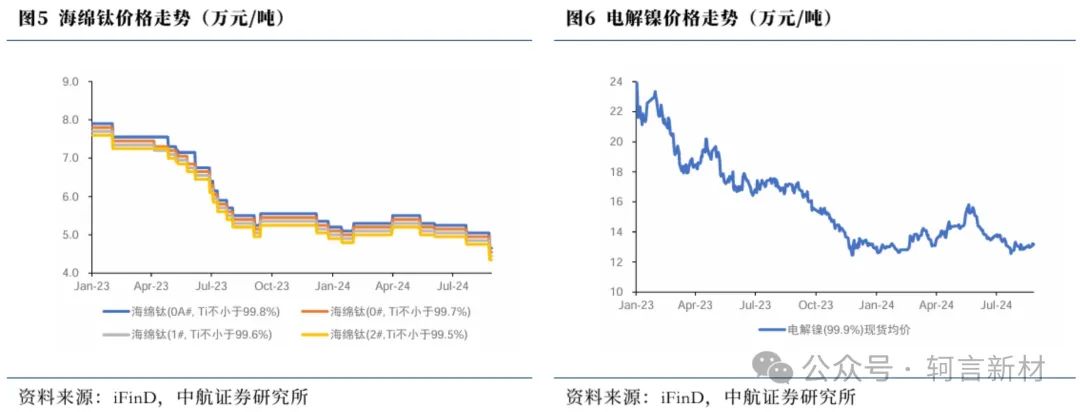

24H1合同负债大幅增长,Q2盈利性环比改善强劲:2024H1公司毛利率/净利率分别为32.0%/17.5%,分别同比-0.3pcts/-3.0pcts,净利率同比降幅较大主要由于研发费用率同比增加2.7pcts至8.9%,公司为保持核心竞争力,根据未来市场情况持续加大主要产品领域的研发投入所致。分产品来看,2024H1公司高端钛合金材料/ 超导产品/ 高性能高温合金材料业务毛利率分别为36.9%/ 22.7%/ 21.4%,分别较2023年全年+2.5pcts/ -11.7pcts/ +5.5pcts,钛材盈利性改善主要系产销量回升带来的单位降本以及原材料海绵钛价格的下降,超导产品毛利率下降较多主要由于产品结构发生改变,高温合金材料盈利性提升较多主要系原料电解镍价格的下降。2024H1公司合同负债较上年期末增长106%至2.9亿元,主要由于报告期公司收到超导产品预收款所致。2024Q2公司毛利率/净利率分别为34.3%/19.9%,分别环比+5.9pcts/ +6.3pcts,毛利率环比提升较多主要得益于具备高附加值的钛合金产品盈利占比提升优化了产品结构,净利率环比增幅较大主要系Q2研发费用率环比下降2.3pcts至8.0%所致;

募投项目持续推进,中长期成长空间无虞:①公司于2021年11月通过定向增发募集资金20.13亿元,拟投入9.71亿元于“航空航天用高性能金属材料产业化项目”,截至2024H1项目投入进度达46.4%,项目计划于2024年12月建成后达到可使用状态,共计增加5050吨钛合金及1500吨高温合金年产能;②公司拟投入4.74亿元于“高性能超导线材产业化项目”和“超导产业创新中心”,截至2024H1前者已结项,MRI用超导线材年产能已于2024年4月达到可使用状态后增至2000吨。待项目全面达产后,公司钛合金、超导线材、高温合金产品年产能将分别达到1万余吨、2000吨和6000吨,规模和竞争力稳步提升下未来成长空间无虞;

投资建议

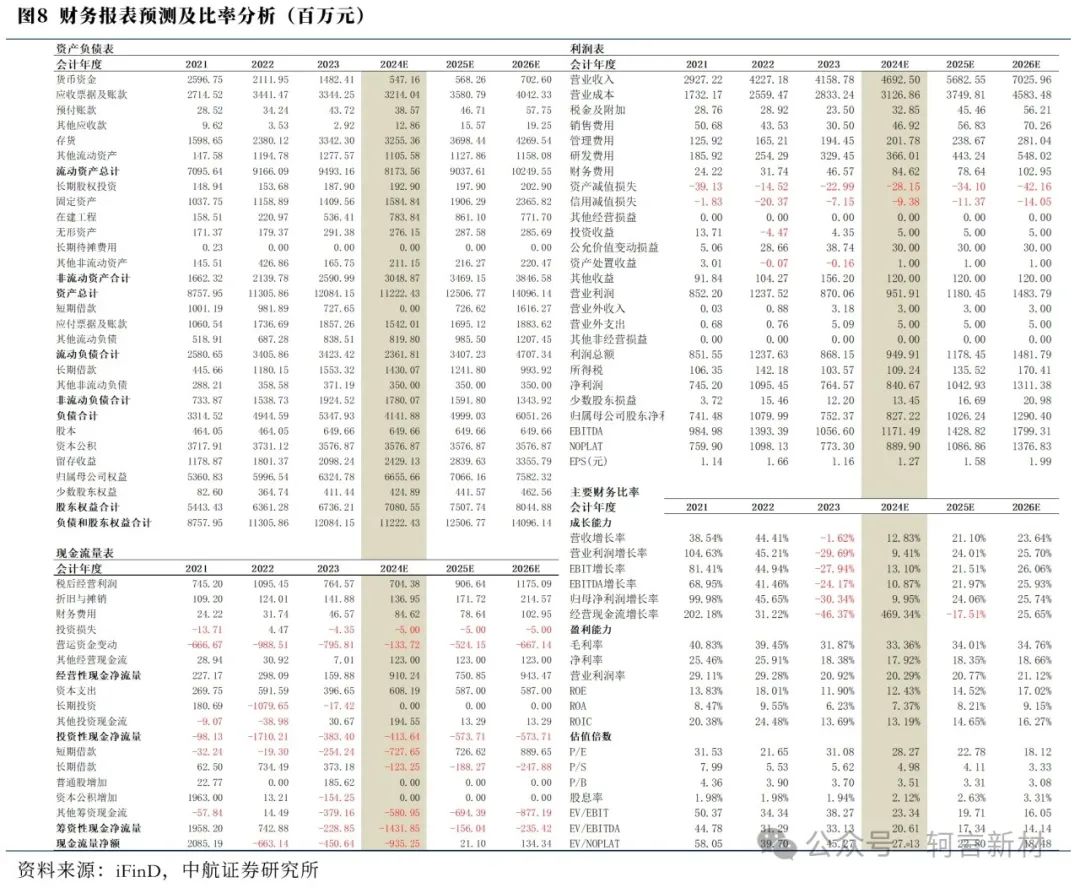

我国航空装备的放量以及关键材料的国产替代为航空新材料业务提供了增量基础,未来公司有望受益于产品结构优化和规模化效应的提升,三大业务持续放量将带动公司快速成长。我们预计公司2024-2026年实现营业收入分别为46.9/ 56.8/ 70.3亿元,同比增长12.8%/ 21.1%/ 23.6%,实现归母净利润分别为8.3/ 10.3/ 12.9亿元,同比增长10.0%/ 24.1%/ 25.7%,对应PE 28X/ 23X/ 18X,维持“买入”评级。

风险提示:原材料价格大幅波动、募投项目进程不及预期、终端需求不及预期等。

盈利预测

本文数据来源如无特别说明均来自Wind资讯