IPO折戟后芯邦科技出售核心业务资产 晶华微拟收购并跨界白电市场

《科创板日报》9月20日讯(记者 郭辉)9月19日晚间,晶华微发布公告称,拟收购芯邦科技旗下智能家电控制芯片业务。

公告显示,晶华微于今年9月19日与交易对手方芯邦科技签署《意向协议》,晶华微计划用不超过人民币1.4亿元,以现金形式购买芯邦科技旗下即将持有智能家电控制芯片业务资产的全资子公司深圳芯邦智芯微电子有限公司(下称“标的公司”“芯邦智芯”)60%至70%的股份,并取得控制权。

此次收购计划的交易对手及标的公司是谁?

《科创板日报》记者关注到,在2023年6月,芯邦科技曾申报科创板上市并获受理。在A股整体IPO节奏收紧后,该公司于2023年10月终止申报上市。

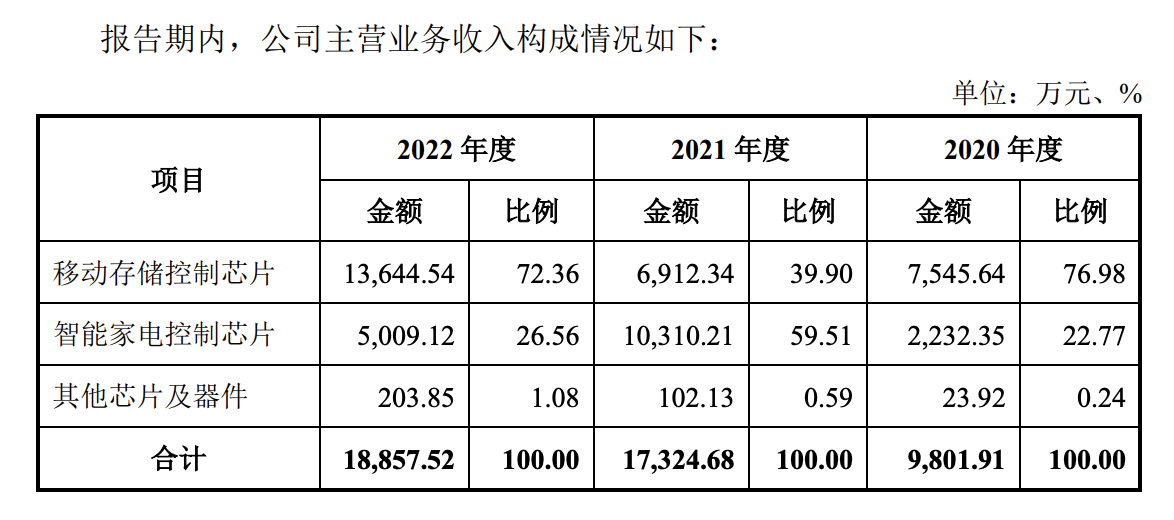

芯邦科技是一家SoC芯片设计公司,其已实现规模销售的产品包括移动存储控制芯片及智能家电控制芯片。2020年至2022年,芯邦科技营收分别为9907万元、1.75亿元、1.92亿元,实现归母净利润分别为4073.4万元、3608.22万元、3983.69万元。

芯邦科技招股书显示,2021年其智能家电控制芯片收入占比达到59.51%,而在2022年销售收入为5009.12万元,占比降至26.56%。2023年,芯邦科技智能家电控制芯片收入为5290.89万元,毛利率由2022年的22.27%降至19.64%,不过该业务的盈利情况尚未披露。

芯邦科技上市报告期收入构成

芯邦科技上市报告期收入构成据芯邦科技此前递交的招股说明书,该公司拟募资约6.05亿元,其中计划投入约2亿元用于其高性能智能家电控制芯片升级及产业化项目。

据晶华微公告的初步收购计划,芯邦科技将把其属下的智能家电控制芯片业务资产注入标的公司芯邦智芯,其后晶华微将开展正式审计和资产评估工作,并于签署正式收购协议时披露标的公司具体财务数据。

对于芯邦科技出售其核心业务资产的原因,是否出于当前资金需求,晶华微公司人士向《科创板日报》记者表示,“双方本次合作,主要还是基于双方认为彼此在技术、产品、市场客户和供应链等具有较强的协同性,未来有机会进一步提升相关资产业务的市场覆盖度和占有率。”

据了解,晶华微主营业务为高性能模拟及数模混合集成电路的研发与销售,主要产品包括医疗健康SoC芯片、工业控制及仪表芯片、智能感知SoC芯片等,其广泛应用于医疗健康、压力测量、工业控制、仪器仪表、智能家居等领域。

芯邦科技的智能家电控制芯片产品应用于触摸按键式交互,产品系列已进入美的、苏泊尔、长虹美菱、科沃斯、华帝股份、西门子、飞利浦、晨北电器、创维电器、澳柯玛、老板电器等知名品牌厂商采用,应用于冰箱、洗衣机、油烟机、洗地机、烤箱、微波炉、电饭煲等家电产品。

晶华微表示,在技术方面,该公司将利用标的资产在触摸控制、MCU、LED 驱动等智能家电的人机交互领域的核心技术,整合双方的研发资源;在产品方面,有助于该公司拓展MCU产品,丰富现有产品序列,完善其在消费电子、智能家居、白色家电的解决方案。

在市场及客户方面,晶华微表示将与标的公司充分发挥各自的市场和客户优势,促进市场与客户协同,提升公司在消费电子、智能家居市场覆盖度和占有率,同时有助于公司产品拓展白色家电市场。

此次晶华微计划以现金方式进行收购,标的公司60%至70%股权对应1.4亿元人民币,粗算后意味着标的估值最低为2亿元,同时收购完成后芯邦科技仍将持有标的至少30%股份。

至于为何不进行全资收购,以及后续芯邦科技对剩余股份的处置意向,晶华微公司人士向《科创板日报》记者表示,主要是基于公司经营和风险控制等因素综合考虑;另外目前仅是意向性约定,本次交易的具体方案尚需进一步协商、推进和落实,如有涉及,会在后续签订正式收购协议时,履行相应信息披露义务。

此外关于收购资金来源,晶华微方面表示,也将以后续具体协商谈判的情况落实。晶华微公告称,本次交易涉及具体付款进度、付款条件和交割安排由双方根据尽职调查的结果进行协商,并将与最终交易价格一并另行在正式收购协议中予以明确。