破发股科兴制药去年亏0.9亿 正拟定增2020上市募11亿

中国经济网北京4月25日讯科兴制药(688136.SH)近日披露2022年年度报告和2023年第一季度报告。

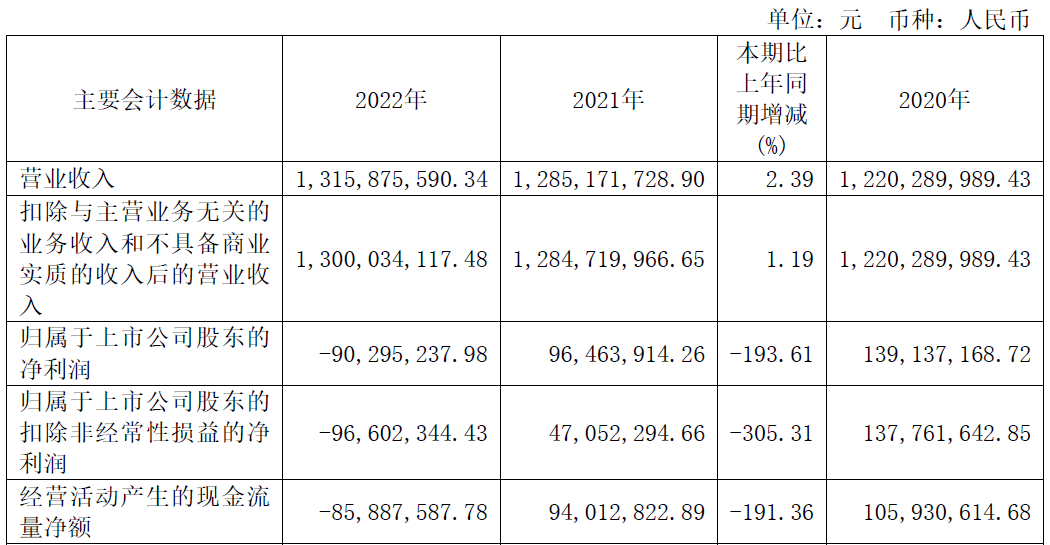

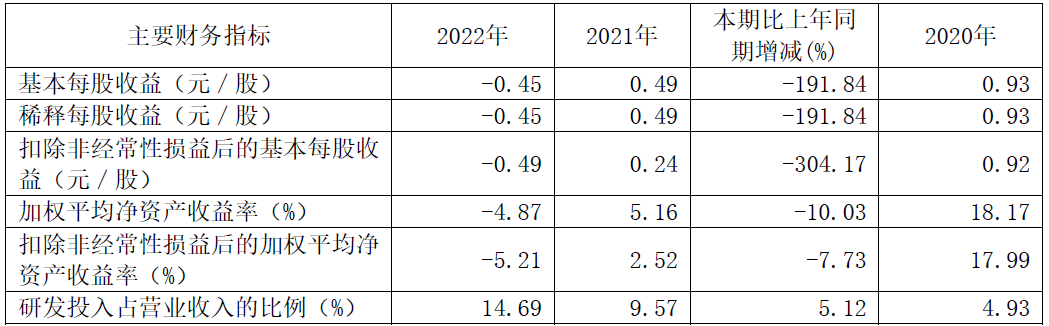

2022年科兴制药实现营业收入13.16亿元,同比增长2.39%;归属于上市公司股东的净利润为-9029.52万元,同比下降193.61%;归属于上市公司股东的扣非净利润为-9660.23万元,同比下降305.31%;经营活动产生的现金流量净额为-8588.76万元,同比下降191.36%;基本每股收益-0.45元,同比下降191.84%;加权平均净资产收益率-4.87%,同比下降10.03个百分点。

科兴制药称,鉴于公司2022年度实现的归属于母公司股东的净利润为负,综合考虑公司目前发展情况,为进一步满足日常经营需要及研发投入的资金需求,更好地维护全体股东的长远利益,保障公司的可持续发展,公司拟定2022年度利润分配预案为:不派发现金红利,不送股,不以资本公积金转增股本。

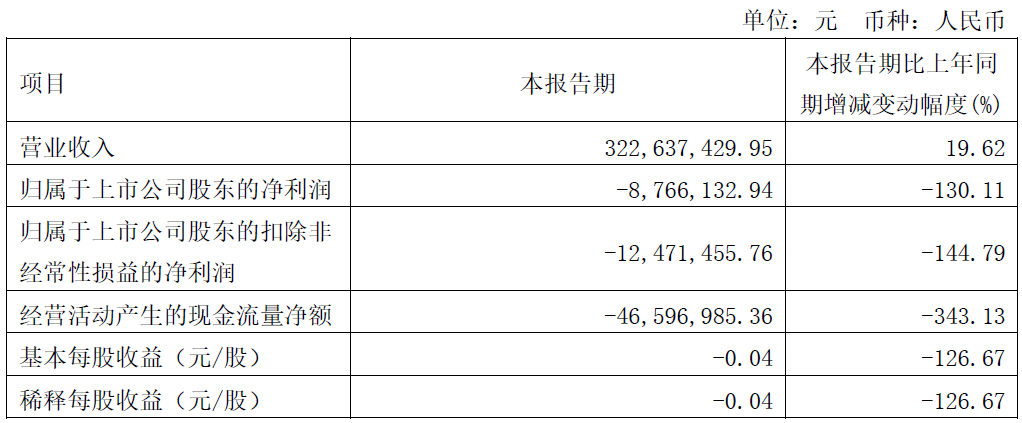

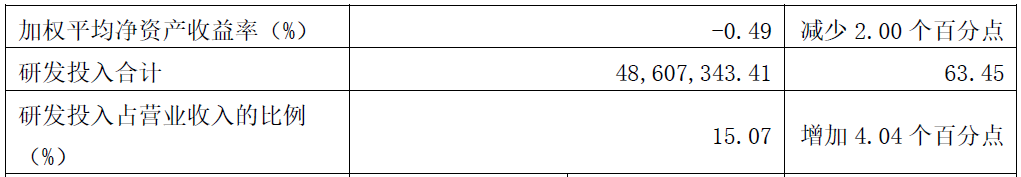

2023年一季度,科兴制药实现营业收入3.23亿元,同比增长19.62%;归属于上市公司股东的净利润-876.61万元,同比下降130.11%;归属于上市公司股东的扣非净利润-1247.15万元,同比下降144.79%;经营活动产生的现金流量净额-4659.70万元,同比下降343.13%;基本每股收益-0.04元,同比下降126.67%;加权平均净资产收益率-0.49%,同比减少2.00个百分点。

2020年12月14日,科兴制药在上交所科创板上市,发行股票数量为4967.53万股,发行价格为22.33元/股。上市次日,即2020年12月15日,科兴制药创下股价高点55.66元,此后股价一路震荡下跌。截至2023年4月24日,科兴制药收报20.81元,低于发行价。

科兴制药IPO募集资金总额为11.09亿元,实际募集资金净额为9.95亿元。科兴制药实际募资净额比原拟募资额少7.10亿元。科兴制药2020年12月7日披露的招股书显示,公司原拟募资17.05亿元,拟分别用于“药物生产基地改扩建项目”、“研发中心升级建设项目”、“信息管理系统升级建设项目”、“补充流动资金”。

科兴制药上市的保荐机构(主承销商)是中信建投证券,保荐代表人是徐新岳、张星明。公司上市发行费用(含税)总额为1.15亿元,其中中信建投证券获得保荐及承销费用9385.58万元。

科兴制药2023年4月21日公告,董事会审议通过了《关于提请股东大会授权董事会办理以简易程序向特定对象发行股票相关事宜的议案》。公司拟发行融资总额不超过3亿元且不超过最近一年末净资产20%的股票,发行的股票数量按照募集资金总额除以发行价格确定,不超过发行前公司股本总数的30%。公司拟将募集资金用于公司主营业务相关项目及补充流动资金,用于补充流动资金的比例应符合监管部门的相关规定。