路德环境H1扣非降97% 拟可转债定增双线募资2020上市

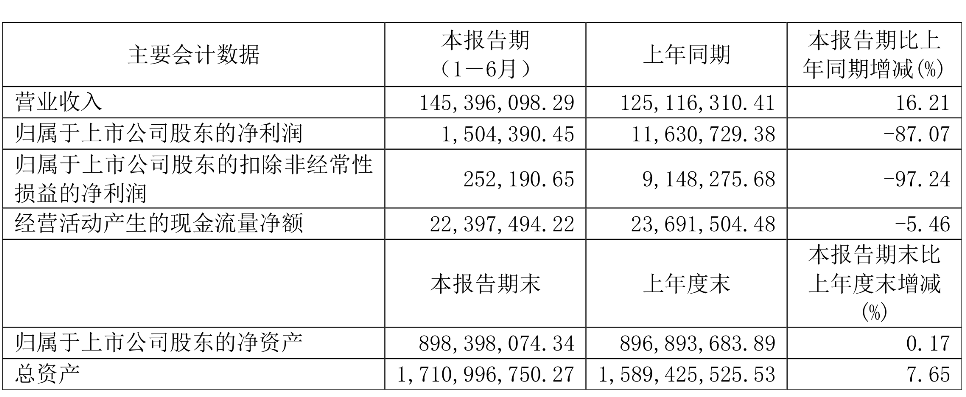

中国经济网北京9月18日讯路德环境(688156.SH)近日披露2024年半年度报告。2024年上半年,公司实现营业收入1.45亿元,同比增长16.21%;归属于上市公司股东的净利润150.44万元,同比下降87.07%;归属于上市公司股东的扣非净利润25.22万元,同比下降97.24%;经营活动产生的现金流量净额为2239.75万元,同比下降5.46%。

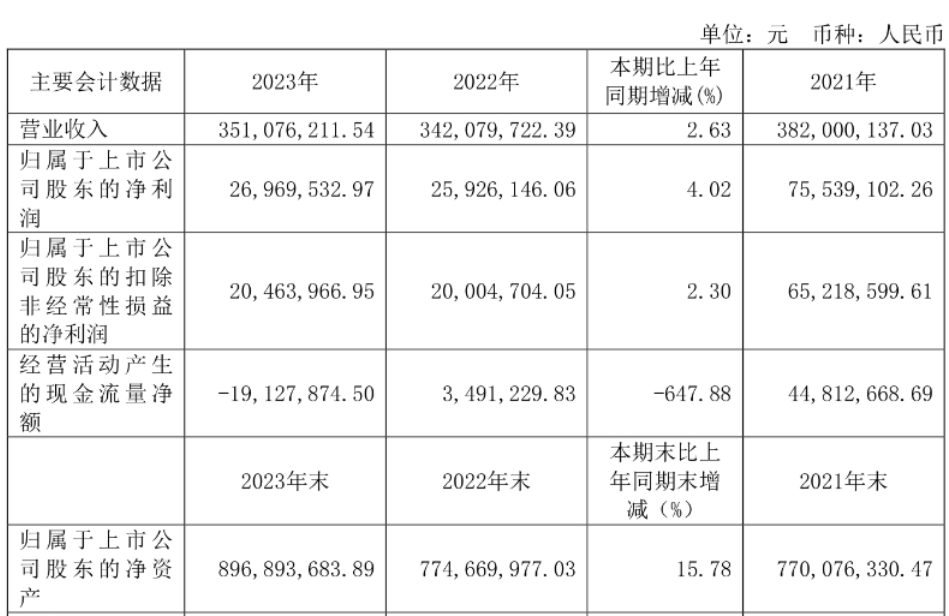

2023年,路德环境实现营业收入3.51亿元,同比增长2.63%;归属于上市公司股东的净利润2696.95万元,同比增长4.02%;归属于上市公司股东的扣非净利润2046.40万元,同比增长2.30%;经营活动产生的现金流量净额为-1912.79万元,上年同期为349.12万元。本次利润分配以方案实施前的公司总股本100,714,157股为基数,每股派发现金红利0.05元(含税),共计派发现金红利5,035,707.85元。

2020年9月22日,路德环境在上交所科创板上市,发行数量为2296万股,发行价格15.91元/股。目前该股处于破发状态。

路德环境募集资金总额为3.65亿元,扣除发行费用后,募集资金净额为3.24亿元。路德环境最终募集资金净额较原计划少2582.52万元。路德环境2020年9月16日发布的招股说明书显示,公司计划募集资金3.50亿元,其中,1.50亿元用于路德环境技术研发中心升级建设项目;2000.00万元用于路德环境信息化建设项目;1.80亿元用于路德环境信息化建设项目。

路德环境IPO的保荐机构为安信证券股份有限公司(2023年12月8日更名为国投证券),保荐代表人为吴中华、樊长江。路德环境本次上市发行费用为4111.88万元,其中保荐机构获得保荐及承销费用2922.35万元。

路德环境2024年5月1日披露的关于前次募集资金使用情况的专项报告显示,公司2022年度向特定对象发行股票实际募集资金1.13亿元。根据中国证券监督管理委员会“证监许可[2023]799号”文《关于同意路德环境科技股份有限公司向特定对象发行股票注册的批复》同意注册,公司向特定投资者季光明发行人民币普通股834.0397万股,发行价格为每股13.57元,募集资金总额为11,317.92万元,根据相关规定扣除不含税发行费用415.40万元后实际募集资金净额为10,902.52万元。其中,保荐承销费用为360.00万元(不含税),其他与发行权益性证券直接相关费用55.40万元。募集资金总额扣除未支付的全部保荐承销费用360.00万元(不含税)后募集资金为10,957.92万元,上述金额已于2023年5月16日由主承销商国投证券汇入公司募集资金监管账户。

路德环境2023年5月27日发布的2022年度向特定对象发行股票上市公告书显示,本次发行的发行对象为季光明,共1名特定发行对象。本次发行对象认购的股份自发行结束之日起十八个月内不得转让。季光明为公司控股股东、实际控制人、董事长、总经理。

路德环境IPO及2022年度定增共计募资4.78亿元。

路德环境2024年3月26日披露的向不特定对象发行可转换公司债券证券募集说明书(申报稿)显示,公司本次向不特定对象发行可转换公司债券拟募集资金总额不超过人民币43,900万元(含本数),扣除发行费用后将全部用于以下项目:遵义市汇川区白酒酒糟循环利用项目、古井酒糟资源化利用项目、古蔺酱酒循环产业开发项目及补充流动资金。公司本次向不特定对象发行可转换公司债券的保荐人、主承销商、受托管理人是国投证券股份有限公司,保荐代表人是黄俊、张翊维。

路德环境2024年4月26日披露的关于提请股东大会授权董事会以简易程序向特定对象发行股票的公告显示,公司董事会提请2023年年度股东大会授权董事会办理以简易程序向特定对象发行融资总额不超过人民币三亿元且不超过最近一年末净资产百分之二十的股票,授权期限为公司2023年年度股东大会通过之日起至2024年年度股东大会召开之日止。公司拟将募集资金用于公司主营业务相关项目建设及补充流动资金,用于补充流动资金的比例应符合监管部门的相关规定。

路德环境2024年5月18日披露的2023年年度股东大会决议公告显示,《关于延长公司向不特定对象发行可转换公司债券相关决议有效期的议案》获得审议通过;《关于提请股东大会授权董事会以简易程序向特定对象发行股票的议案》获得审议通过。