人福医药、卫宁健康、赛伦生物董事长遭调查前,哪家公募基金减持了?

作者 | 高远山

来源 | 独角金融

今年医疗领域反腐席卷,7月以来力度不断加大。就在这一档口,医药上市公司已有3位董事长被立案调查或被采取留置措施。

董事长遭调查后,三家医药公司能否顺利走出艰难时刻,还有待进一步观察。而那些曾经寄希望于医药板块的公募机构,又将何去何从?

3家医药上市公司董事长遭调查

3家被调查的医药上市公司董事长,分别是卫宁健康(300253.SZ)、赛伦生物(688163.SH)、人福医药(600079.SH)。

7月3日,百亿医疗信息化龙头企业,卫宁健康实控人、董事长周炜因涉嫌行贿罪被立案调查及实施留置。

7月4日,深交所火速下发关注函,要求卫宁健康说明周炜留置调查的具体事项,评估该事项对公司生产经营、业务开展、控制权稳定性等方面的影响,说明是否存在未及时履行信息披露义务及内幕信息提前泄露的情形。

公开资料显示,周炜2004年起加入卫宁健康,先后担任公司总裁及董事长职务,兼任卫宁互联网科技有限公司执行董事,上海卫宁软件有限公司执行董事。

继周炜被留置后,卫宁健康事务谁来主持?7月5日,卫宁健康召开董事会,决议由副董事长刘宁代为履职,同时授权其代表公司对外签署相关文件。

石头入水激起资本市场一滩涟漪。自7月3日周炜被留置公告披露以来,卫宁健康股价从10.82元/股,跌至8月10日收盘价7.42元/股,累跌超31%。

早在2018年,周炜曾卷入创业板发审委原委员孙小波受贿案风波。

《新京报》援引多家媒体此前的报道,裁判文书网在2019年底披露的《孙小波受贿二审刑事裁定书》显示,被告人孙小波在2009年8月-2012年8月担任创业板发审委专职委员期间,利用职务便利,为多家拟上市企业首次发行股票并在创业板上市申请通过发审委会议审核提供帮助、谋取利益等。周炜就是行贿人之一。

上述裁定书显示,2011年7月,在卫宁健康上会的前一天,周炜请托孙小波在评审该公司时给予关照,送给孙小波1万欧元,折合人民币9.24万元。

第二家医药上市公司被调查的是抗蛇毒血清龙头企业赛伦生物的董事长范志和。7月30日,赛伦生物披露信息显示,范志和因涉嫌职务犯罪被实施留置并立案调查。

职务犯罪是指,公职人员利用其职务上的便利,进行贪污、受贿、挪用公款、滥用职权、玩忽职守等违法犯罪行为。至于范志和具体涉嫌哪一项职务犯罪,还要等待官方的进一步通报。

因留置期间,暂时无法履行董事长、法定代表人职责,赛伦生物董事同意暂由由董事、总经理范铁炯代为履行公司董事长及法定代表人职责,以及代为履行公司董事会相关委员会成员的职责。据悉,范铁炯为范志和儿子。

范志和被立案调查至今的十天内,该公司股价从21.68元/股下跌至8月10日收盘的19.25元/股,下跌11.3%。

8月7日晚间,人福医药公告称,因涉嫌信息披露违法违规,实际控制人艾路明被证监会立案调查。

人福医药是麻醉行业龙头,成立于1993年,1997年在上交所上市,控股股东为武汉当代科技产业集团股份有限公司。2020年下半年,公司市值一度超过400亿元,是当代集团的优质资产,当代科技是武汉当代集团的控股股东。

目前,正值A股医药板块受反腐消息波及,艾路明在这个节点被立案颇为敏感。不过虽然负面消息袭来,但一系列不利因素在二级市场似乎已经被消化,人福医药股价第二日不跌反涨。截至8月9日收盘,人福医药报收22.43元/股,较前一个交易日上涨0.49%,总市值366亿元。

招商基金“踩雷”两家医药上市公司

拉长时间来看,2023年以来,医药生物板块下跌7.5%,跑输沪深300指数达11.3%,在所有申万一级行业中排名倒数。

突如其来的三家医药公司董事长被调查的冲击波,一大批重仓的公募基金也陷入泥潭。

东方财富网披露的数据显示,截至6月末,持有人福医药股份最多的三家基金公司,分别为招商基金、广发基金、国泰基金,持股数量分别为6473.3万股、2297万股、1783万股。

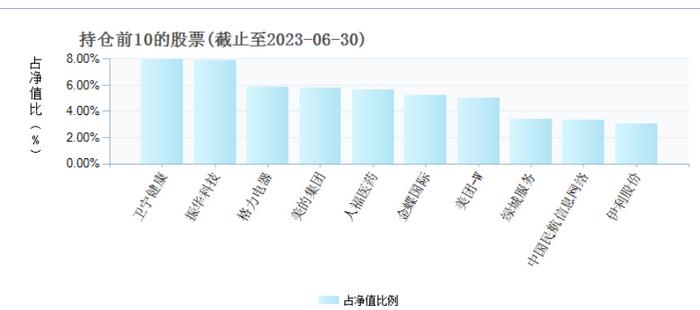

二季度末,从持有人福医药股票最多的基金产品看,招商核心竞争力混合A持股数达1871.9万股,占比29%。该基金经理朱红裕,也是招商基金首席研究官,无疑,朱红裕成为踩雷卫宁健康体量最大的基金经理。

图源:天天基金网

截至二季度末,招商核心竞争力混合A的利润由盈转亏,一季度赚了2.74亿元,二季度亏损3.62亿元。

值得关注的是,这只基金持有人福医药的股份亏了还是赚了?结合该基金季报和财报披露信息,一季度,该基金持股数量1497.4万股,到了二季度持股数增加了374.5万股。

2023年至今,人福医药股价从年初的23.73元/股,降至8月9日收盘价22.54元/股,下跌5.01%。假设二季度末至今持股数不变,今年以来,招商核心竞争力混合A在人福医药上就亏了6700万元。

公募基金重仓人福医药的还有广发基金旗下的3只产品。其中,2022年第四季度,广发多因子混合以持股数2013.25万股,进入该基金前十只重仓股名单中,截至二季度末持有该只股票数量为1616.4万股,较一季度末的1713.25万股相比,减持96.85万股,较2022年四季度末持股数相比,减持了396.85万股。

图源:东方财富网

再看重仓的公募基金在卫宁健康上亏损还是盈利。二季度,招商核心竞争力混合A的前十大重仓股中,卫宁健康以持仓占比7.95%位列第一,持股数量为6604.98万股,假设二季度至今该基金对卫宁健康的持股数量不变的情况下,自卫宁健康董事长被留置的一个多月以来,该只股价从10.82元/股降至7.37元/股,招商核心竞争力混合A在卫宁健康这只个股上少赚了2.29亿元。

不过,卫宁健康董事长被留置是在7月初就已经对外披露,加上今年二季度招商核心竞争力混合A相对一季度持股数量就减少了270.29万股,综上分析,短期内该基金大概率会对卫宁健康实施减仓。

对于上市的三家医药公司董事长被调查事件,是在没有一点准备的情况下股价出现利空。

在卫宁健康的业绩说明会上,有投资者提问道,“请问一下,公司认为现在的股价符合当前公司估值情况吗?请不要用套话官话,直接回复好吗?”

卫宁健康工作人员回复称“不同的投资者可能有不同的选股策略,估值方法和评价体系,因监管要求,公司不便对短期股价进行评价。”

另有投资者提问,“近期股价连续下跌,请问原因是什么?机构投资者持续卖出情况如何?”

卫宁健康称“影响股价的因素有很多,公司认为短期业绩下滑是发展过程中的短暂现象。”

重仓医疗股的公募基金何去何从?

监管部门重磅发声,启动为期1年的医药腐败整治。投资者手中的医药基金产品该何去何从?

7月21日,国家卫健委等10部门联合召开视频会议,启动为期1年的医药腐败整治。3天后,《深化医药卫生体制改革2023年下半年重点工作任务》出台,将“持续加强行风建设,推进全国医药领域腐败问题治理长效机制建设,进一步净化行业风气”列为下半年医改重点任务。

信达证券研报分析认为,医疗反腐后,中长期有望推动包括:处方药外流助力连锁药店业务量有望增多;医生薪酬考核变化,有望推动多点执业,为民营医疗机构招聘人才带来契机;用药市场结构变化,治疗性刚性用药占比提升;药品器械供给端行业集中度提升,规模性龙头企业获益;医药代表人数减少,企业销售费用降低,更关注研发和创新。

有基金经理对《证券时报》表示,医疗反腐为常态化工作,虽然短期对板块估值有所压制,但并不会长期影响行业需求,且有望扭转医药行业重销售、轻学术的现状,促使创新性产品脱颖而出。当前医药行业整体股价、估值处于底部位置,半年报业绩也呈现出明显的恢复趋势,无需过度悲观。

IPG中国区首席经济学家柏文喜称,今年医疗领域受反腐消息涉及, 这对重仓医药股的公募基金业绩的影响在短期内是显然,但就长期而言却也有利于行业的健康与可持续发展。所以接下来这些基金对医药类股票的投资策略调整应该也是态度不一。一些注重短期波段性投资的基金可能会进行减持和结构性调整,而一些坚持长期价值投资的基金可能不会调整其投资策略与结构组合。

面对医药行业进入反腐整治期,你手中的医药类基金是否会继续持有?评论区聊聊吧。