破发股高凌信息某股东拟询价转让 上市即巅峰募12亿

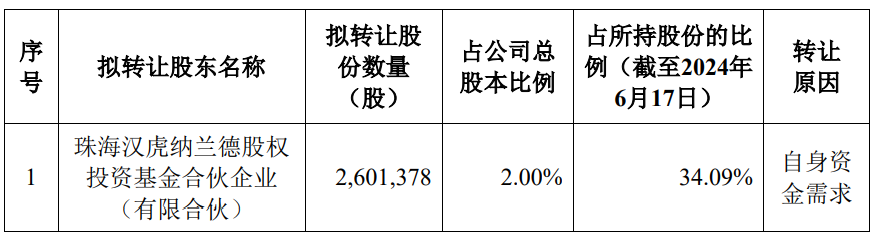

中国经济网北京6月18日讯高凌信息(688175.SH)昨日晚间披露股东询价转让计划书,拟参与本次询价转让的股东为珠海汉虎纳兰德股权投资基金合伙企业(有限合伙),拟转让股份的总数为2,601,378股,占公司总股本的比例为2%。

公告显示,珠海汉虎纳兰德股权投资基金合伙企业(有限合伙)非公司控股股东、实际控制人、董事及高级管理人员。本次询价转让不通过集中竞价交易或大宗交易方式进行,不属于通过二级市场减持,受让方通过询价转让受让的股份,在受让后6个月内不得转让。本次询价转让的受让方为具备相应定价能力和风险承受能力的机构投资者。

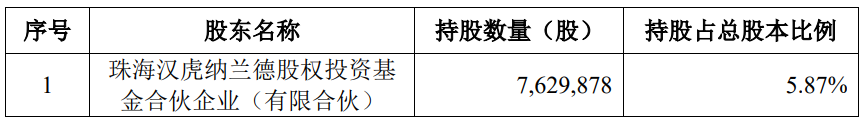

截至2024年6月17日,珠海汉虎纳兰德股权投资基金合伙企业(有限合伙)持有高凌信息7,629,878股,占总股本比例为5.87%。

出让方委托中信证券股份有限公司(简称“中信证券”)组织实施本次询价转让。股东与组织券商综合考虑股东自身资金需求等因素,协商确定本次询价转让的价格下限,且本次询价转让的价格下限不低于发送认购邀请书之日(即2024年6月17日,含当日)前20个交易日股票交易均价的70%。本次询价认购的报价结束后,中信证券将对有效认购进行累计统计,依次按照价格优先、数量优先、时间优先的原则确定转让价格。

高凌信息于2022年3月15日在上交所科创板上市,发行股份数量为2322.6595万股,发行价格为51.68元/股。上市首日,该股盘中创下上市以来最高价51元。目前该股处于破发状态。

高凌信息募集资金总额为12.00亿元,实际募集资金净额为11.10亿元。高凌信息实际募资净额比原拟募资净额少3.92亿元。公司此前披露的招股书显示,公司原拟募资15.02亿元,分别用于内生安全通信系统升级改造项目、通信网络信息安全与大数据运营产品升级建设项目、生态环境监测及数据应用升级项目、内生安全拟态防御基础平台建设项目、内生安全云和数据中心研制建设项目、补充流动资金。

高凌信息本次发行的保荐人(主承销商)是长城证券股份有限公司,保荐代表人为章洁、漆传金。公司公开发行新股的发行费用(不含增值税)合计9,007.69万元,长城证券获得承销和保荐费用7402.10万元。

保荐机构相关子公司深圳市长城证券投资有限公司参与本次发行战略配售,跟投比例为本次公开发行股票数量的4.00%,即跟投股数为92.9063万股,获配金额4801.40万元。长城投资本次跟投获配股票的限售期为24个月,限售期自本次公开发行的股票在上交所上市之日起开始计算。

2023年,高凌信息实现营业收入3.56亿元,同比下降31.13%;归属于上市公司股东的净利润4605.17万元,同比下降47.92%;归属于上市公司股东的扣除非经常性损益的净利润1297.43万元,同比下降69.37%;经营活动产生的现金流量净额6641.03万元,上年同期为-1665.71万元。

高凌信息2024年5月30日披露的2023年年度权益分派实施公告显示,本次利润分配及转增股本以方案实施前的公司总股本92,906,379股为基数,每股派发现金红利0.2元(含税),以资本公积金向全体股东每股转增0.4股,共计派发现金红利18,581,275.80元,转增37,162,551股,本次分配后总股本为130,068,930股。股权登记日为2024年6月5日,除权(息)日为2024年6月6日。

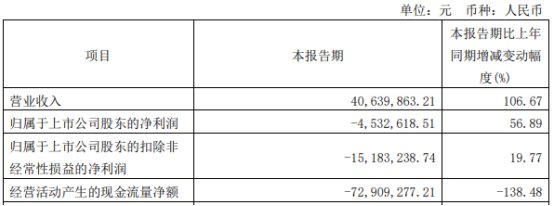

2024年第一季度,高凌信息实现营业收入4063.99万元,同比增长106.67%;归属于上市公司股东的净利润-453.26万元;归属于上市公司股东的扣除非经常性损益的净利润-1518.32万元;经营活动产生的现金流量净额-7290.93万元。