破发股帕瓦股份1年1期均亏 2022年上市即巅峰募17亿

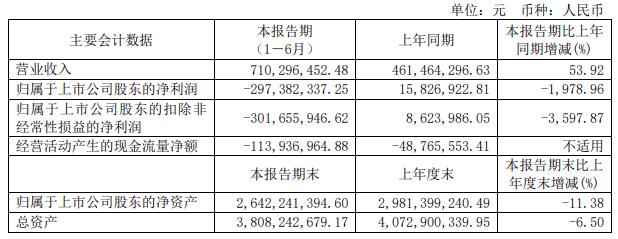

中国经济网北京8月28日讯帕瓦股份(688184.SH)昨晚发布的2024年半年度报告显示,2024年上半年,公司实现营业收入7.10亿元,同比增加53.92%;归属于上市公司股东的净利润-2.97亿元,上年同期1582.69万元;归属于上市公司股东的扣除非经常性损益的净利润-3.02亿元,上年同期862.40万元;经营活动产生的现金流量净额-1.14亿元,上年同期-4876.56万元。

帕瓦股份于2022年9月19日在上交所科创板上市,公开发行股票33,594,557股,发行价格为51.88元/股,保荐机构(主承销商)为海通证券股份有限公司,保荐代表人为李欢、李欣。

上市首日,帕瓦股份盘中最高价45.92元,创上市以来股价最高点,之后股价一路震荡走低。目前该股处于破发状态。

帕瓦股份首次公开发行股票募集资金总额为1,742,885,617.16元,扣除发行费用(不含增值税)后,募集资金净额1,595,130,043.93元。帕瓦股份最终募集资金净额比原计划多8575.21万元。2022年9月14日,帕瓦股份发布的招股说明书显示,该公司拟募集资金150,937.79万元,分别用于年产4万吨三元前驱体项目、补充流动资金。

帕瓦股份首次公开发行股票的发行费用共计14,775.56万元,海通证券股份有限公司获得保荐承销费12,234.99万元。

2023年7月12日,帕瓦股份公告分红方案,每10股派息(税前)3.3元,转增2股,除权除息日为2023年7月19日。

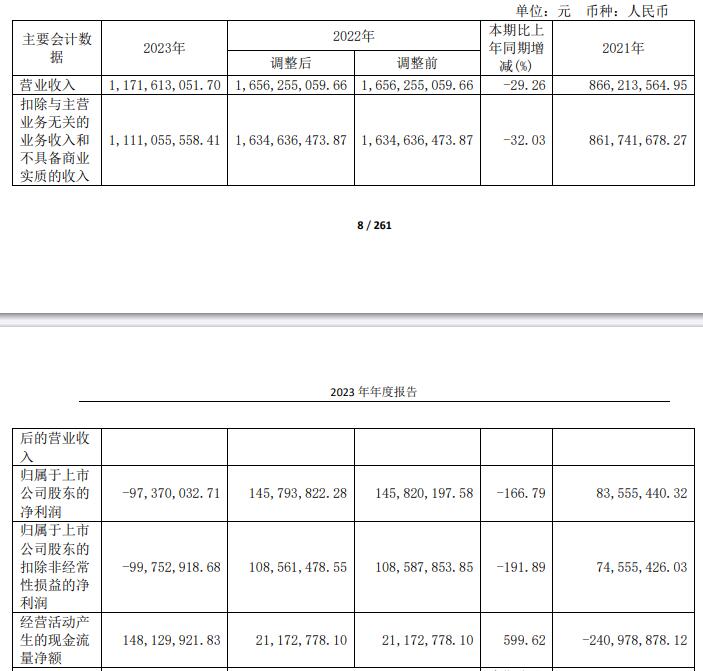

2023年,帕瓦股份实现归属于上市公司股东的净利润-9737.00万元,上年同期1.46亿元;归属于上市公司股东的扣除非经常性损益的净利润-9975.29万元,上年同期1.09亿元。