【山证汽车】时代电气半年报点评:轨交与半导体业务增长强劲,新动能蓄势待发

8月23日,时代电气发布2024年半年度报告,公司24H1实现营业收入102.84亿元,同比+19.99%;净利润15.07亿元,同比+30.56%;扣非归母净利润11.59亿元,同比+24.77%。其中,Q2营收63.59亿元,同比+15.94%,环比+62.03%;净利润9.39亿元,同比+30.63%,环比+65.50%;扣非归母净利润6.98亿元,同比+14.29%,环比+51.34%。

盈利能力稳中有升,24H1净利润率15.57%(+1.7pct),加权ROE3.93%(+0.65pct),毛利率27.84%(-3.24pct,受会计口径调整影响)。24H1公司期间费用率为14.62%(-3.94pct),其中销售费用率、管理费用率、财务费用率和研发费用率分别为1.98%(-4.11pct,受会计口径调整影响)、4.21%(-0.29pct)、-0.76%(+0.72pct)和9.19%(-0.26pct)。

24H1轨交业务营收61.39亿元,同比+30.87%,增幅显著。轨道交通电气装备/轨道工程机械/通信信号系统/其他轨道交通装备营收分别为49.47/5.57/4.16/2.19亿元,同比+27.33%/+15.57%/+131.47%/+52.23%。随着铁路客运量屡创历史新高,国铁集团动车组招标量已经超过去年全年水平,且动车组高级修招标量增长显著,带动轨道交通电气装备业务增长。公司积极布局轨交信号业务,干线铁路信号产品市场占有率保持稳定,城轨信号系统获取新订单。

24H1功率半导体板块营收17.47亿元,同比+26.63%;其中,控股子公司中车时代半导体营收20.47亿元,同比+23.23%;净利润7.07亿元,同比+55.19%,盈利能力表现突出。公司半导体产线满载运营,宜兴3期项目稳步推进,预计24年下半年投产,中低压器件产能持续提升;电网和轨交用高压器件持续交付;IGBT7.5代芯片技术产品实现批量交付,SiC 产品完成第4代沟槽栅芯片开发、产线改造,车用SiC产品已处于持续验证阶段。

24H1海工装备板块营收4.05亿元,同比+18.61%,稳健增长。海工装备获得国内外多个新订单,水下挖沟敷缆产品全球市占率持续保持头部地位,EROV(电动水下机器人)验证和测试顺利推进。

24H1公司新能源乘用车电驱板块、工业变流板块营收分别为9.03亿元、9.03亿元,分别同比+8.23%、-3.58%,基本持平。乘用车电驱业务基本完成全国“1+N”4 大生产基地布局,产能稳步提升,配套合众和上汽通用五菱实现海外出口约4万台。工业变流产品在新能源发电、冶金、矿山、船舶、空调等领域获得新订单,既有产品持续批量交付。在新能源发电领域,光伏逆变器和风电变流器产品交付进度加快。

24H1公司传感器板块营收1.36 亿元,同比-47.01%,不及预期,但对整体影响较小。受光伏行业需求增速下降和汽车传感器产品单价下滑影响,公司传感器收入下滑。公司将进一步加大研发投入,推进迭代速度,丰富产品种类,加强国内外新能源市场开拓力度,实现传感器业务的稳健发展。

【投资建议】

公司是有目标、有战略、有实力、有执行力的科创标杆型央企,已经完成从轨交到“大交通”与“新能源”跨行业、跨领域布局。

中短期,轨交装备需求复苏、维保增量、城轨信号系统业务有望共同推动公司业务进入新阶段;功率半导体产能投产,有望进一步帮助公司扩大市场份额,优化产品结构,并支撑系统业务发展。

中长期,公司以“器件-部件-系统”构建产品矩阵,平台型电气解决方案提供商宏图已经展现,系统业务市场份额不断提升,有望形成大交通与新能源两翼齐飞局面,实现跨越式发展。

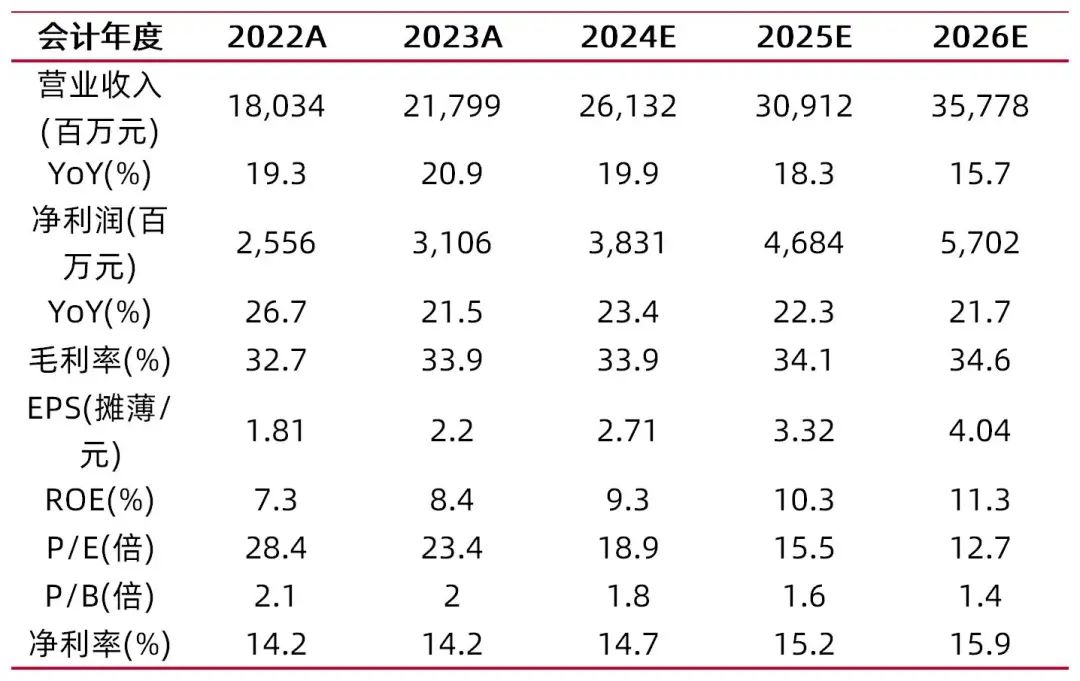

我们维持对公司的业绩预测,预计公司24-26年归母公司净利润38.31/46.84/57.02亿元,对应EPS为 2.71/3.32/4.04元,维持“买入-A”评级。

【风险提示】

动车、机车、城轨等轨交车辆需求不及预期;

动车、城轨维修保养业务增长不及预期;

城轨通信信号系统市场开拓不及预期;

功率半导体业务需求不及预期;

工业变流新能源发电业务市场拓展不及预期;

新能源电驱业务市场拓展不及预期。

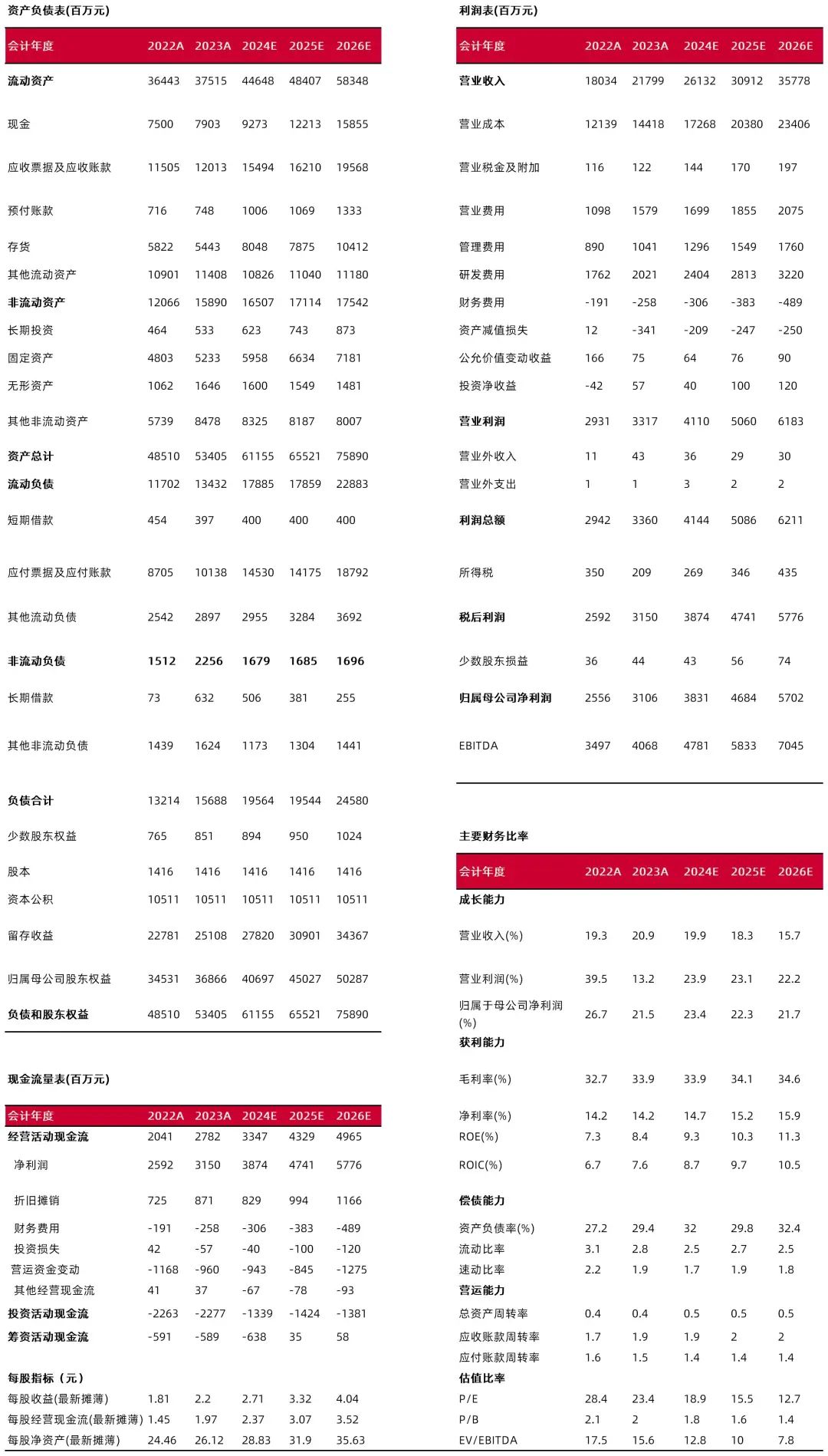

财务数据与估值

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所财务报表预测和估值数据汇总

资料来源:最闻,山西证券研究所

资料来源:最闻,山西证券研究所研报分析师:刘斌

执业登记编码:S0760524030001

报告发布日期:2024年8月26日

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。