【中航新材料】云路股份(688190)2024H1点评:业绩稳增,期待产能释放

业绩概要

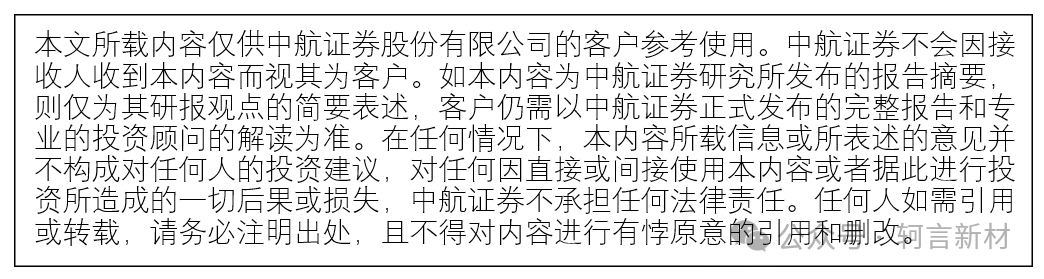

2024H1公司实现营业收入9.1亿元(+7.4%),实现归母净利润1.7亿元(+1.6%),对应EPS为1.39元,扣非归母净利润1.57亿元(+6.0%)。2024Q2公司实现营业收入4.7亿元(同比+1.0%,环比+5.7%),实现归母净利润0.91亿元(同比+0.5%,环比+20.8%),扣非归母净利润0.89亿元(同比+6.8%,环比+29.4%)。

投资要点

电网加速招标,需求持续旺盛:2024年上半年,非晶合金板块下游需求保持旺盛,根据国网英大公告,2024年上半年全国电网工程完成投资2540亿元(+23.7%),国家电网超额完成上半年电网建设里程碑计划。根据国家电网招标公告数据统计,2024年1-6月变压器累计招标12.5万台(+48.9%),非晶立体卷变压器国网中标额保持领先;

公司营收保持稳定:公司上半年实现营收9.1亿元(+7.4%),2024Q2实现营收4.7亿元(环比+5.7%),我们推测主要系非晶合金领域需求旺盛,公司通过挖潜增效,在价格保持稳定的情况下实现了收入的增长;纳米晶板块主要客户来源为家电领域,在需求不振的情况下公司保持了板块业务的稳定;磁粉芯领域,受益于光伏逆变器需求有所恢复,公司销量保持增长。分地区看,从历史数据来看,海外收入具有较大比例,报告期内形成了453.7万元的汇兑损益,同比增长12.7%,体现出海外较强的需求;

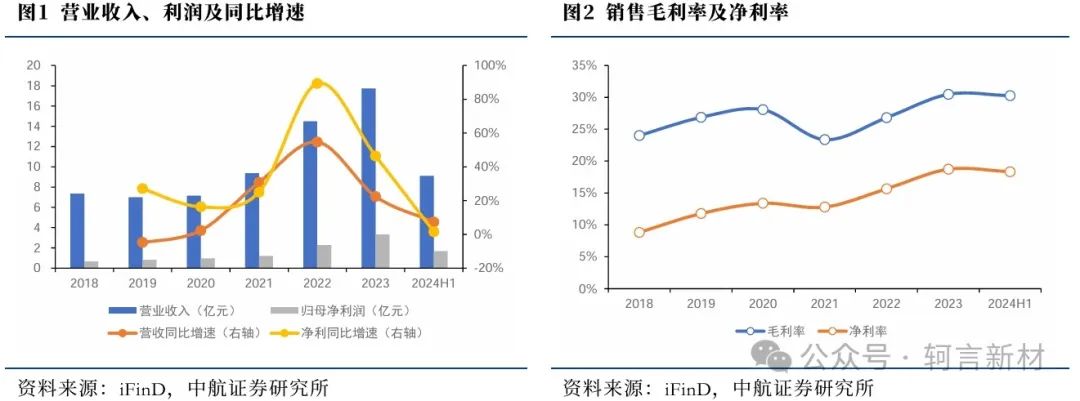

盈利能力保持高位:公司2024年上半年毛利率30.3%,2024Q2实现毛利率30.26%(环比+0.01pcts),基本保持稳定,我们推测主要系非晶合金需求保持旺盛,公司强势产品具有较强的议价能力;纳米晶业务主要受到需求不振影响;磁粉芯业务公司为新进入者,在价格等方面处于弱势。Q2净利率19.5%(环比+2.4pcts),虽然公司二季度加大了研发投入比例(环比+0.8pcts),但通过优化管理降低了管理费用率(2.5%→1.8%),此外,资产减值损失和财务费用的降低共同带来了净利率环比进一步提升;

财务数据:报告期内,应收票据下降48.8%,应收款项融资增加42.7%,主要系公司加强现金管理,部分应收票据到期及银行承兑汇票增加所致;在建工程增加较多,主要系公司扩产、增加投资项目所致;存货明细中,虽然报告期末总体与期初持平,但结构上看,原材料、易耗品、在产品、发出商品均有所增长,其中原材料账面价值大幅提升,而库存商品大幅下降,体现出下游需求旺盛,公司备料以面对扩产需求;

非晶领域需求旺盛:变压器方面,国家发布配电网高质量发展指导意见,明确指出2025年,全社会节能变压器占比较2021年提高超10%,海外变压器方面,美国能源部能效标准中非晶变压器占比预计达到25%,欧盟将投入近6000亿欧元实现电网现代化;数据中心方面,随着AI领域高速增长,将带动数据中心市场规模保持高速增长,牵引更多非晶合金需求增长;

内延延伸提高产能:根据公司公告,2024年以来公司非晶合金产品持续保持满产满销态势。产能遭遇瓶颈之下,公司挖潜增效,通过突破连续喷铸时间,实现了单条线产能的提升。此外公司预计在2024年下半年实现年产1.5万吨非晶产线落地达产,总体建成“10万吨非晶带材生产基地”。新产线的投产将进一步打开公司产能天花板,提升公司市场份额,为非晶合金业务增长提供动力

投资建议

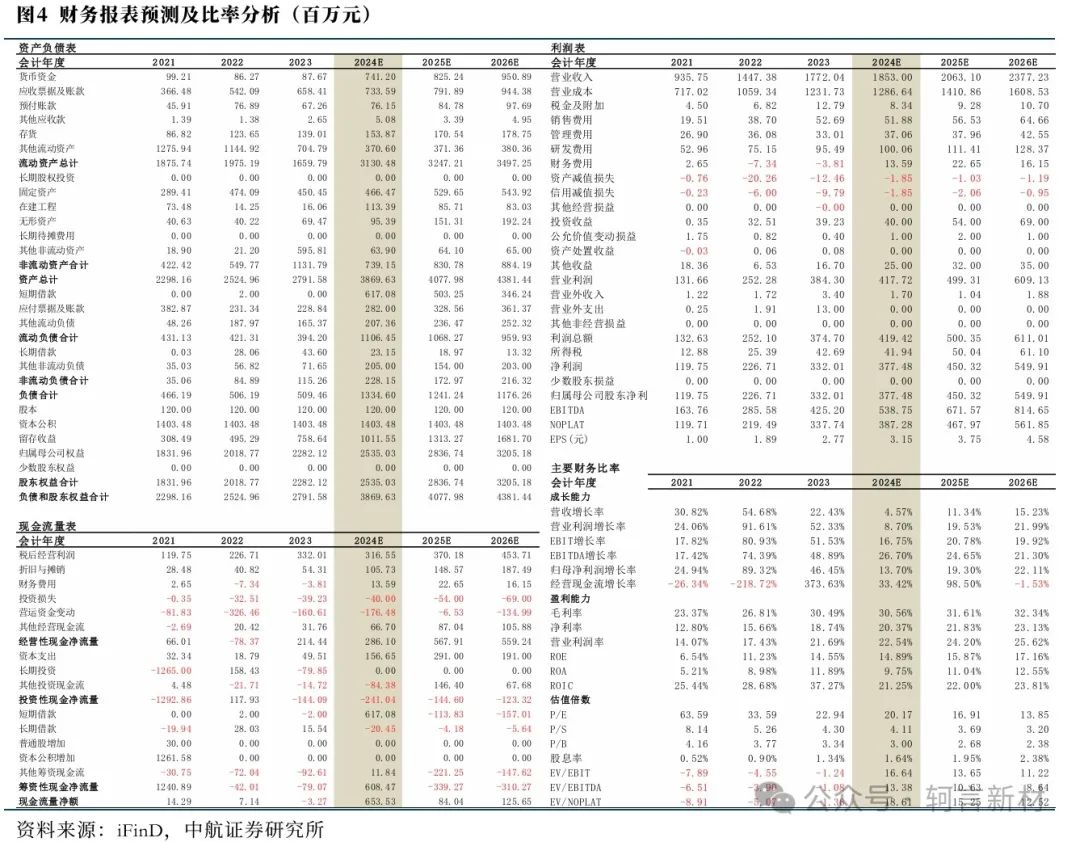

公司作为非晶合金、纳米晶及磁粉芯生产企业,紧紧抓住新能源革命和AI浪潮中对于节能变压器的需求,在电网投资加速的背景下,业绩增长稳定。随着下半年内延外伸的新规划产线投产,产能打开天花板,预计公司业绩将保持较高增长。我们预计公司2024-2026年实现收入18.5亿元、20.6亿元、23.8亿元,同比增长4.6%、11.3%、15.2%,实现归母净利润3.8亿元、4.5亿元、5.5亿元,同比增长13.7%、19.3%、22.1%,对应PE 20X、17X、14X,给予“买入”评级。

风险提示:

需求恢复不及预期、竞争格局恶化、毛利率大幅波动等

盈利预测

本文数据来源如无特别说明均来自Wind资讯

中航证券新材料团队:擅长新材料和宏观周期研究,依托中航工业集团强大产业背景,研究体系重点围绕航空航天新材料、能源材料、轻量化材料及工艺等,形成赛道型产业链覆盖和跟踪,注重投研一体,形成业务层面一、二级市场协同。

邓轲(证券执业证书号: S0640521070001),中航证券研究所新材料行业首席分析师。

156-5176-6816

dengke@avicsec.com

证券研究报告名称:云路股份(688190)2024年中报点评:业绩稳增,期待产能释放

对外发布时间:2024年9月3日