久日新材2023年预亏 2019年上市募18.5亿

中国经济网北京1月30日讯久日新材(688199.SH)昨日晚间披露2023年年度业绩预告,经公司财务部门初步测算,预计2023年年度实现归属于母公司所有者的净利润为-10,600.00万元到-8,900.00万元。与上年同期相比,将减少13,234.73万元到14,934.73万元,同比减少305.32%至344.54%;预计2023年年度实现归属于母公司所有者扣除非经常性损益后的净利润为-12,700.00万元到-11,000.00万元。与上年同期相比,将减少12,622.48万元到14,322.48万元,同比减少777.97%至882.75%;本期业绩预告未经注册会计师审计。

2022年,久日新材实现归属于母公司所有者的净利润4,334.73万元,归属于母公司所有者的扣除非经常性损益的净利润1,622.48万元。

久日新材本期业绩变化的主要原因为公司面临行业需求收敛等不利形势,为巩固光引发剂领域的龙头地位,公司选择了灵活营销策略战术,实现光引发剂销售量同比增长,增长幅度为15%-20%。在提升市场占有率的同时,公司继续战略性让利于客户群,销售单价一直徘徊于历史低位,导致销售毛利大幅减少,利润空间持续压缩,进而导致归属于母公司所有者的净利润减少较多;2023年,公司全资子公司常州久日化学有限公司(以下简称常州久日)一直处于停产状态,管理层出于谨慎性考虑,预计常州久日的商誉今年仍存在减值迹象。

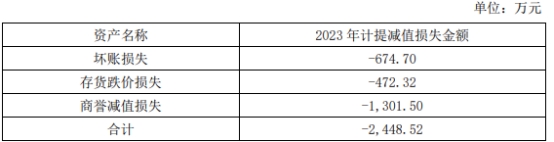

久日新材昨日晚间同时披露关于2023年度计提资产减值准备的公告,公司对截至2023年12月31日公司及子公司的应收账款、其他应收款、长期应收款、存货、商誉等资产进行了减值测试,2023年确认的各项资产减值损失合计为2,448.52万元。

久日新材于2019年11月5日在上交所科创板上市,发行股份数量为2,780.68万股,占发行后总股本的25%,全部为公开发行新股,发行价格为66.68元/股。久日新材的保荐机构(联席主承销商)为招商证券股份有限公司,保荐代表人为孙越、刘宪广;联席主承销商为太平洋证券股份有限公司。

久日新材发行新股募集资金总额为185,415.74万元,募集资金净额为170,929.29万元。久日新材最终募集资金净额比原计划多11387.21万元。久日新材2019年10月30日发布的招股说明书显示,公司拟募集资金159,542.08万元,用于年产87,000吨光固化系列材料建设项目、光固化技术研究中心改建项目、补充流动资金。

久日新材的发行费用总额为14,486.45万元,其中承销费用与保荐费用12,757.02万元。

久日新材的发行费用总额为14,486.45万元,其中承销费用与保荐费用12,757.02万元。