德科立定增募资2.2亿元获上交所通过 国泰君安建功

中国经济网北京7月31日讯德科立(688205.SH)近日披露关于以简易程序向特定对象发行股票申请获得上海证券交易所审核通过的公告。公司于2023年7月28日收到上交所就公司以简易程序向特定对象发行股票事项申请的审核意见:根据《上海证券交易所上市公司证券发行上市审核规则》,无锡市德科立光电子技术股份有限公司以简易程序向特定对象发行股票符合发行条件、上市条件和信息披露要求。

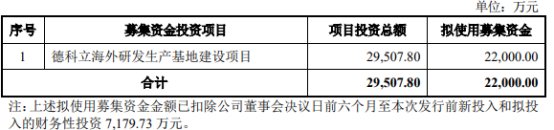

德科立2023年7月26日披露以简易程序向特定对象发行股票募集说明书(申报稿),公司本次向特定对象发行股票的募集资金总额为22,000.00万元,不超过三亿元且不超过最近一年末公司净资产的20%,扣除发行费用后的净额将全部用于德科立海外研发生产基地建设项目。

德科立本次发行的发行对象为中信证券股份有限公司、诺德基金管理有限公司、财通基金管理有限公司、泰康资产悦泰增享资产管理产品、田万彪。上述发行对象在本次发行前后与公司均不存在关联关系,本次发行不构成关联交易。

德科立本次发行的股票种类为境内上市人民币普通股(A股),每股面值为人民币1.00元。

德科立本次发行采用以简易程序向特定对象发行股票的方式,经公司2022年年度股东大会授权的董事会决定启动发行程序,并在中国证监会作出予以注册决定后10个工作日内完成发行缴款。

德科立本次向特定对象发行的定价基准日为发行期首日(即2023年6月19日),发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。定价基准日前20个交易日股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量。若公司股票在该20个交易日内发生因派息、送股、配股、资本公积转增股本等除权、除息事项引起股价调整的情形,则对调整前交易日的交易价格按经过相应除权、除息调整后的价格计算。根据投资者申购报价情况,并严格按照认购邀请书确定发行价格、发行对象及获配股票的程序和规则,确定本次发行价格为63.51元/股。

截至募集说明书出具日,泰可领科持有公司股份24,741,405股,占本次发行前公司总股本的25.43%,为公司控股股东;桂桑、渠建平、张劭为公司实际控制人。本次发行完成后,公司股本将相应增加,公司的股东结构将发生变化,公司原股东的持股比例也将相应发生变化。根据本次发行的竞价结果,本次发行的股票数量为3,464,021股。基于原股东持股情况,本次发行完成后,泰可领科将持有公司24.56%股权,仍为公司控股股东,桂桑、渠建平、张劭仍为公司实际控制人。因此,本次发行股票的实施不会导致公司控制权发生变化。

德科立本次以简易程序向特定对象发行股票的保荐机构(主承销商)为国泰君安证券股份有限公司,保荐代表人为周延明、杨帆。

德科立于2022年8月9日在上交所科创板上市,发行数量为2,432.00万股,均为新股,无老股转让,发行价格为48.51元/股,保荐机构(主承销商)为国泰君安证券股份有限公司,保荐代表人为周延明、薛波;募集资金总额为117,976.32万元,募集资金净额为109,435.40万元,公司2022年8月4日披露的招股书显示,公司拟募集资金103,000.00万元,计划用于高速率光模块产品线扩产及升级建设项目、光传输子系统平台化研发项目、补充流动资金。

德科立2022年首次公开发行的发行费用合计8,540.92万元(不含增值税),其中,承销费用6,922.74万元、保荐费用94.34万元。

德科立2022年营业收入为7.14亿元,同比下降2.31%;归属于上市公司股东的净利润为1.02亿元,同比下降19.63%;归属于上市公司股东的扣除非经常性损益的净利润为8595.58万元,同比下降19.82%;经营活动产生的现金流量净额为1.26亿元,上年同期为-2211.30万元。

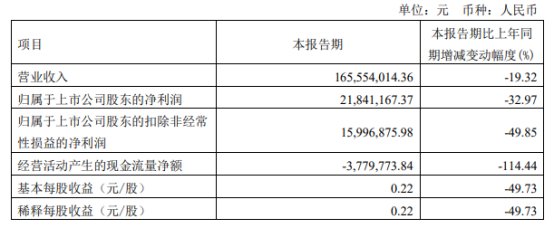

德科立2023年第一季度营业收入为1.66亿元,变动比例为-19.32%;归属于上市公司股东的净利润2184.12万元,变动比例为-32.97%;归属于上市公司股东的扣除非经常性损益的净利润为1599.69万元,变动比例为-49.85%;经营活动产生的现金流量净额为-377.98万元,变动比例为-114.44%。