亚信安全:2024年上半年亏损1.92亿元

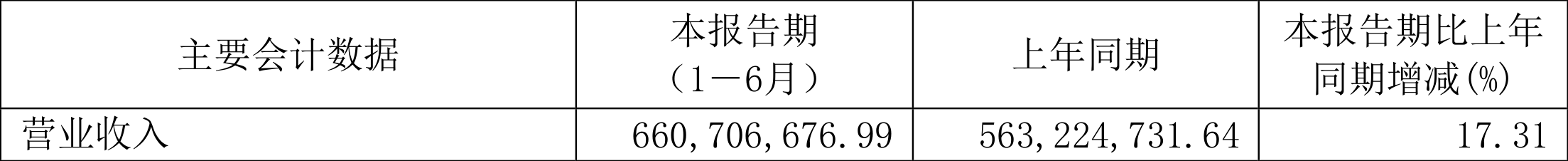

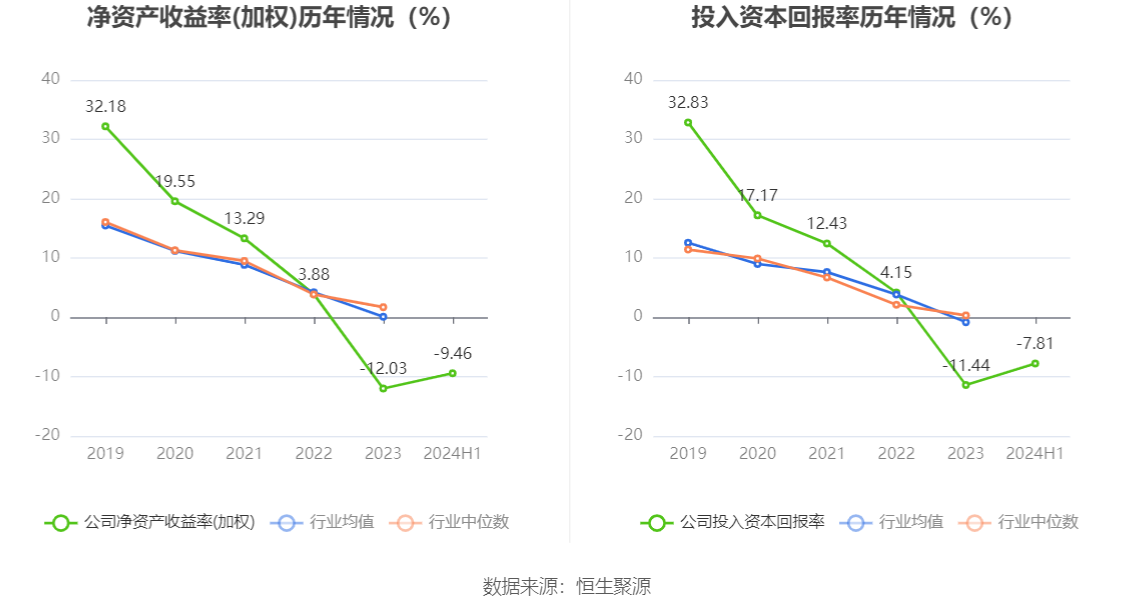

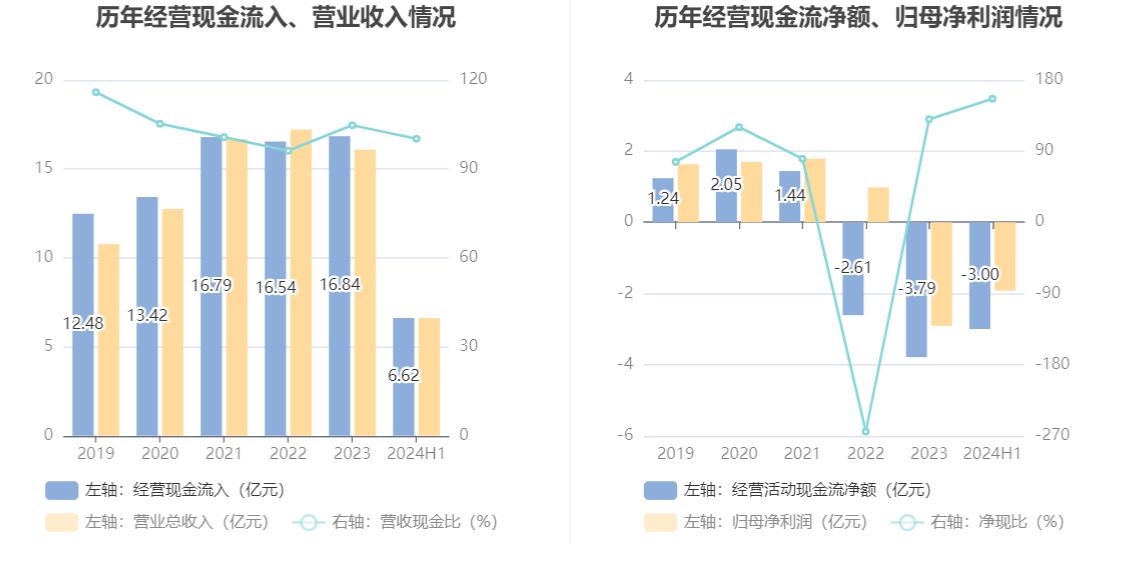

中证智能财讯 亚信安全(688225)8月24日披露2024年半年报。2024年上半年,公司实现营业总收入6.61亿元,同比增长17.31%;归母净利润亏损1.92亿元,上年同期亏损1.71亿元;扣非净利润亏损1.97亿元,上年同期亏损1.92亿元;经营活动产生的现金流量净额为-3.00亿元,上年同期为-3.96亿元;报告期内,亚信安全基本每股收益为-0.4803元,加权平均净资产收益率为-9.46%。

公告称,公司营业收入变化主要由于公司营业收入保持快速增长,其中运营商行业收入恢复稳定增长,同时聚焦高增长、高潜力、高价值的细分市场,做深、做强重点行业的策略取得了预期成果。

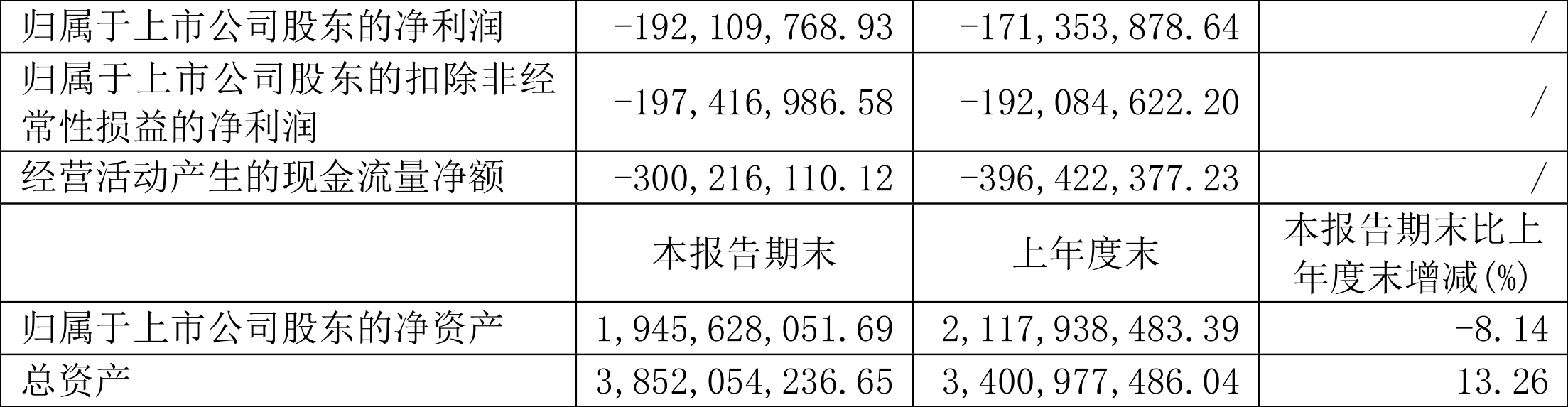

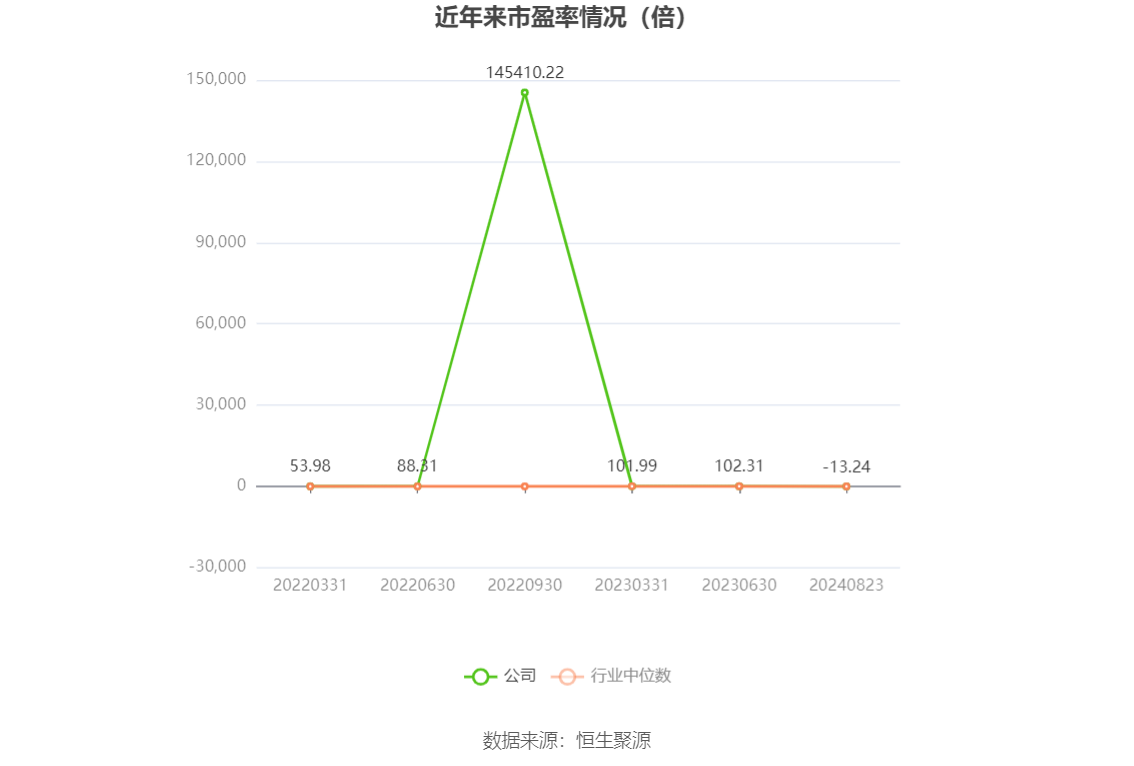

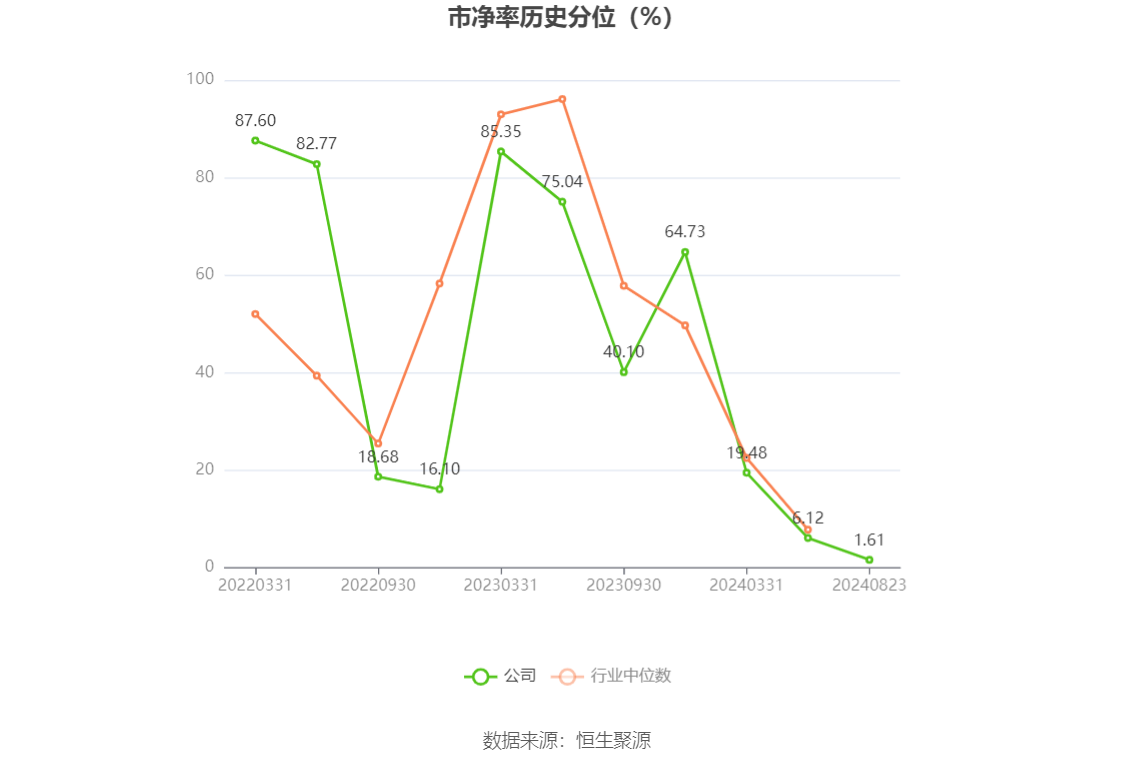

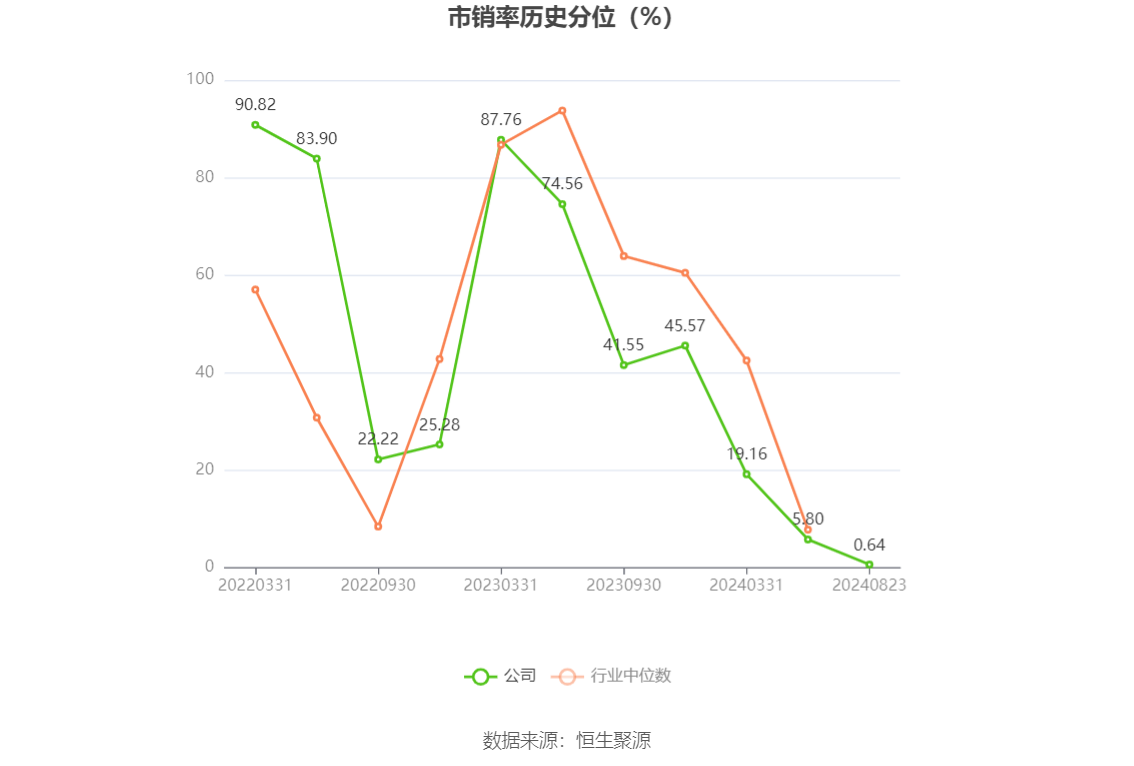

以8月23日收盘价计算,亚信安全目前市盈率(TTM)约为-13.24倍,市净率(LF)约为2.12倍,市销率(TTM)约为2.42倍。

公司近年市盈率(TTM)、市净率(LF)、市销率(TTM)历史分位图如下所示:

根据半年报,公司第二季度实现营业总收入3.72亿元,同比增长13.89%,环比增长29.18%;归母净利润-4620.1万元,同比增长39.57%,环比增长68.34%;扣非净利润-4675.56万元,同比增长41.07%,环比增长68.97%。

资料显示,公司专注于网络空间安全领域,主营业务为向政府、企业客户提供网络安全产品和服务。客户广泛分布于电信运营商、金融、政府、制造业、能源、医疗、交通等关键信息基础设施行业。

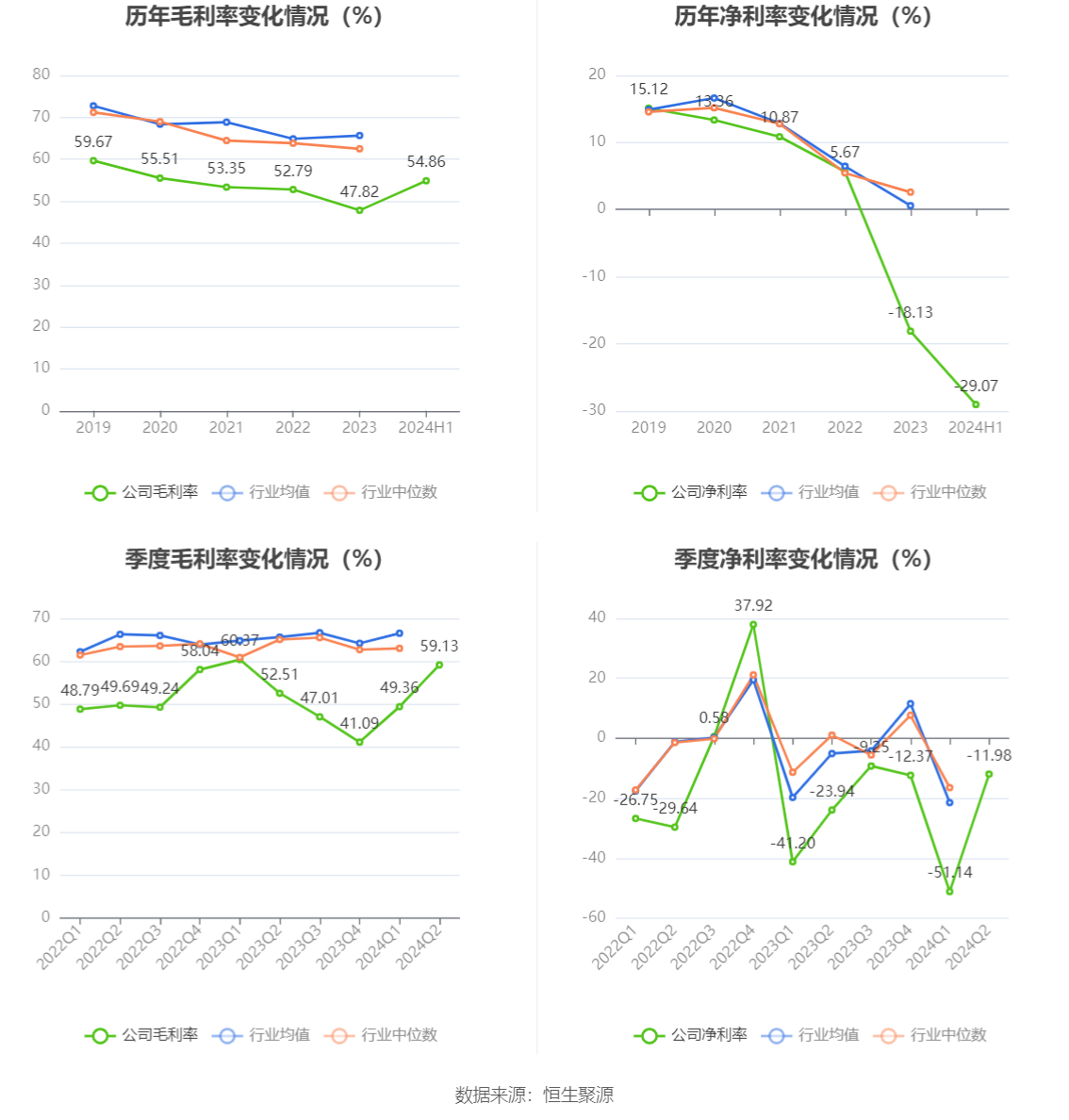

2024年上半年,公司毛利率为54.86%,同比下降0.95个百分点;净利率为-29.07%,较上年同期上升2.11个百分点。从单季度指标来看,2024年第二季度公司毛利率为59.13%,同比上升6.62个百分点,环比上升9.77个百分点;净利率为-11.98%,较上年同期上升11.96个百分点,较上一季度上升39.16个百分点。

数据显示,2024年上半年公司加权平均净资产收益率为-9.46%,较上年同期增长2.82个百分点;公司2024年上半年投入资本回报率为-7.81%,较上年同期下降1.04个百分点。

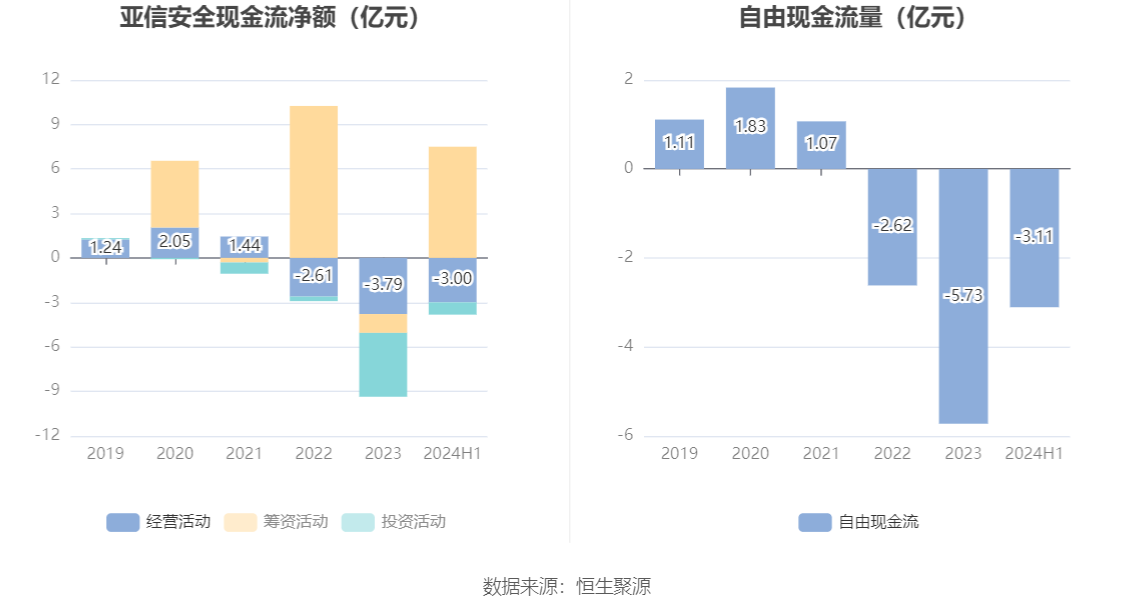

2024年上半年,公司经营活动现金流净额为-3.00亿元,同比增加9620.63万元;筹资活动现金流净额7.50亿元,同比增加9.40亿元;投资活动现金流净额-8271.89万元,上年同期为-9.71亿元。

进一步统计发现,2024年上半年公司自由现金流为-3.11亿元,上年同期为-13.82亿元。

2024年上半年,公司营业收入现金比为100.20%。

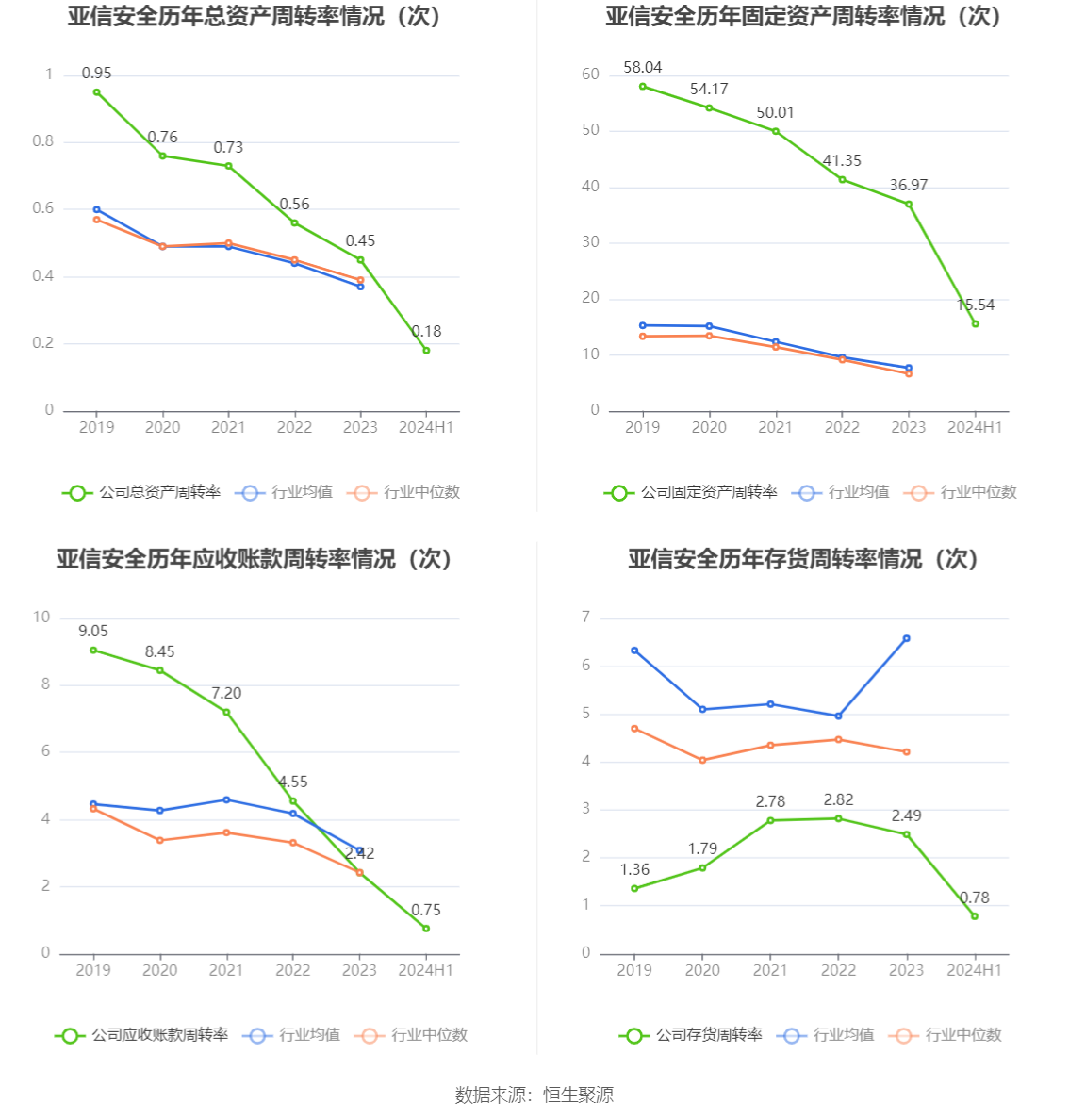

营运能力方面,2024年上半年,公司公司总资产周转率为0.18次,上年同期为0.16次(2023年上半年行业平均值为0.15次,公司位居同行业13/36);固定资产周转率为15.54次,上年同期为13.49次(2023年上半年行业平均值为3.48次,公司位居同行业4/36);公司应收账款周转率、存货周转率分别为0.75次、0.78次。

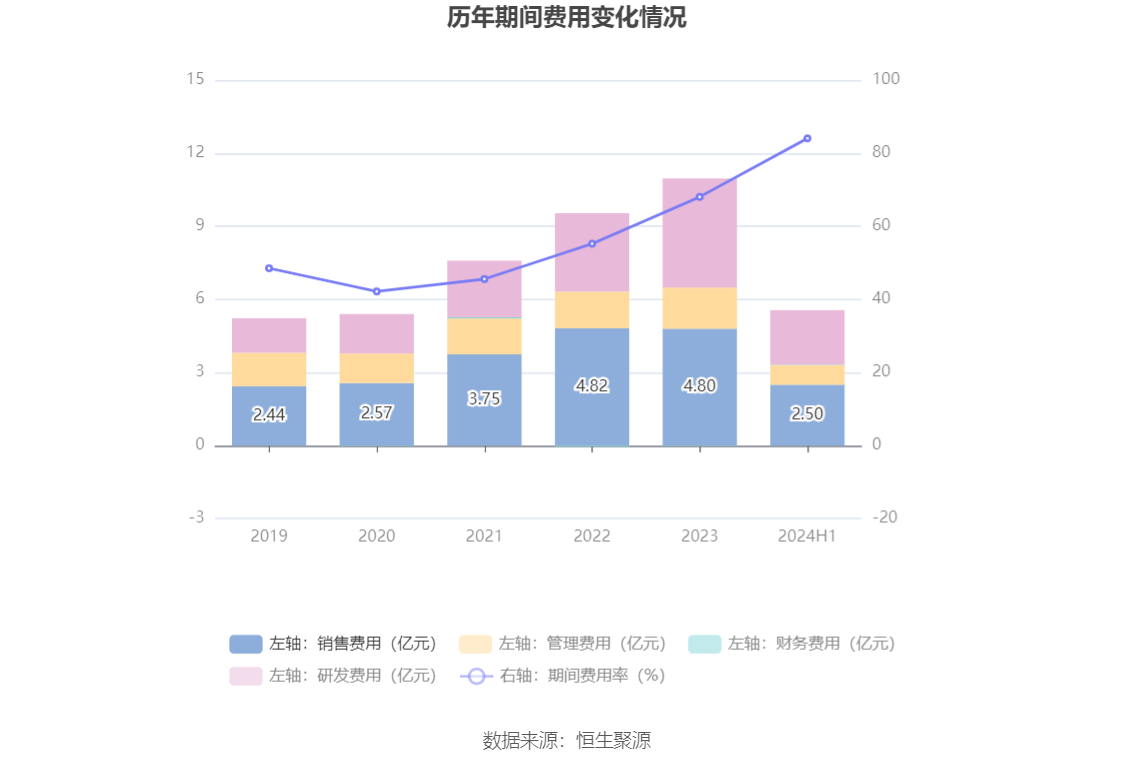

2024年上半年,公司期间费用为5.55亿元,较上年同期增加3267.40万元;但期间费用率为84.06%,较上年同期下降8.75个百分点。其中,销售费用同比增长7.72%,管理费用同比下降1.97%,研发费用同比增长6.54%,财务费用由去年同期的-108.71万元变为163.96万元。

资料显示,销售费用的变动主要因为公司根据下游需求复苏节奏,适时调整销售资源投入,聚焦重点行业的高价值客户群,带动公司高增长;管理费用的变动主要因为公司持续加强内部管理,推进系统及流程优化、AI工具及数字化工具运用,持续提升运营效率;财务费用的变动主要因为公司新增银行借款;财务费用变动主要系公司理财收益减少、银行借款利息增加;研发费用的变动主要因为公司调整研发投入节奏,促进核心产品在多种新型场景下的深度融合,护航新型数字基础建设;上半年研发费用较去年同期增加6.54%,其中二季度研发费用较去年同期下降6.63%。

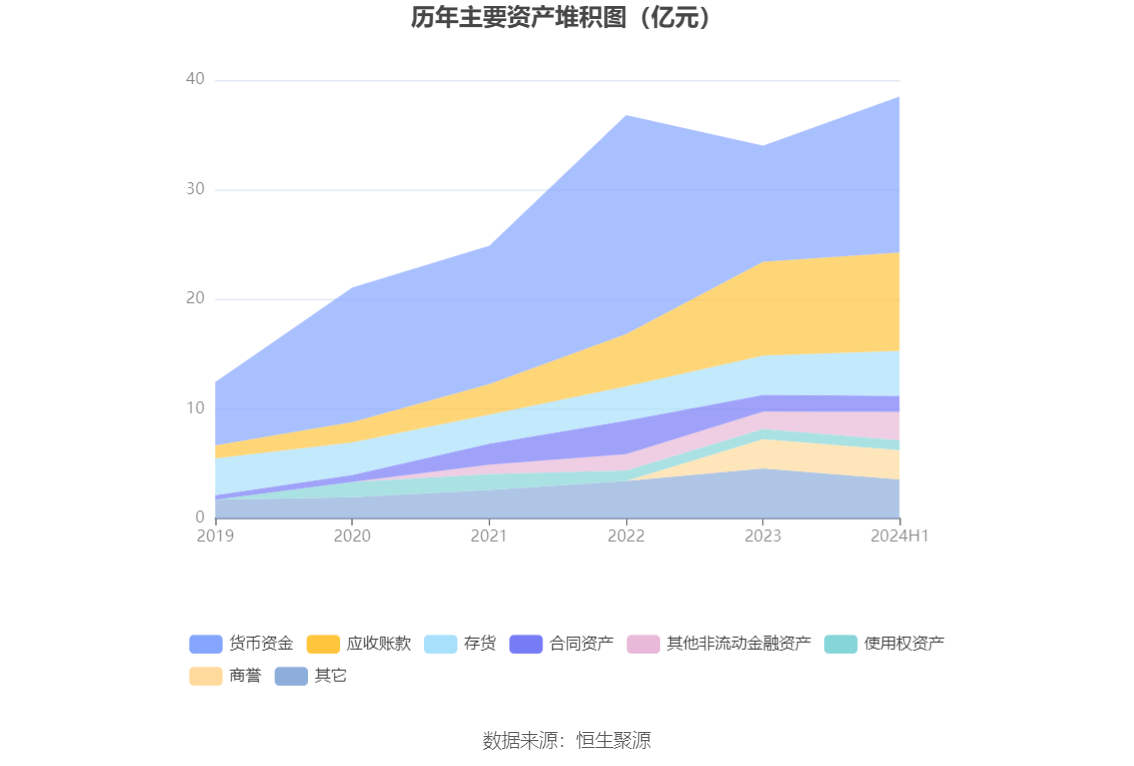

资产重大变化方面,截至2024年上半年末,公司货币资金较上年末增加34.36%,占公司总资产比重上升5.80个百分点;其他非流动金融资产较上年末增加63.77%,占公司总资产比重上升2.06个百分点;应收账款较上年末增加5.14%,占公司总资产比重下降1.80个百分点;预付款项较上年末减少71.41%,占公司总资产比重下降1.30个百分点。

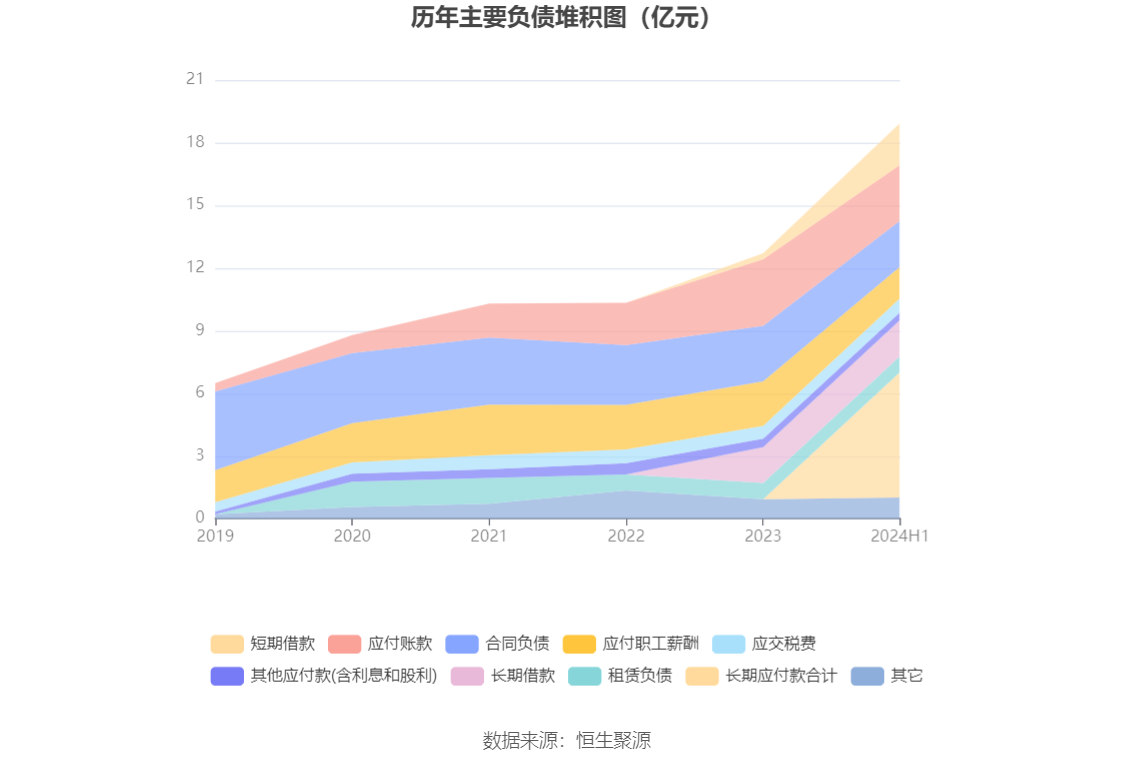

负债重大变化方面,截至2024年上半年末,公司短期借款较上年末增加598.58%,占公司总资产比重上升4.35个百分点;应付职工薪酬较上年末减少29.45%,占公司总资产比重下降2.36个百分点;应付账款较上年末减少16.15%,占公司总资产比重下降2.43个百分点;合同负债较上年末减少17.00%,占公司总资产比重下降2.09个百分点。

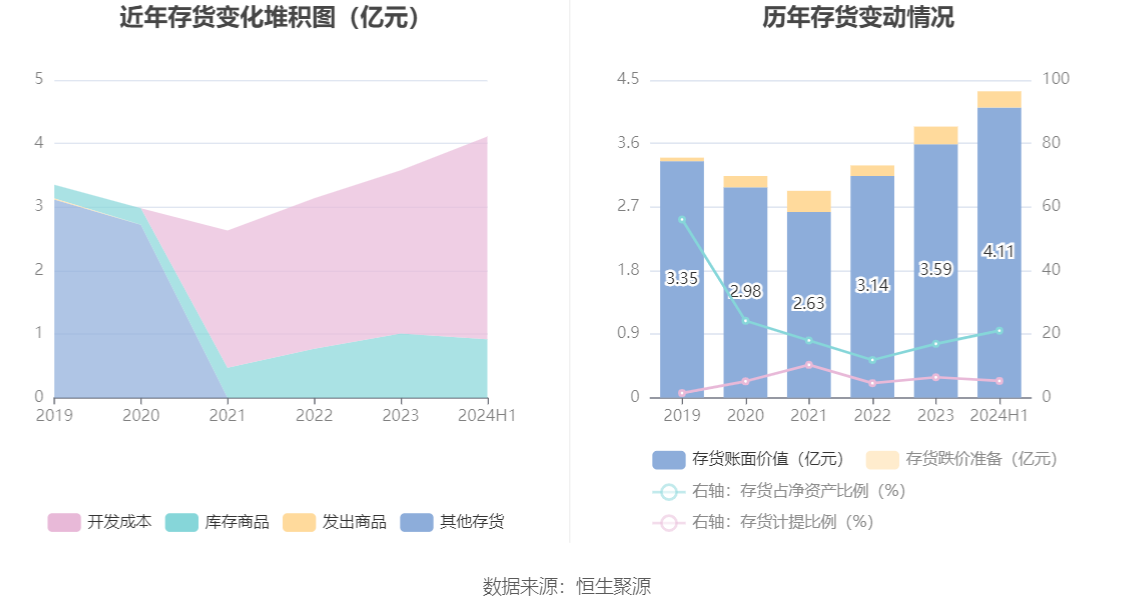

从存货变动来看,截至2024年上半年末,公司存货账面价值为4.11亿元,占净资产的21.1%,较上年末增加5197.0万元。其中,存货跌价准备为2285.96万元,计提比例为5.27%。

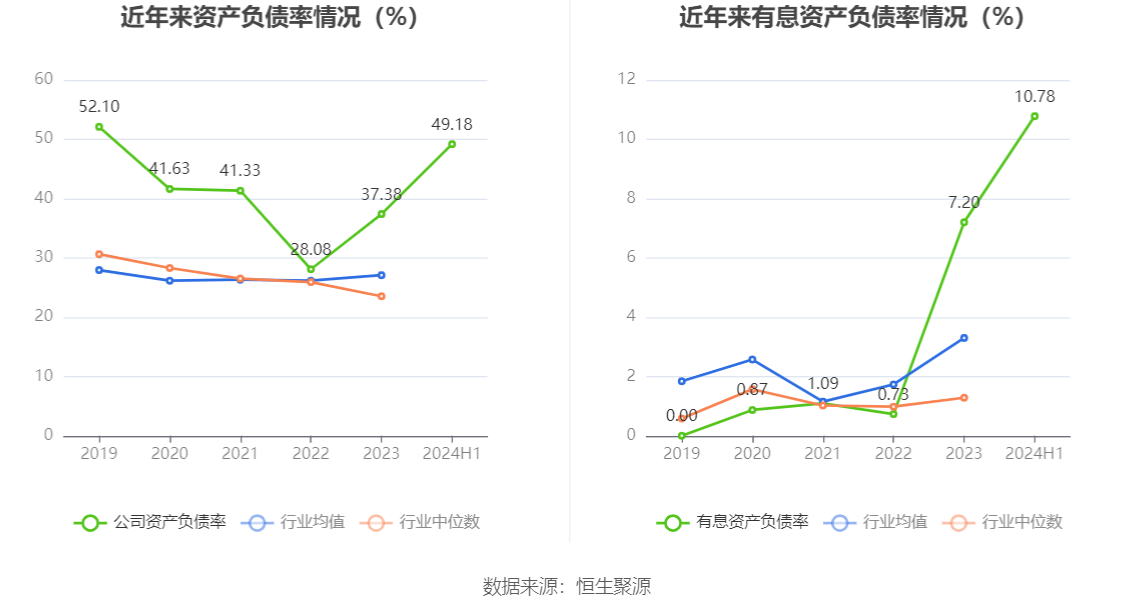

在偿债能力方面,公司2024年上半年末资产负债率为49.18%,相比上年末上升11.80个百分点;有息资产负债率为10.78%,相比上年末上升3.58个百分点。

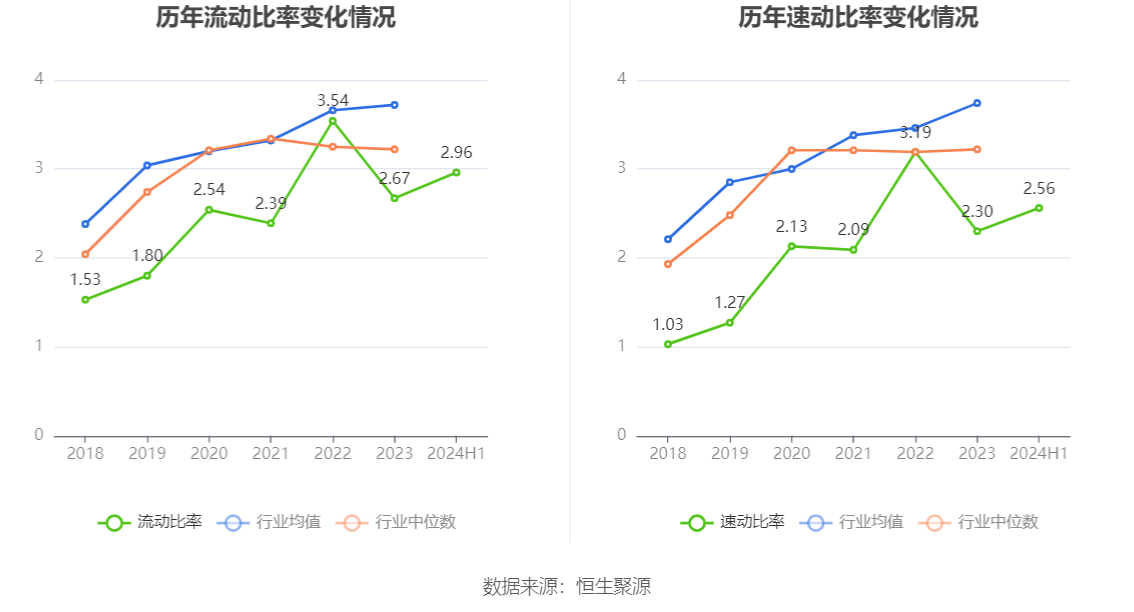

2024年上半年,公司流动比率为2.96,速动比率为2.56。

半年报显示,2024年上半年末公司十大流通股东中,持股最多的为先进制造产业投资基金(有限合伙),占比4.83%。十大流通股东名单相比2024年一季报维持不变。在具体持股比例上,天津晨思创业投资基金合伙企业(有限合伙)持股有所下降。

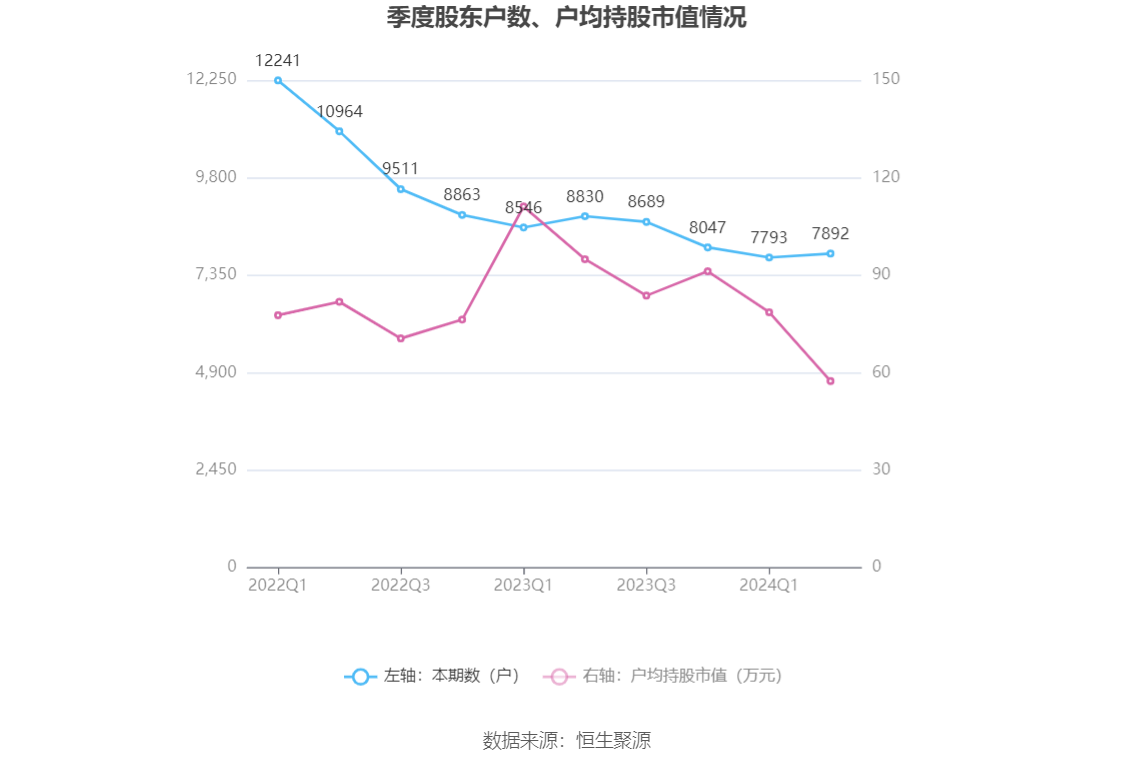

筹码集中度方面,截至2024年上半年末,公司股东总户数为7892户,较一季度末增长了99户,增幅1.27%;户均持股市值由一季度末的78.59万元下降至57.43万元,降幅为26.92%。

指标注解:

市盈率

=总市值/净利润。当公司亏损时市盈率为负,此时用市盈率估值没有实际意义,往往用市净率或市销率做参考。

市净率

=总市值/净资产。市净率估值法多用于盈利波动较大而净资产相对稳定的公司。

市销率

=总市值/营业收入。市销率估值法通常用于亏损或微利的成长型公司。

文中市盈率和市销率采用TTM方式,即以截至最近一期财报(含预报)12个月的数据计算。市净率采用LF方式,即以最近一期财报数据计算。

市盈率为负时,不显示当期分位数,会导致折线图中断。