破发股亚信安全近1年半均亏损 2022上市即巅峰募12亿

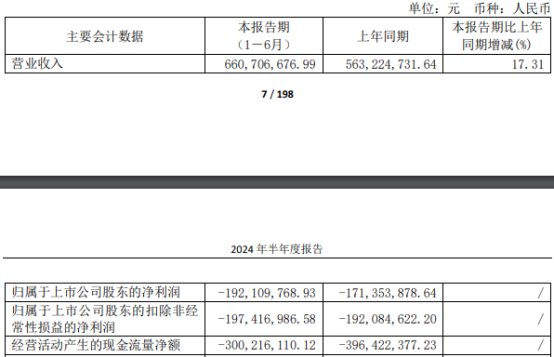

中国经济网北京8月26日讯亚信安全(688225.SH)上周五(8月23日)晚间披露的2024年半年度报告显示,公司上半年实现营业收入6.61亿元,同比增长17.31%;归属于上市公司股东的净利润-1.92亿元,上年同期为-1.71亿元;归属于上市公司股东的扣除非经常性损益的净利润-1.97亿元,上年同期为-1.92亿元;经营活动产生的现金流量净额为-3.00亿元,上年同期为-3.96亿元。

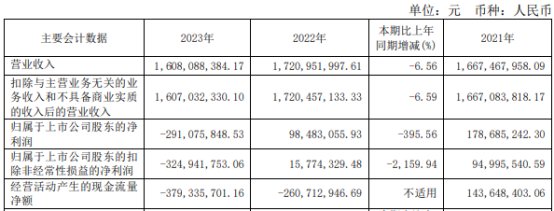

2023年,亚信安全实现营业收入16.08亿元,同比下降6.56%;归属于上市公司股东的净利润-2.91亿元,上年同期为9848.31万元;归属于上市公司股东的扣除非经常性损益的净利润-3.25亿元,上年同期为1577.43万元;经营活动产生的现金流量净额为-3.79亿元,上年同期为-2.61亿元。

亚信安全于2022年2月9日在上交所科创板上市,公开发行的股票4001万股,发行价格为30.51元/股。上市首日,亚信安全创下41.55元的股价高点,此后该股震荡下跌。目前亚信安全处于破发状态。

亚信安全本次募集资金总额12.21亿元,募集资金净额11.23亿元。亚信安全最终募集资金净额比原计划少8505.91万元,公司2022年1月28日披露招股书显示,公司拟募集资金12.08亿元,分别用于云安全运营服务建设项目、智能联动安全产品建设项目、营销网络及服务体系扩建项目、5G云网安全产品建设项目、零信任架构产品建设项目。

亚信安全的保荐机构(主承销商)为中国国际金融股份有限公司,保荐代表人为江涛、徐石晏。亚信安全本次发行费用总额为9819.92万元,其中,中国国际金融股份有限公司获得保荐、承销费用7324.23万元。

中国国际金融股份有限公司全资子公司中国中金财富证券有限公司获配股票数量1,600,400股,获配金额48,828,204.00元,占本次公开发行股票数量的比例4.00%,本次获得配售股票的限售期限自本次公开发行的股票在上交所上市之日起24个月。