渤小海伴您读研报之威腾电气

1.公司概况

1.1光伏、储能、电力设备三轮驱动,产品矩阵趋于完善

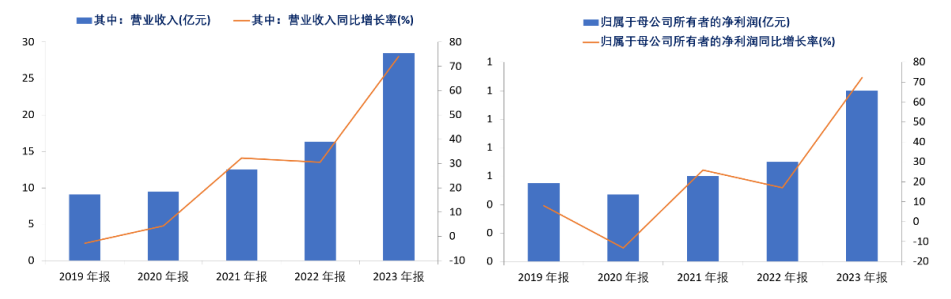

威腾电气集团股份有限公司成立于2004年。公司全面聚焦“配电设备、光伏新材、储能系统”三大业务,以智能制造发展为导向,立足行业前沿,深挖国内市场需求,积极拓展海外市场,加强产业协同,实现公司高质量发展。公司上市前以高低压母线业务为主,上市后开始着力于光伏、储能产品的发展,根据2023年年报,公司光伏材料业务收入占比超过39%,基本与母线业务持平,储能收入占比达到12.32%。

1.2Q1业绩超预期,三大板块协同发展

24Q1公司实现收入7.95亿元,同比+84.68%;归母净利3529.06万元,同比+165.64%。配电设备业务方面,进入24年后公司成套设备与变压器业务开始放量,24Q1该业务收入规模已超24年全年。截至24Q1,公司用于TOPCon电池技术的SMBB焊带在产品结构中占比已超过60%,此外公司前瞻性布局了0BB焊带,目前已具备细线化焊带批量生产能力,后续有望进一步增厚公司盈利。

公司收入规模、增速变化

及公司归母净利润及增速变化

资料来源:公司公告

资料来源:公司公告2.配电设备业务概况

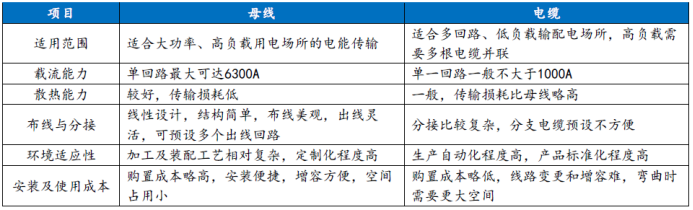

2.1母线为配电环节重要产品,适用于大电流场景

根据国家能源局的统计数据,2023年电网工程的投资完成额达到了5275亿元,同比增长率为5.37%,与2022年相比增速提升了3.54个百分点。在电网资本开支加速增长和配电网智能化改造深入推进的背景下,我国输配电及控制设备制造业预计将迎来更广阔的发展空间。输配电系统是电力系统的关键组成部分,负责将电能从发电站传输到最终用户。在电能传输和分配过程中,母线和电缆是主要的产品。目前,在需要大电流传输或节省空间的应用场景中,母线产品已经逐步取代了电缆。

母线与电缆对比

资料来源:公司招股说明书

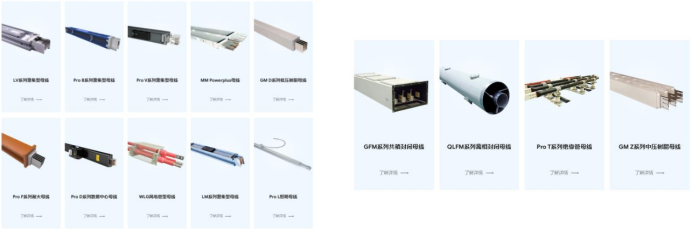

资料来源:公司招股说明书公司的产品性能与国际一流厂商相媲美。在母线业务领域,公司的主要竞争对手包括西门子、施耐德等跨国公司。公司的LV系列产品以及为ABB代工的WavePro-II系列产品是公司的主要低压母线产品。与施耐德、西门子等国际知名品牌及其在中国的合资企业生产的类似型号母线产品相比,在400-6300A的额定电流范围内,公司的产品性能基本相当,甚至在某些额定电流范围内更优;此外,LV系列低压密集型母线的IP防护等级更高。

公司低压及高压母线系列产品

资料来源:公司官网

资料来源:公司官网公司的品牌影响力较大,产品已被应用于多个大型项目中。公司母线产品凭借其优越的性能、可靠的质量、强大的定制化能力以及完善的服务赢得了客户的认可。公司已成为国家电网、中国移动、华为、ABB、通用电气、阿里巴巴、隆基乐叶、上汽大众等大型企业的供应商。公司生产的母线产品已被用于国家体育场(鸟巢)、港珠澳大桥、北京大兴国际机场、上海世博园、广州亚运会场馆等多项国家重点工程。

2.2变压器和成套设备有望为公司带来新的增长点

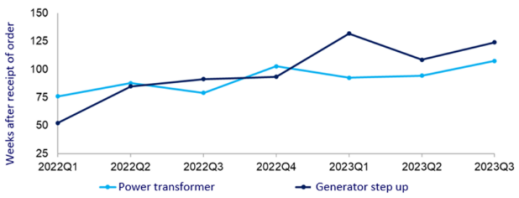

海外需求旺盛导致供需失衡,变压器未来可期。从需求端来看,在追求净零排放目标的过程中,全球需要快速扩大电力基础设施以支持能源的快速转型,因此变压器的中长期需求预计将保持较好的增长速度。在供给方面,随着全球电力变压器装机量的持续老化以及新能源装机比例的提升,大多数公用事业公司都在积极更换或新增变压器。过去两年,变压器的交付周期持续增加,从2021年的平均115周增加到2023年的平均130周。特别是大型变压器,包括变电站变压器和发电机升压(GSU)变压器,交货时间从80周到210周不等。

电力变压器和升压变压器交货周期变化趋势

资料来源:Wood Mackenize

资料来源:Wood Mackenize公司变压器、成套设备开始放量。在配电设备领域,公司构建了以母线业务为核心,成套设备和变压器业务为支撑,智能元器件及电力工程总包业务为驱动的“一个核心,双支撑+双驱动”的业务体系。特别是在成套设备和变压器方面,公司在2024年第一季度迎来了成套设备和变压器产品的规模化增长,收入已超过2023年全年。凭借多年的配电设备业务深耕,公司拥有成熟的技术和生产经验,并与西屋、ABB等海外品牌有着多年的合作,在电力设备出海加速的大背景下,公司有望利用技术和渠道优势,进一步提升变压器和成套设备的市场份额。

3.储能业务概况

3.1国内大储经济性提升,工商储崭露头角

2023年,储能项目的招投标规模大幅增加,预计2024年将保持较高的市场热度。根据储能与电力设备公众号的不完全统计,2023年已完成招投标的储能项目达到468个,规模为39GW/113GWh,远高于2022年全年的204个项目(规模14GW/39GWh)。2024年1-4月,已完成222项储能采招工作,总规模为15.27GW/41.65GWh,同比分别增长了140%和130%,持续保持高速增长态势,预计全年国内储能招投标规模将维持较高的市场热度。

随着浙江、江苏、广东等地工商业储能政策的陆续出台,以及多地峰谷电价差的扩大,加上部分地区政府对新建储能项目的补贴,工商业储能的经济性逐步显现。同时,在能耗双控和限电的背景下,企业对能源稳定性和独立性的要求不断提高,工商业储能逐渐被终端客户认知和接受,工商业企业的配储意愿不断提升。根据GGII的调研数据显示,2023年工商业储能系统的出货量达到7GWh,同比增长240%,预计2024年工商业储能市场将呈现高速增长的发展态势。

3.2公司大储出货亮眼,工商储未来可期

公司储能产品线丰富,已基本实现全产业链的自制能力。凭借多年在高低压母线、中低压成套设备等配电设备生产研发的经验,公司在输配电及控制相关技术与新型储能系统方面具有一定的相通性。公司将配电产品开发过程中形成的多项技术应用于储能系统,在全产业链打造方面,公司正在逐步拓展储能变流器(PCS)、电池管理系统(BMS)等储能系统关键部件的生产能力。除了电芯、网源侧储能系统所需的大功率PCS、消防设备、电线电缆仍采用外购方式外,其他部件均可实现自产,从而建立从部件生产到系统集成的全产业链覆盖,打造全产业链布局的成本、质量和交付优势。

公司储能主要产品

资料来源:公司公告

资料来源:公司公告2023年,公司的直流侧储能系统出货量表现突出。根据储能领跑者联盟的统计,2023年,在中国企业国内/全球直流侧储能系统解决方案提供商中,威腾电气的出货量分别位列第五和第七位。2023年是公司储能业务从0到1的第一年,其突出的出货量表现体现了公司强大的生产、制造和销售能力。

4.光伏焊带业务概况

4.1焊带是光伏组件的重要组成部分,行业集中度有望提高

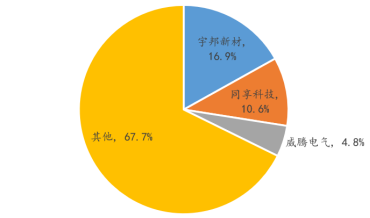

光伏焊带行业的竞争格局目前较为分散,未来有提升的空间。焊带行业主要以民营企业为主,市场化程度较高,市占率前三的企业为宇邦新材、同享科技、威腾电气,龙头市占率占比不高,竞争格局较为分散。在光伏行业盈利整体下行的背景下,规模较小、成本控制能力较弱的光伏焊带企业生存压力日益增大,预计小规模技术落后企业将逐步退出市场。未来,具备规模化生产能力、拥有先进技术研发实力的光伏焊带企业将不断提升市场份额,光伏焊带行业的集中度将进一步提升。

2022年焊带环节市占率

资料来源:华经产业研究院

资料来源:华经产业研究院0BB技术有望助力电池组件进一步降低成本并提高效率,焊带环节有望从中受益。0BB工艺取消了电池主栅银电极,用焊带取而代之,可以直接与细栅互联以汇集细栅电流,有望带来以下优势:

1)通过更细、更多的焊带减小遮光面积,减少光生载流子传输距离,有效降低串联电阻,提升组件功率;

2)取消主栅后银浆用量降低,有效降低组件成本;

3)增加汇流接触点,减少因隐裂带来的功率衰减。从焊带环节来看,由于0BB所需的焊带更细,工艺精度要求更高,0BB技术的应用将提升焊带厂商的盈利能力。

4.2公司技术实力雄厚,产品受到下游市场的广泛认可

公司技术水平领先,产品布局完备。2023年,公司焊带销售量达到1.27万吨,同比增长106%。公司光伏焊带产品广泛应用于国内外一线光伏组件企业,已形成包括光伏焊带精密加工技术与超声波表面处理控制技术、SMBB焊带(超细焊带)加工技术、半圆异形焊带加工关键技术等多项核心及关键技术,并持续对现有焊带产品进行迭代升级,不断丰富产品矩阵。目前产品包括SMBB焊带、0BB焊带、低温焊带、MBB焊带、常规汇流带、黑色焊带等。截至2024年第一季度,公司用于TOPCon电池技术的SMBB焊带在产品结构中的占比已超过60%;此外,公司研发的低温焊带可应用于SmartWire0BB电池技术上,通过层压实现膜与细栅的合金化、将焊带复合膜层压在相邻的电池片表面形成串联,在下游客户端已有应用,后续有望进一步增厚公司盈利。

编发|邢艳

审核|李皓

(转自:渤海证券财富管理)