破发股隆达股份遭伊犁苏新减持 去年上市超募12亿元

中国经济网北京9月7日讯隆达股份(688231.SH)今日收报25.29元,跌幅2.58%,总市值62.43亿元。目前该股股价跌破发行价。

隆达股份昨日晚间披露关于持股5%以上股东减持股份至5%以下的权益变动的提示性公告。

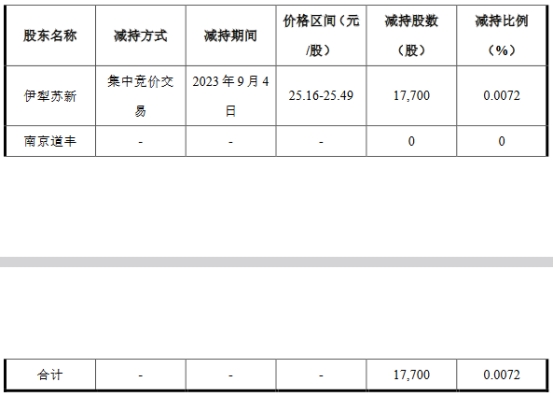

隆达股份股东伊犁苏新投资基金合伙企业(有限合伙)(以下简称“伊犁苏新”)于2023年9月4日通过上交所集中竞价交易系统减持其持有的公司股份17,700股,价格区间25.16元/股至25.49元/股。

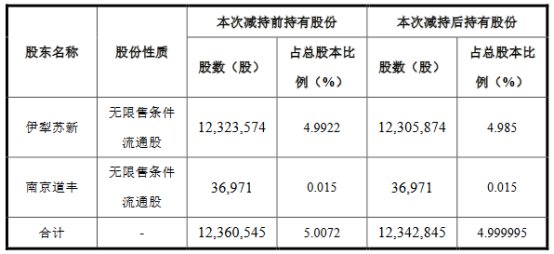

本次减持后,伊犁苏新及其一致行动人南京道丰投资管理中心(普通合伙)(以下简称“南京道丰”)合计持有隆达股份12,342,845股,持股比例由原5.0072%降至4.999995%。

公告显示,伊犁苏新计划通过集中竞价方式减持不超过2,461,187股,南京道丰计划通过集中竞价方式减持不超过7,384股。截至《江苏隆达超合金股份有限公司简式权益变动报告书》出具日,伊犁苏新已通过集中竞价方式减持17,700股,南京道丰已通集中竞价方式减持0股,上述减持计划将于2023年11月27日时间届满。

隆达股份于2022年7月22日在上交所科创板上市,发行价格为39.08元,该股开盘破发报35.00元,跌幅10.44%。截至收盘,隆达股份报37.37元,跌幅4.38%。

隆达股份上市公开发行股票6,171.4286万股,占发行后公司总股本的25%。隆达股份上市发行的联合保荐机构(主承销商)为国信证券股份有限公司、华英证券有限责任公司,保荐代表人为马军、唐慧敏、苏锦华、金城。

隆达股份上市发行募集资金总额241,179.43万元,募集资金净额为220,127.16万元。隆达股份最终募集资金净额比原计划多120,127.16万元。2022年7月15日,隆达股份发布的招股书显示,公司拟募集资金100,000.00万元,分别用于新增年产1万吨航空级高温合金的技术改造项目、新建研发中心项目、补充流动资金。

隆达股份上市公开发行新股的发行费用总额为21052.28万元,其中,国信证券、华英证券获得承销和保荐费用19,335.63万元。