新锐股份 | 2024年中报点评:业绩符合预期,硬质合金工具&制品业务稳健增长

2024H1公司营收8.84亿元(同比+13.59%),归母净利润0.98亿元(同比+14.84%),扣非归母净利润0.83亿元(同比+14.48%),2024H1公司营收增长较快主要系公司国内切削工具合金、凿岩工具合金等硬质合金产品及硬质合金切削工具的增长,同时配套产品、凿岩装备产品收入也略有增长。

单季度来看,公司Q2单季度实现营收4.90亿元,同比+20.57%,归母净利润0.55亿元,同比+16.64%,扣非归母净利润0.44亿元,同比+7.79%。

分产品来看,2024H1硬质合金工具营收3.70亿元(同比+17.35%),其中硬质合金切削工具及硬质合金凿岩工具营业收入分别为0.96亿元、2.75亿元;硬质合金营收2.59亿元(同比+12.91%);配套产品营收1.34亿元(同比+7.39%);石油仪器仪表营收0.72(同比+2.97%)。

2024H1公司销售毛利率32.18%,同比-0.2pct;销售净利率为12.77%,同比-0.4pct,在碳化钨等原材料价格上升的背景下,盈利能力仍保持稳定。分业务毛利率来看,2024H1硬质合金切削工具/硬质合金凿岩工具/硬质合金/配套产品/石油仪器仪表业务销售毛利率分别为35.04%/40.01%/18.97%/34.41%/53.78%。

费用端来看,2024H1公司期间费用率为17.9%,同比+0.47pct,其中销售/管理(含研发)/财务费用率为5.46%/12.01%/0.50%,分别同比+0.24pct/-0.63pct/+0.85pct,公司期间费用率略有提升,主要系销售人员薪酬、现场服务费、研发投入等增加所致。

公司遵循创新驱动的发展战略,持续增加研发投入,2024H1公司研发费用达3503.32万元,同比+3.73%,并新增获授发明专利4项,实用新型专利11项。

2024年公司积极开拓海外市场,但中期发货略受影响,2024H1海外业务收入3.73亿元,同比-0.81%。公司长期看好海外市场前景,并不断加强海外子公司管理,在把握现有客户资源的同时,进一步发掘老客户的价值,参加有国际影响力的展会、利用新媒体平台进行品牌推广和市场营销等措施,推动新产品、新市场发展。

盈利预测与投资评级

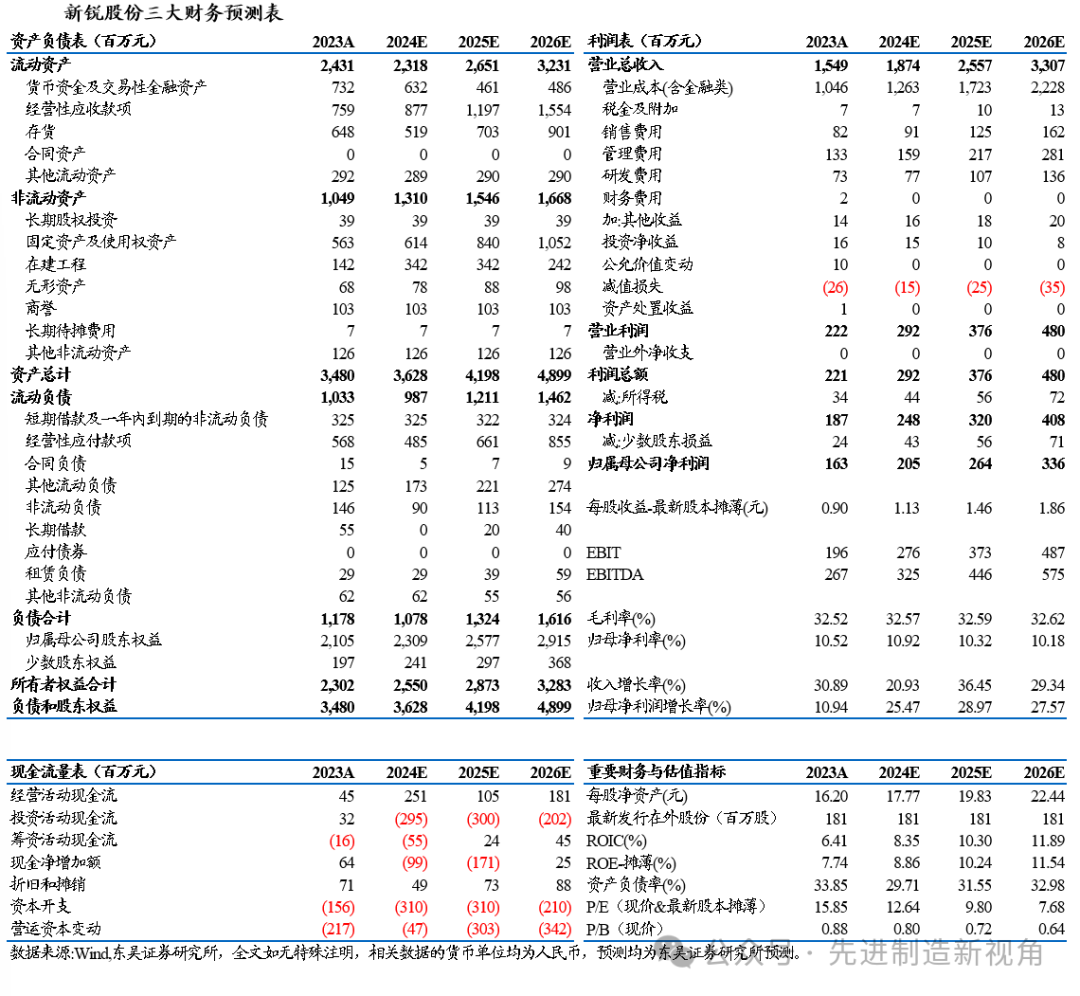

考虑到公司长期成长性,我们维持公司2024-2026年归母净利润预测分别为2.05/2.64/3.36亿元,当前股价对应动态PE分别为13/10/8倍,维持“增持”评级。

风险提示

核心竞争力不足风险、原材料价格波动风险、境外子公司经营管理风险

感谢您支持东吴机械团队

东吴机械研究团队荣誉

2023年 新财富最佳分析师 机械行业 第四名

2023年 Wind金牌分析师 机械行业 第一名

2022年 新财富最佳分析师 机械行业 第三名

2022年 Wind金牌分析师 机械行业 第二名

2021年 新财富最佳分析师 机械行业 第三名

2021年 Wind金牌分析师 机械行业 第一名

2020年新财富最佳分析师 机械行业 第三名

2020年 卖方分析师水晶球奖 机械行业 第五名

2019年 新财富最佳分析师 机械行业 第三名

2017年 新财富最佳分析师 机械行业 第二名

2017年 金牛奖最佳分析师 高端装备行业 第二名

2017年 卖方分析师水晶球奖 机械行业 第五名

2017年 每市组合 机械行业年度超额收益率第一名

2016年 新财富最佳分析师 机械行业第四名

2016年 金牛奖最佳分析师 高端装备行业 第四名