拟以超5倍溢价收购上游厂商股权 卓易信息这笔交易风险着实不少

每经记者 范芊芊每经编辑 董兴生

6月1日,卓易信息(SH688258,股价93.82元,市值81.58亿元)公告称,拟与艾普阳科技(深圳)有限公司(以下简称“艾普阳深圳”)股东签订《股权收购协议书》,以自有资金约2.65亿元收购艾普阳深圳52%股权。

值得注意的是,艾普阳深圳旧产品需求下滑,新产品尚未推广,还面临PowerBuilder源代码许可协议终止或者SAP SE向其他第三方许可的风险。诸多风险之下,卓易信息仍拟以超5倍溢价收购这一标的,且业绩承诺期仅有一个会计年度。

评估增值率为571.99%

卓易信息主要业务是为CPU和计算设备厂商提供服务器、PC、笔记本电脑等计算设备核心固件的开发及固件产品销售,以及为政企客户提供端到端的云产品及云服务。

而标的公司艾普阳深圳主营业务是为企业级数据库应用提供集成化开发工具(IDE)并研发应用于.NET框架快速开发云原生应用程序,产品属于基础软件中的开发支撑软件,用来辅助支持其他软件设计、开发、运行、维护等的软件。

按照卓易信息的说法,此次收购是为了开展集成化开发工具(IDE)产品及相关新业务,标的产品为公司云服务业务的上游。

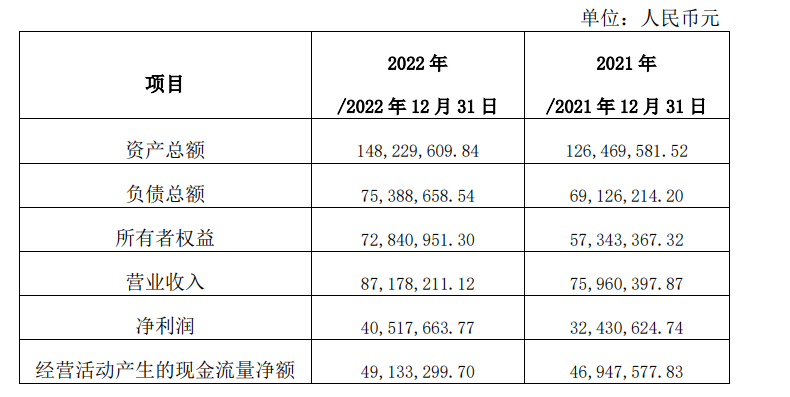

从标的收购价格来看,此次收购,标的评估增值率较高,卓易信息拟以2.65亿元的价格收购标的52%股权。根据资产评估报告,公司采用收益法评估结果作为最终评估结论,以2022年12月31日为基准日,标的股东全部权益价值较账面净资产增值率为571.99%。

图片来源:公告截图

图片来源:公告截图对于溢价收购的原因,卓易信息称,一方面标的公司属于轻资产公司,收益法的评估结论能更好地体现企业整体的成长性和盈利能力;另一方面标的公司是国内较少的专业IDE工具软件开发商之一,该专有性质使得公司PowerBuilder产品没有直接替代品,更换到不同的产品需要巨大的成本和风险来重写系统,因此客户群体稳定,预期可持续产生稳定收入。

从标的近两年的业绩表现来看,确实保持稳定增长。2021年、2022年,标的公司营业收入分别为7596.04万元、8717.82万元,归母净利润为3243.06万元、4051.77万元。

图片来源:公告截图

图片来源:公告截图标的存在旧产品需求下滑、新产品尚未市场推广等风险

不过,卓易信息也在公告中提示了关于标的公司的不少风险,这些风险都可能影响标的公司未来的业绩表现。

首先,收购完成后,标的公司将成为卓易信息的控股子公司。卓易信息称,由于公司与艾普阳深圳在企业文化、管理制度等方面存在一定的差异,能否与公司现有业务和资源实现有效协同、能否达到整合后的预期效果存在一定不确定性,客观上存在业务整合及协同效应不达预期的风险。

其次是标的公司存在旧产品市场需求下滑、新产品尚未进行市场推广的情况,这意味着未来标的公司业绩存在较大的不确定性。

目前,艾普阳深圳主要收入来源为PowerBuilder系列产品。卓易信息称,这一产品市场需求小,尽管标的公司持续对版本进行更新,解决核心痛点等,但仍面临产品老化、市场需求下滑的风险。与此同时,标的公司研发了针对EF Core(Entity Framework Core)的WebAPI开发的低代码开发工具,虽然低代码开发技术已经获得市场认可,但标的公司新产品尚未推广使用,面临市场拓展不及预期、无法商业化的风险。

此外,标的公司还存在取得的PowerBuilder源代码许可协议终止或者SAP SE向其他第三方许可的风险。由于标的公司是基于PowerBuilder开发的独立自主的软件技术,因此如果许可协议终止,将导致标的公司的核心产品营收面临重大影响。

诸多风险之下,卓易信息也与标的公司股东签署了业绩承诺协议。业绩承诺期间为一个会计年度,即本次交易完成的当年度,即2023年度。如本次交易于2023年12月31日之后完成,则业绩承诺期间随之顺延,业绩承诺净现金流应不低于4500万元。

封面图片来源:每经记者 刘国梅 摄(资料图)