破发股创耀科技股东屡减持 IPO超募8.9亿海通证券保荐

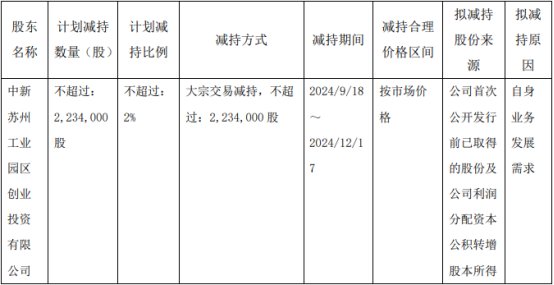

中国经济网北京8月26日讯创耀科技(688259.SH)8月23日晚间发布持股5%以上股东减持股份计划公告。中新苏州工业园区创业投资有限公司(以下简称“中新创投”)因自身业务发展需求,计划通过大宗交易减持不超过公司股份2,234,000股,比例不超过公司总股本的2%,自公告披露之日起15个交易日后的3个月内进行。若此期间公司发生派发红利、送红股、转增股本、配股等除权除息事项的,对上述减持股份数量进行相应调整。

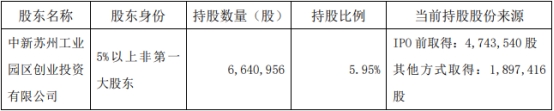

截至公告披露之日,中新创投持有公司股份6,640,956股,占创耀科技总股本的5.95%,其中4,743,540股来源于创耀科技首次公开发行前持有的股份,已于2023年1月12日解除限售并上市流通;1,897,416为创耀科技2023年度利润分配资本公积转增股本所得。

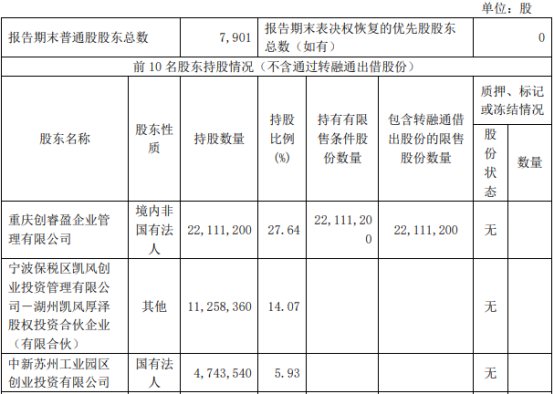

截至2024年3月31日,中新创投为创耀科技的第三大股东。

此前,创耀科技于2024年6月27日晚间发布的股东减持股份计划公告显示,股东湖州凯风厚泽股权投资合伙企业(有限合伙)(以下简称“凯风厚泽”)因自身业务发展需求,计划通过集中竞价或大宗交易合计减持不超过公司股份1,600,000股,占公司总股本的2%。

其中,以集中竞价方式减持的数量不超过1,600,000股,比例不超过公司总股本的2%,且任意连续30日内减持的数量不超过800,000股(比例不超过公司总股本的1%);以大宗交易减持的数量不超过1,600,000股,比例不超过公司总股本的2%。若此期间公司发生派发红利、送红股、转增股本、配股等除权除息事项的,对上述减持股份数量进行相应调整。

创耀科技于2022年1月12日在上交所科创板上市,发行价66.60元/股,公开发行股票数量为2000.00万股,占发行后股本总数的25.00%,保荐人(主承销商)为海通证券股份有限公司,保荐代表人为杜娟、章熙康。目前该股股价处于破发状态。

创耀科技首次公开发行股票募集资金总额为13.32亿元,扣除发行费用后,募集资金净额为12.20亿元。该公司最终募集资金净额比原计划多8.85亿元。创耀科技于2022年1月7日披露的招股说明书显示,该公司拟募集资金3.35亿元,拟分别用于电力物联网芯片的研发及系统应用项目、接入SV传输芯片、转发芯片的研发及系统应用项目、研发中心建设项目。

创耀科技首次公开发行股票的发行费用总额为1.12亿元,海通证券股份有限公司获得保荐及承销费用8800.00万元。

2023年年度权益分派实施公告显示,公司2023年年度权益分派方案为:以方案实施前公司总股本80,000,000股扣减股权登记日公司回购专用证券账户中的750,000股,即79,250,000股为基数进行分配利润及转增股本,每股派发现金红利0.26元(含税),合计派发现金红利总额为人民币20,605,000元(含税)。每股转增0.4股,合计转增31,700,000股,转增后,公司总股本增加至111,700,000股(转增股本数量及转增后公司总股本数量以中国结算上海分公司最终登记结果为准)。本次权益分派股权登记日为2024年8月12日,除权除息日为2024年8月13日。