凯立新材终止不超8.4亿元定增

中国经济网北京5月13日讯凯立新材(688269.SH)5月10日晚间发布了关于终止2023年度向特定对象发行A股股票及撤回申请文件的公告。

公告显示,公司于2024年5月10日召开第三届董事会第十六次会议和第三届监事会第十五次会议,审议通过了《关于终止2023年度向特定对象发行A股股票及撤回申请文件的议案》,同意公司终止2023年度向特定对象发行A股股票并向上交所申请撤回本次发行相关申请文件。

关于终止的原因,凯立新材表示,自公司披露向特定对象发行A股股票预案以来,公司董事会、管理层与中介机构等一直积极推进本次向特定对象发行股票事项的各项工作,现综合考虑公司自身实际情况、战略发展安排及融资环境等各方面因素,经与中介机构等相关各方充分沟通和审慎分析,公司决定终止本次向特定对象发行A股股票事项,并向上交所申请撤回本次发行的申请文件。

凯立新材称,公司目前各项生产经营活动均正常进行,终止向特定对象发行A股股票事项并撤回相关申请文件是经公司管理层、中介机构等相关各方充分沟通、审慎分析作出的决策,不会对公司正常经营与持续稳定发展造成重大不利影响,不存在损害公司及全体股东利益的情形。

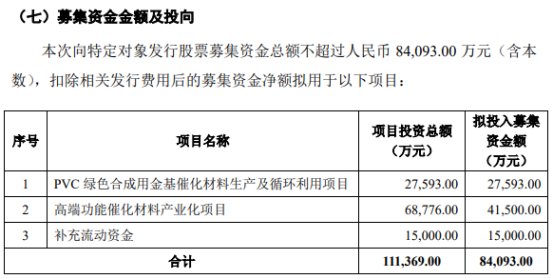

据2024年1月30日发布的2023年度向特定对象发行A股股票预案(二次修订稿),凯立新材原拟向特定对象发行股票募集资金总额不超过人民币84,093.00万元(含本数),扣除相关发行费用后的募集资金净额拟用于以下项目:PVC绿色合成用金基催化材料生产及循环利用项目、高端功能催化材料产业化项目、补充流动资金。

公司原拟向特定对象发行股票的发行对象不超过35名(含35名),为符合中国证监会规定条件的特定对象。发行对象包括证券投资基金管理公司、证券公司、信托公司、财务公司、资产管理公司、保险机构投资者、合格境外机构投资者、其他境内法人投资者、自然人或其他合格投资者。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的2只以上产品认购的,视为一个发行对象;信托公司作为发行对象的,只能以自有资金认购。

公司原拟向特定对象发行股票的数量按照募集资金总额除以发行价格确定,且不超过1,500.00万股(含本数),不超过本次发行前总股本的11.48%。

截至预案公告日,公司控股股东为西北有色金属研究院,实际控制人为陕西省财政厅。公司控股股东西北院持有公司33,600,000股,占总股本比例为25.71%。按照原拟发行上限1,500.00万股测算,原拟发行完成后公司控股股东西北院直接持有公司股份比例为23.06%,仍为公司的控股股东,陕西省财政厅仍为公司的实际控制人。因此,原拟向特定对象发行股票不会导致公司控制权发生变化。

凯立新材于2021年6月9日在上交所科创板上市,公司2021年6月8日披露的《首次公开发行股票科创板上市公告书》显示,公司公开发行的股票数量为2336.00万股,全部为公开发行的新股,发行价格为18.94元/股,募集资金总额为44243.84万元,募集资金净额40058.16万元,保荐机构为中信建投证券股份有限公司,保荐代表人为陈彦斌、郭尧。

凯立新材最终募集资金净额比原计划少24941.84万元。公司此前披露的招股书显示,公司原拟募集资金65000万元,拟分别用于先进催化材料与技术创新中心及产业化建设项目、稀贵金属催化材料生产再利用产业化项目、补充流动资金。

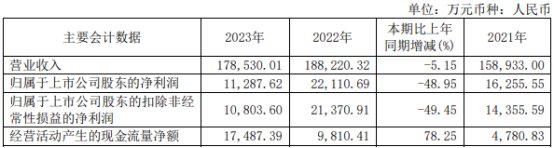

2023年,公司营业收入178,530.01万元,同比减少5.15%;归属于上市公司股东的净利润11,287.62万元,同比减少48.95%;归属于上市公司股东的扣除非经常性损益的净利润10,803.60万元,同比减少49.45%;经营活动产生的现金流量净额17,487.39万元,同比增长78.25%。

公司2023年度拟以实施权益分派股权登记日的总股本为基数,向全体股东每10股派发现金红利5.00元(含税)。截至2023年12月31日,公司总股本130,704,000股,以此计算合计拟派发现金红利6,535.20万元(含税)。本次利润分配不实施包括资本公积金转增股本、送红股在内的其他形式的分配。该预案已经公司第三届董事会第十五次会议审议通过,尚需提交公司股东大会审议。

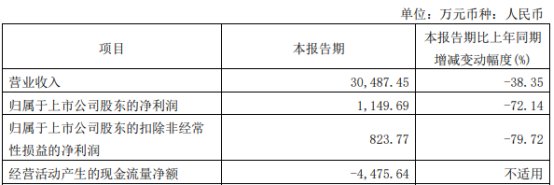

2024年第一季度,公司营业收入30,487.45万元,同比减少38.35%;归属于上市公司股东的净利润1,149.69万元,同比减少72.14%;归属于上市公司股东的扣除非经常性损益的净利润823.77万元,同比减少79.72%;经营活动产生的现金流量净额-4,475.64万元。

(责任编辑:韩艺嘉)