联影医疗上市1 周年:巨量解禁下股价破发,上半年会务费及业务招待费激增

8月22日,联影医疗(688271.SH)迎来上市一周年的痛击。红星资本局注意到,5.39亿股限售股上市流通后,联影医疗股价大幅下挫至破发。当日晚间,公司发布4亿元-8亿元的回购计划,截至8月23日收盘,联影医疗股价仍未止跌。

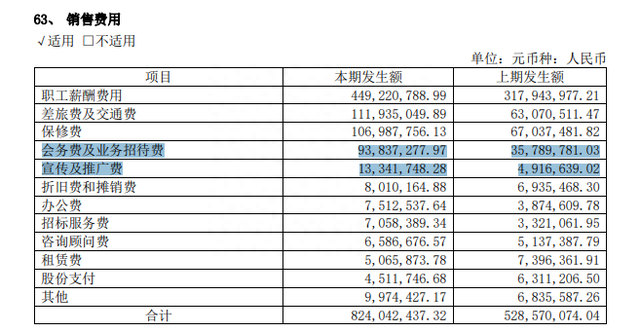

值得一提的是,联影医疗近日发布的2023年半年报显示,公司销售费用约为8.24亿元,同比增长55.9%。销售费用中,会务费及业务招待费、宣传及推广费增长明显,分别同比增长162%和171.4%。

超5亿股限售股解禁

股价破发后紧急“护盘”

联影医疗此次上市流通的5.39亿股限售股,是公司首次公开发行前股东持有的限售股及战略配售限售股,涉及限售股股东数量为75名,占公司股本总数的65.43%。

8月22日,限售股上市流通,联影医疗股价重挫至破发,收跌12.8%,报109元/股。

8月14日,联影医疗曾发布上述5.39亿股限售股即将上市流通的公告,在巨量解禁压力下,全体董监高及核心技术人员当日还作出了未来6个月内不减持公司股票的承诺。

公开资料显示,我国高端医学影像设备市场过去一直被GE医疗、西门子医疗和飞利浦医疗(业界俗称“GPS三巨头”)等外资企业垄断,在高端PET/CT、MR和CT等产品市场,进口品牌曾占据90%以上的市场份额。

联影医疗出现后,高额研发之下逐渐掌握医学影像设备、放疗治疗产品等的核心技术,被行业视为冲破外资垄断的黑马。2022年8月上市后,公司股价攀升,曾一度触及218元/股。不过,此后联影医疗股价便一路下跌腰斩。

除了宣布高管及核心技术人员未来半年不减持,联影医疗在解禁日收盘后发布回购公告“护盘”。

据公告披露,公司将在董事会审议通过此次回购方案之日起12个月内,以不超过140元/股(含)的价格回购,回购资金总额在4亿元-8亿元。

截至8月23日收盘,股价仍未止跌,报105元/股,总市值865.4亿元。事实上,联影医疗股价已连续下跌一周,以8月17日132.68元/股的股价计算,已跌超20%。

截图自东方财富网

截图自东方财富网上半年会务费及业务招待费同比增长162%

不久前,联影医疗刚发布了2023年半年报。其中,销售费用同比大幅增长55.9%,约为8.24亿元。

财报显示,公司上半年经营业绩稳步提升,营收约为52.71亿元,同比增长26.35%;净利润约为9.38亿元,同比增长21.19%。不过,经营性现金流一项为负,约-5.11亿元,去年同期为-7.8亿元。

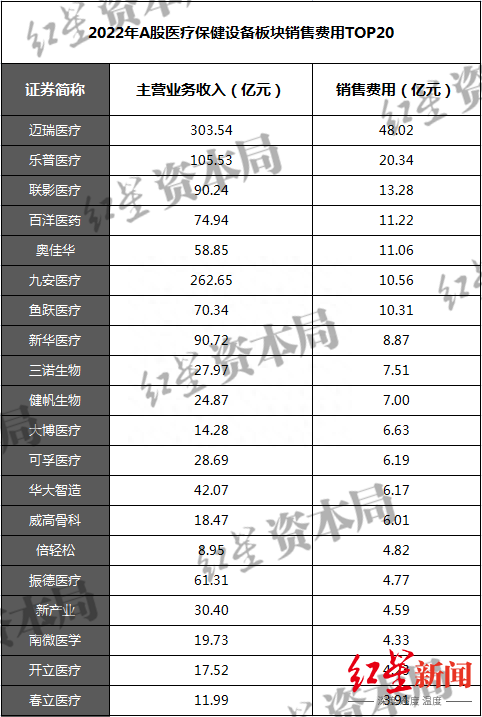

一直以来,联影医疗的销售费用较高。红星资本局此前报道,Wind数据显示,2022年年报中,A股医疗保健设备板块有7家上市公司销售费用超10亿元。其中,联影医疗以13.28亿元居第三。

红星资本局制图

红星资本局制图据招股书,2019年-2022年,联影医疗销售费用分别约为6.94亿元 、7.56亿元、10.29亿元和13.28亿元,占营业收入比例分别为23.30%、13.13%、14.19%和14.37%。

联影医疗称,2019年-2021年,公司参加展会及学术会议场次分别为296场、281场及487场,场均费用在20万左右,随着新产品的陆续推出市场,公司也逐步重视并提高在市场推广方面的投入,以进一步增强公司产品的市场知名度与接受度,参加销售会议场次也有所增加。

到了2023年,联影医疗的销售费用持续增加,上半年较去年同期的约5.29亿元增长至约8.24亿元。

其中,会务费及业务招待费、宣传及推广费增长明显。2022年上半年,上述两项费用分别为3578.98万元和491.67万元;2023年上半年,分别增长至9383.72万元和1334.17万元,分别同比增长162%和171.4%。

截图自2023年半年报

截图自2023年半年报红星新闻记者 邓凌瑶

编辑 杨程