走进天智航:手术机器人第一股,商业模式探索破题之路

在新一代骨科手术机器人领域,部分国内产品技术水平已位居世界前列。

天智航(688277.SH)成立于2005年,是国内第一家获得医疗机器人注册许可证的企业,并于2020年在科创板IPO。2023年7月,天智航膝关节置换手术导航定位系统通过国家药品监督管理局(NMPA)创新产品注册申请,获批第三类医疗器械注册证,成为全球首家拥有全面覆盖脊柱、创伤、关节三大骨科术式机器人产品的公司。

2023年上半年,由于骨科手术机器人及配套设备、耗材销量增长,公司实现营业收入8191.62万元,同比增长34.41%。

作为一款高智力附加值产品,销量的快速增长是摊低成本,提升产品竞争力的重要途径。天智航总经理徐进对第一财经表示,“我们正在通过多种途径推动产品铺开,一些新的商业模式可能会对产品快速上量有所帮助。”

多方合力,骨科机器人市场快速崛起

手术机器人的发展最早可以追溯到上世纪八、九十年代。1992年,第一台正式产品化的手术机器人ROBODOC问世并应用于临床手术。到2010年前后,随着大型医疗器械公司加速布局,手术机器人产业化持续加速,各国陆续进入手术机器人时代。

按照产品类别,手术机器人目前可分为腔镜手术机器人、骨科手术机器人、泛血管手术机器人、经自然腔道手术机器人、经皮穿刺手术机器人5大类。其中,骨科手术机器人的研发与产业化始于上世纪九十年代,是医疗机器人技术较早实现应用的领域之一。

截至目前,骨科手术机器人应用领域已覆盖了髋关节、膝关节置换、脊柱疾病及创伤骨科等领域,并在全球范围内形成了以美敦力、史赛克等大型医疗器械公司占据主要份额的市场格局。

中国在骨科手术机器人领域的研发起步时间较晚,但随着近年来国家对高端医疗器械领域多次出台强力支持政策,国内骨科机器人产业迅速崛起。目前,中国已成为全球为数不多实现产业化的骨科手术机器人公司聚集地之一,在新一代骨科手术机器人领域,部分国内产品技术水平已位居世界前列。

近年来国内需求快速升温,我国骨科手术机器人市场实现了较快增长。根据灼识咨询数据,2021年中国骨科手术机器人市场约2.06亿元,2016至2021年复合增速为64.90%,预计2026年将达42.05亿元,2021年至2026年复合增速达82.8%。

对此徐进表示,一方面是国内骨科疾病患者对于获得个性化、精准化治疗的渴望越来越高,倒逼医生选择更先进的手段去完成治疗;同时,手术机器人技术经过近20年的持续发展,从纯粹原理到技术再到商品化过程中的一系列问题被解决,目前的手术机器人在安全性和有效性上,已经可以满足医生对于高精准度、高度微创的现代化手术手段的追求。“在资本的热捧,以及大型医疗器械公司的全力推动下,几方因素合力造成了近两三年骨科手术机器人市场的火爆。”

未来随着主要瓶颈被突破,骨科手术机器人行业可能会迎来加速增长,徐进预计,行业可能会维持5-8年甚至10年的良性增长周期。“不同于其他科室,整个骨科几乎所有的适应症都适合用手术机器人来执行,未来这个科室可能整体跨入围绕手术机器人、智能骨科进行操作的时代。”

脊柱/创伤手术机器人第一股

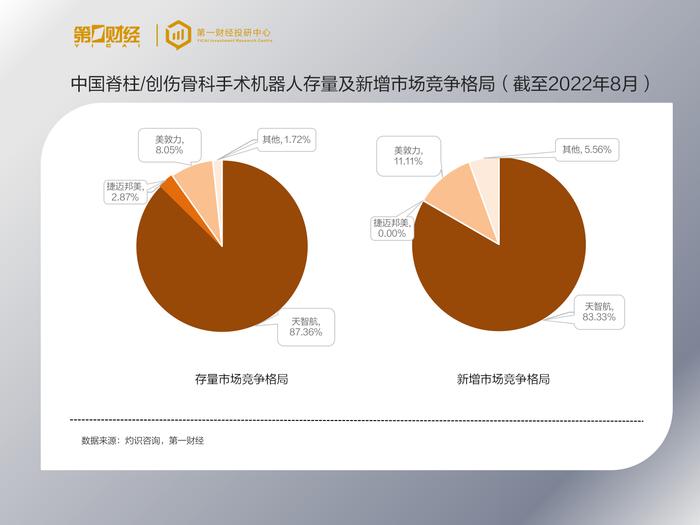

目前我国骨科手术机器人市场集中度依然较高,其中,在脊柱/创伤骨科领域,天智航、美敦力以及捷迈邦美占据了国内绝大部分市场份额。根据灼识咨询数据,2022年上述三家公司脊柱/创伤手术机器人市场份额占据国内市场的98.28%,其中天智航占比约为87.36%。

“天智航在骨科机器人领域的研发是相对较早的,在商业化、产品化程度以及手术量的积累都处于相对靠前的位置。”徐进介绍称,作为目前国内唯一一个能够对骨科创伤、脊柱、关节置换等几个主要领域实现覆盖的全骨科平台型企业,天智航的产品在同时代的设备中,无论是性能指标还是覆盖适应证宽广度,都处于全球领先水平。

他同时也表示,国内骨科手术机器人企业仍普遍处于发展早期,“国外手术机器人通常都是大型医疗器械公司旗下的产品,无论是史赛克还是美敦力都在骨科设备领域拥有四五十年以上的发展历史,他们在对临床需求的理解、解决方案的完整性以及客户资源的丰富程度方面都更具有优势,这些仍是国内企业需要学习和追赶的。”

商业模式探索破题,手术量将与收入挂钩

2023年上半年,受益于设备产销量的同步增长,公司营业收入同比增长超过30%。同时,为促进产品销售,公司市场拓展力度也在持续加大,销售费用达到6331.30万元。

徐进表示,作为新兴产品,价格高昂目前依然是骨科手术机器人面临的重要发展瓶颈,“骨科手术机器人是具有高智力附加值的产品,必须通过销量大幅增长来逐步摊销研发费用、销售费用等,最终实现生产成本的下降。”

为推动产品的快速铺开,公司在商业模式上也在积极寻求新突破,“从去年开始,我们尝试在一些医院以购买服务的方式,提供零价格装机,相信这一模式会对产品快速上量有所帮助。”

新模式目前已推动了多台骨科手术机器人的装机,并且手术数量增速明显加快。2023年上半年,公司骨科机器人开展手术数量超过1万例,同比增长超过70%,达到2022年全年手术量的80%以上。

购买服务这一业务模式下,公司收入结构将不再是单一的一次性设备销售收入,机器人手术量的增长将直接与公司收入以及净利润形成正相关关系。徐进预计,今明两年内,购买服务这一模式带来的业务收入占比有望逐渐提升。