圣湘生物2023净利深降 上市见顶超募13亿西部证券保荐

中国经济网北京5月8日讯圣湘生物(688289.SH)4月27日披露2023年年度报告和2024年第一季度报告。

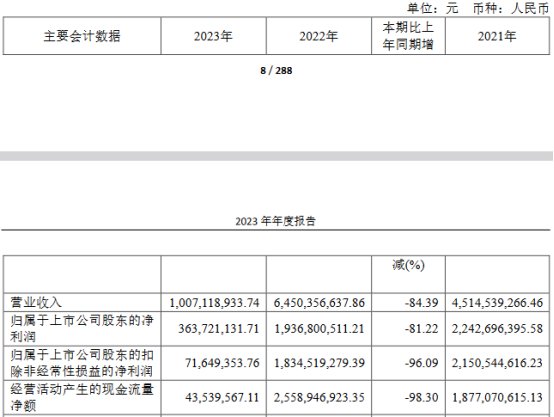

去年,公司营业收入10.07亿元,同比下降84.39%;归母净利润3.64亿元,同比下降81.22%;扣非净利润7164.94万元,同比下降96.09%;经营活动产生的现金流量净额为4353.96万元,同比下降98.30%。

经公司董事会审议通过的2023年年度利润分配预案如下:公司拟以实施权益分派的股权登记日登记的公司总股本扣减公司回购专用证券账户中股份为基数,向全体股东每10股派发现金红利2.00元(含税),本次不进行公积金转增股本,不送红股。截至报告披露日,公司总股本为588,459,803股,扣除回购专用证券账户中股份数14,937,590股,以此计算合计拟派发现金红利114,704,442.60元(含税)。该预案尚需提交公司2023年年度股东大会审议通过后实施。

2024年第一季度,公司营业收入3.91亿元,同比增长100.31%;归母净利润8102.47万元,同比增长35.01%;扣非净利润7375.57万元,同比增长1962.06%;经营活动产生的现金流量净额为-1.26亿元。

圣湘生物于2020年8月28日在上交所科创板上市,发行数量为4,000万股,无老股转让,发行价格为50.48元/股,保荐机构(主承销商)为西部证券股份有限公司,保荐代表人为李锋、邹扬,联席主承销商为中信证券股份有限公司。

上市首日,圣湘生物盘中创下上市以来最高价155.55元,此后该股股价震荡走低。目前该股处于破发状态。

圣湘生物募集资金总额为201,920.00万元,募集资金净额为186,926.98万元,较原计划多131,268.98万元。圣湘生物2020年8月24日披露的招股书显示,公司拟募集资金55,658.00万元,计划用于精准智能分子诊断系统生产基地项目、研发中心升级建设项目、营销网络及信息化升级建设项目。

圣湘生物上市发行费用为1.50亿元,其中西部证券和中信证券获得保荐及承销费用1.28亿元。

圣湘生物2022年5月26日披露2021年年度权益分派实施公告,根据公司2021年年度股东大会审议通过的《圣湘生物科技股份有限公司关于2021年度利润分配及资本公积转增股本方案的议案》,公司拟以实施权益分派的股权登记日登记的公司总股本扣减公司回购专用证券账户中股份为基数,向全体股东每10股派发现金红利3.75元(含税),同时以资本公积向全体股东每10股转增4.8股。