破发股奥浦迈第二大股东拟减持 2022年上市超募10亿

中国经济网北京6月11日讯奥浦迈(688293.SH)近日披露公告,公司于2024年6月7日收到持股5%以上股东北京磐茂投资管理有限公司-磐信(上海)投资中心(有限合伙)(简称“上海磐信”)发来的《关于股东减持计划告知函》。

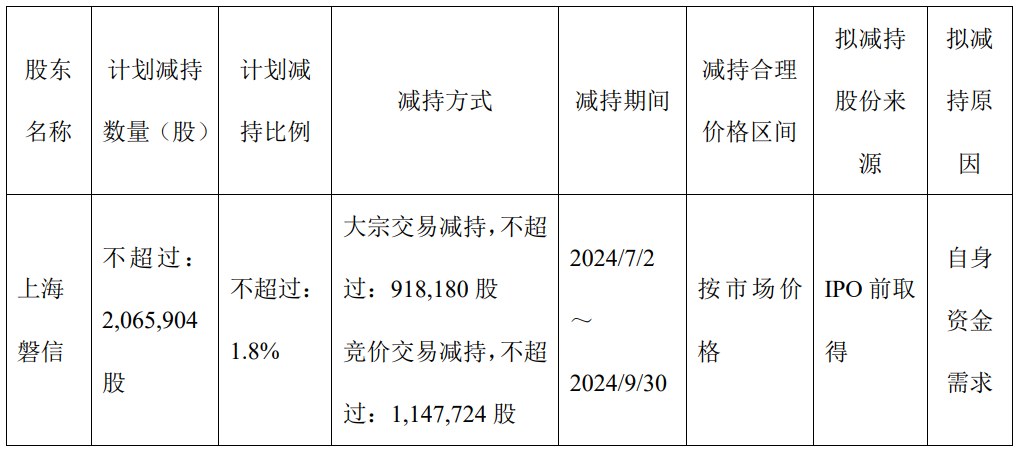

因股东自身资金需求,上海磐信计划自2024年7月2日起至2024年9月30日期间,通过大宗交易和集中竞价交易的方式合计减持公司股份不超过2,065,904股,合计减持比例占公司总股本的比例不超过1.8%。

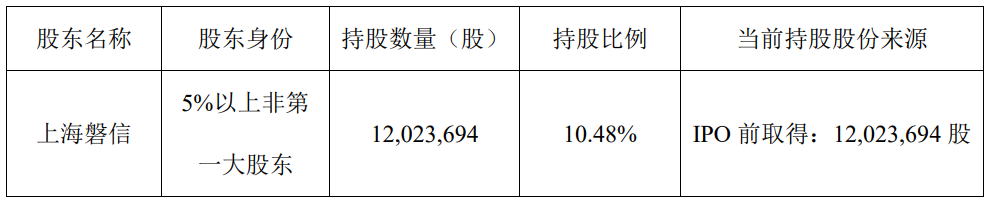

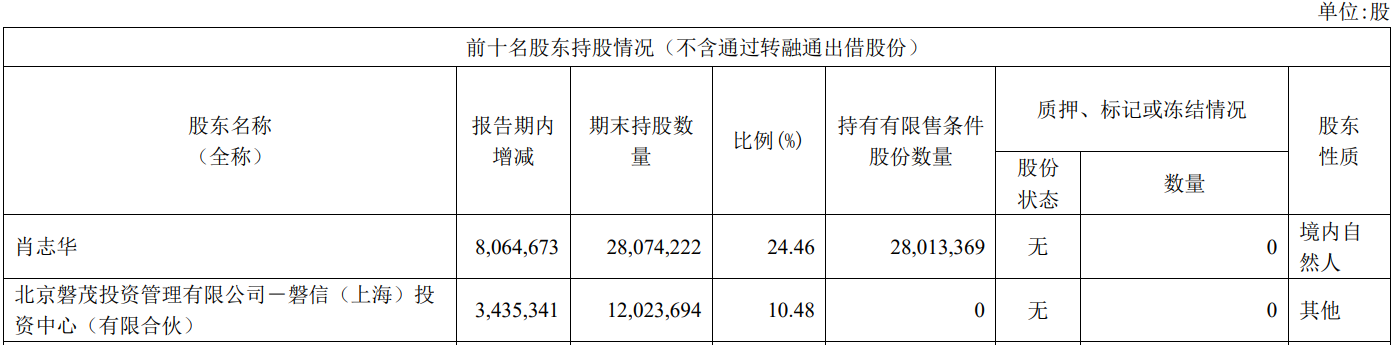

截至公告披露日,上海磐信持有奥浦迈股份12,023,694股,持股比例10.48%。前述股份来源于公司首次公开发行前持有的股份数量,且已分别于2023年9月4日、2023年12月25日全部解除限售并上市流通。

公告披露,本次减持计划系股东上海磐信根据自身需求进行的减持,在减持计划实施期间,上述股东将根据市场情况决定是否实施及如何实施本次股份减持计划,本次减持的数量,时间和价格存在不确定性。奥浦迈2023年年报显示,上海磐信系公司第二大股东。

2022年9月2日,奥浦迈在上交所科创板上市,公开发行新股2049.51万股,发行价格为80.20元/股。奥浦迈发行的保荐机构(主承销商)是海通证券,保荐代表人是靳宇辰、王冰。目前该股处于破发状态。

奥浦迈募集资金总额为164,370.56万元,扣除发行费用后,募集资金净额为151,094.48万元。奥浦迈实际募资净额比原拟募资多100,827.94万元,公司2022年8月30日披露的招股书显示,公司原拟募资50,266.54万元,拟分别用于“奥浦迈CDMO生物药商业化生产平台”“奥浦迈细胞培养研发中心项目”“补充流动资金”。

奥浦迈发行费用总额为13,276.08万元,其中海通证券获得保荐及承销费用11,505.94万元。保荐机构(主承销商)按照相关规定参与发行的战略配售,跟投主体为海通创新证券投资有限公司。海通创新证券投资有限公司获配股数为74.8129万股,获配股数占发行数量的比例为3.65%。海通创新证券投资有限公司跟投获配股票限售期限为自公司首次公开发行并上市之日起24个月。

2023年5月6日,奥浦迈公告分红方案,每10股派息(税前)6元并转增4股,除权除息日为2023年5月12日。