中无人机:四季度业绩靓丽,盈利水平回落,合同负债大幅下降|科创板研究

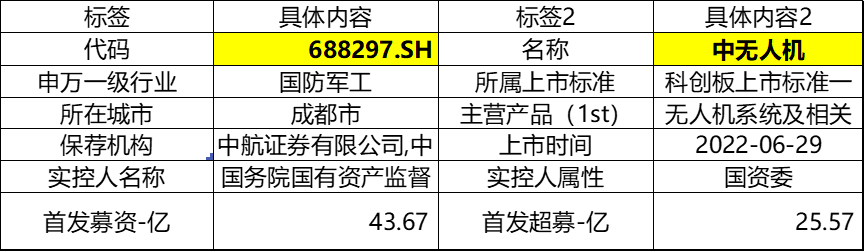

一、基本信息:

数据来源:Wind,科创板研究中心,星矿数据

数据来源:Wind,科创板研究中心,星矿数据根据wind信息,公司位于四川省成都市,专注于大型固定翼长航时无人机系统成体系、多场景、全寿命的整体解决方案提供商。是国内大型固定翼长航时无人机系统的领军企业,公司无人机系统产品包括翼龙-1、翼龙-1D、翼龙-2等翼龙系列无人机系统。

数据来源:Wind,科创板研究中心,星矿数据

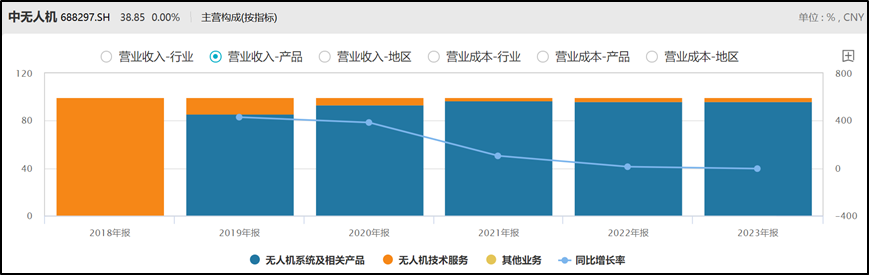

数据来源:Wind,科创板研究中心,星矿数据公司主营收入结构来看,96%以上为无人机产品,剩余是无人机技术服务。

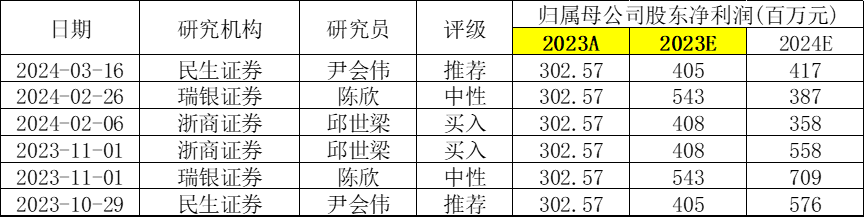

二、业绩是否符合预期?

数据来源:Wind,科创板研究中心,星矿数据

数据来源:Wind,科创板研究中心,星矿数据上表是wind数据终端中,各券商首席对2023年度业绩的预测值与实际值,可见预测值中位数在4.5亿左右,而实际值3.03亿显然低于预测值。但考虑到2月6日公司披露业绩快报时,市场已经有所预期,因此我们进一步看报表。

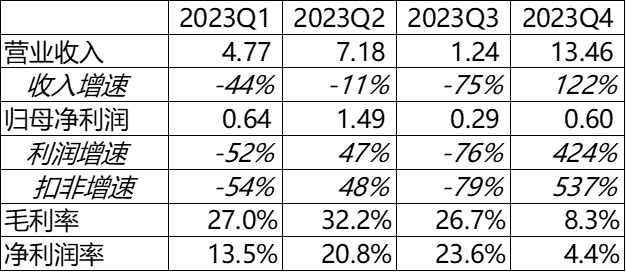

三、季度分拆

数据来源:Wind,科创板研究中心,星矿数据

数据来源:Wind,科创板研究中心,星矿数据上表是季度分拆后的业绩,虽然年度业绩上,收入同比下降3.94%;归母净利润同比下降18.27%;但四季度收入、归母净利润环比同比都有大幅提升,其中收入同比+122%,净利润同比+420%。

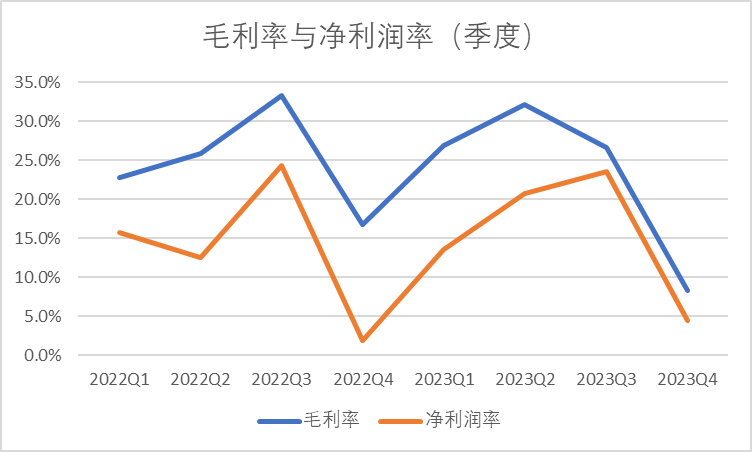

进一步地,可以看到虽然四季度收入、利润同比增速很高,但四季度归母净利润全年占比20%,背后是Q4毛利率与净利润率的大幅下滑。

数据来源:Wind,科创板研究中心,星矿数据

数据来源:Wind,科创板研究中心,星矿数据上图是公司季度盈利水平,包括毛利率与净利润率。可见2022Q4与2023Q4都同样出现了类似的情况。

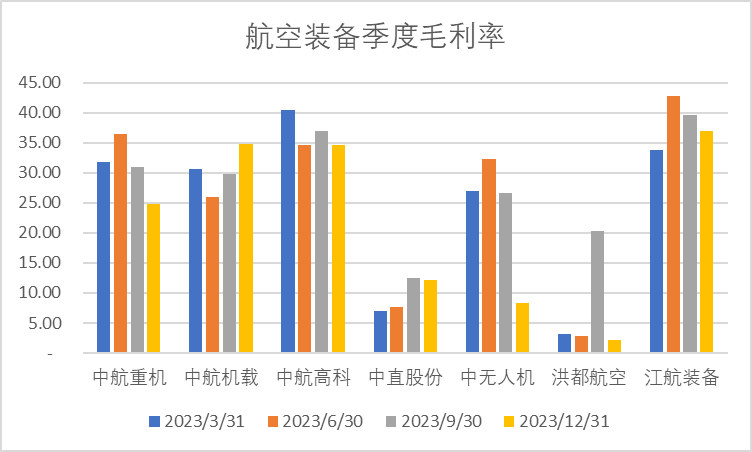

数据来源:Wind,科创板研究中心,星矿数据

数据来源:Wind,科创板研究中心,星矿数据通常同行业公司对比,更能减少行业差异。上图是截止3月17日收盘,已经披露年报数据的申万三级行业航空装备公司,总共7家。其中四季度毛利率下滑最严重的就是中无人机。显然,毛利率变化也并非属于行业周期性原因。考虑到公司产品属于军品,军方采购订单不太可能像商业订单那样频繁调整价格,因此更大概率应该是四季度交付产品结构的差异。

四、现金流

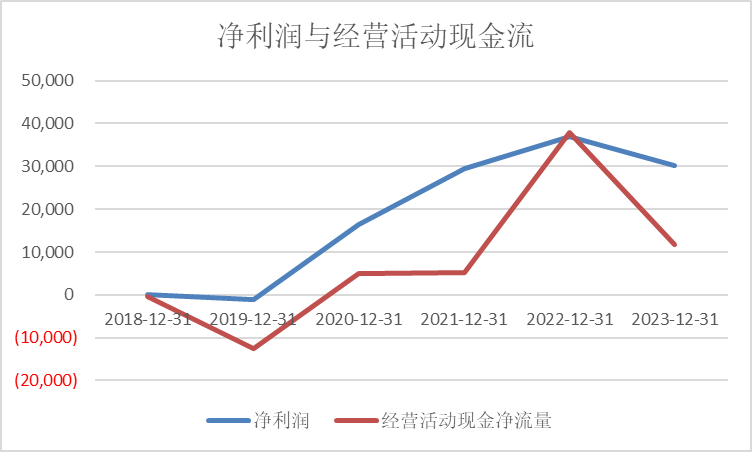

上文提到了年报中的收入、净利润,尤其是对四季度业绩的分拆。这里再看一下现金流:

数据来源:Wind,科创板研究中心,星矿数据

数据来源:Wind,科创板研究中心,星矿数据上图是公司近年来的净利润与经营活动现金流(OCF)对比,可见2023年度经营活动现金流的下降幅度远大于净利润幅度。当然,现金流的上升或下降并不能直接对应公司价值。还需要进一步分析:

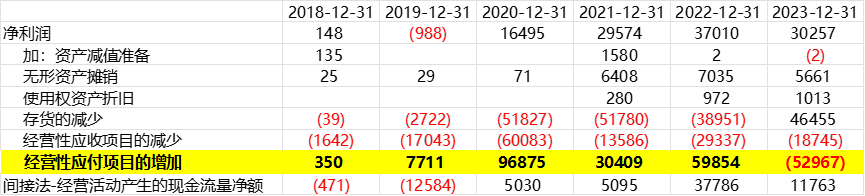

数据来源:Wind,科创板研究中心,星矿数据

数据来源:Wind,科创板研究中心,星矿数据上表是年报中现金流表间接法的计算过程,可见2023年度现金流出现异常下降最主要的原因在于经营性应付项目的减少。此项数字在2018-2022年都为正,而且其幅度与净利润相比都更高。

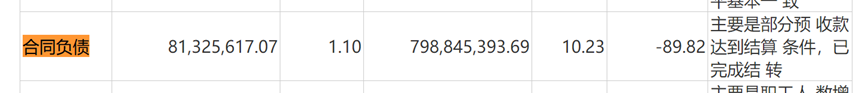

数据来源:公司年报,科创板研究中心

数据来源:公司年报,科创板研究中心上文是截取自公司2023年报,其中合同负债从2022年度7.98亿下降到2023年底的8132万,公司在年报中的解释是部分预收款已经达到结算条件,完成结转。这个表述其实也没有问题,原有的预收款结算了,但并没有新的预收款。

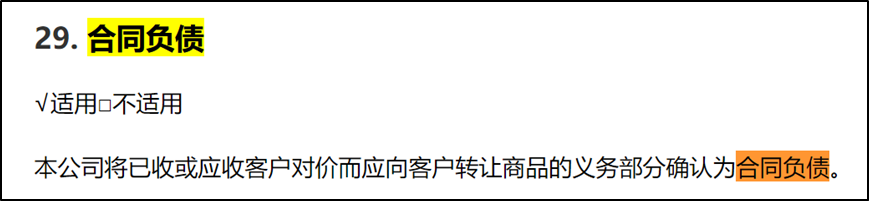

数据来源:公司年报,科创板研究中心

数据来源:公司年报,科创板研究中心考虑到有些投资者对合同负债这一会计科目并不熟悉,上图是截取自公司2023年报,其定义简单来说就是先收到客户对价或款项,但尚未确认收入的部分。

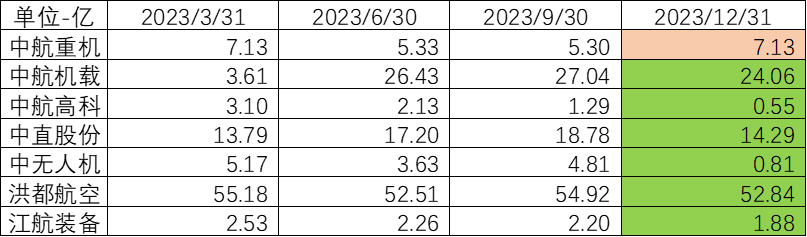

数据来源:Wind,科创板研究中心,星矿数据

数据来源:Wind,科创板研究中心,星矿数据上表是已经披露2023年度报告的7家航空装备公司,可见其中只有中航重机四季度合同负债是上升的,其余6家公司四季度都是下降。因此,可以判断四季度大概率是军工航空装备行业业绩集中确认的周期。但相比Q1的数字,中无人机的下降幅度在7家公司中绝无仅有。

通常而言,预收账款(这里把合同负债一并算入)代表未来将会确认的收入。虽然四季度业绩表现上面,不论是环比还是同比都可圈可点,但2023年度预收账款(包含合同负债)大幅减少,需要投资者进一步跟踪2024年数据。