东海研究 | 科德数控(688305):产能扩建有序推进,新签订单高速增长

证券分析师:

谢建斌,执业证书编号:S0630522020001

联系人:

商俭,邮箱:shangjian@longone.com.cn

// 报告摘要 //

事件:公司2024上半年实现营收2.56亿元,同比增长27.12%;归母净利润达0.48亿元,同比增长1.78%;扣非后净利润3,895.71万元,同比增长24.77%。2024上半年毛利率和净利率分别为43.40%和18.91%;2024年第二季度实现营收1.54亿元,同比增长33.37%,归母净利润0.33亿元,同比增长61.18%。

新签订单势头强劲,积极拓展应用领域。2024上半年公司新签订单同比增长44%,新签订单平均单价222万元/台(不含税),较2023年的190.21万元/台(不含税)单价显著增长。公司坚持以进口替代为核心,深耕航空航天、军工领域的同时,与能源、汽车、机械设备等民用领域客户建立紧密合作。公司产品已在四大航空航天集团所属40余家用户单位广泛应用,报告期内航空领域新签订单同比增长38%;公司针对汽车领域具备解决方案,报告期内汽车领域新增订单同比增长54%;在功能部件方面,报告期内新签订单同比增长约30%。

重视自主研发创新,产品不断迭代出新。公司追求技术创新与产品线的优化及拓展,推出五轴铣磨复合加工中心、高效紧凑型专用卧式五轴加工中心、高动态全直驱五轴立式加工中心、高精密立式五轴加工中心、五轴龙门加工中心等新机型,使公司产品谱系更加丰富,竞争优势显著。公司上半年研发投入0.77亿元,同比增长20.69%;报告期内新增获得授权专利22项,其中国际发明专利9项,国内发明专利9项,实用新型专利4项。

公司定增募投已过,产能扩建有序推进。根据公司公告,2023年度向特定对象融资6亿元,用于产能扩建已落地,公司2024年计划产能450台。目前,大连厂区扩产进度稳步进行,采购的卧加产线已进入试运行阶段,龙门产线已进厂安装调试,两条产线投入使用后,将会进一步加速产能提升。宁夏科德和沈阳科德均已购置土地并取得土地,预计2025年可陆续投入使用。

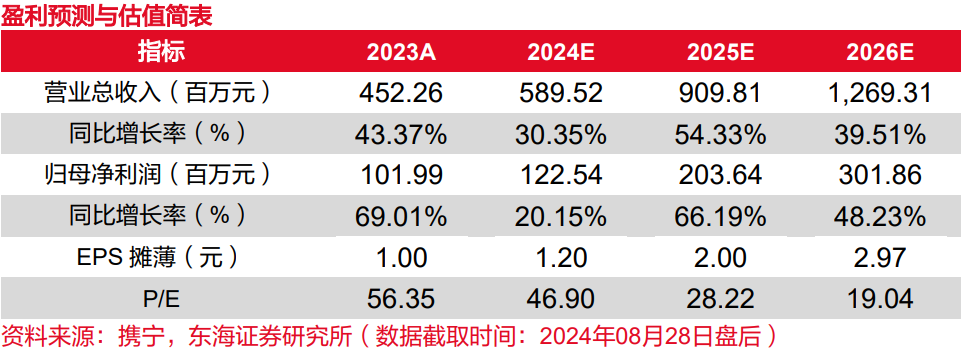

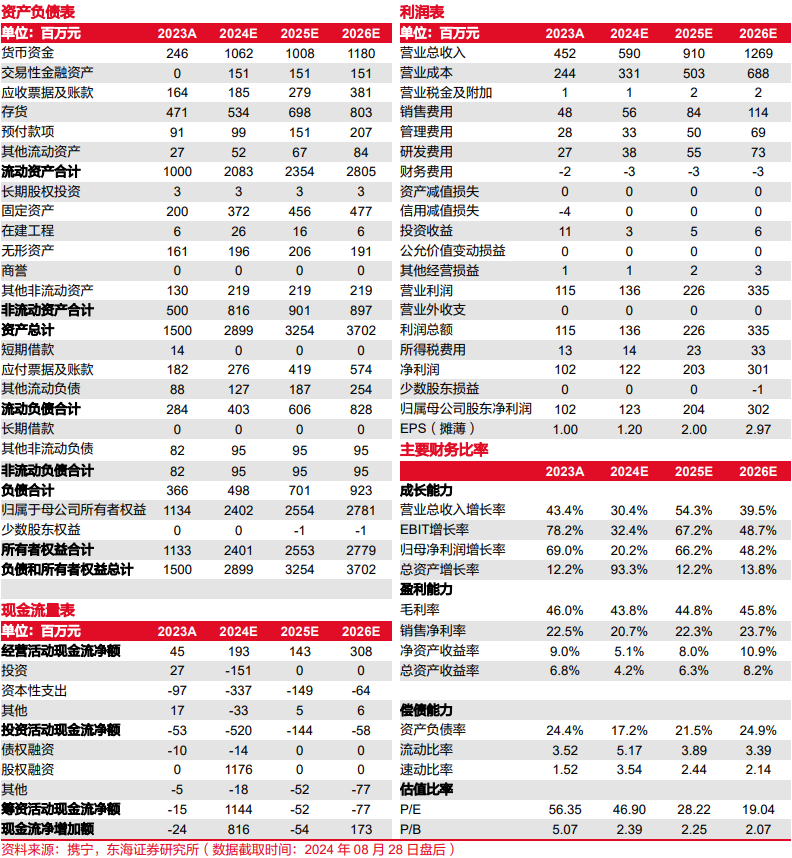

投资建议:公司是高端数控机床龙头具有稀缺性,核心零部件自主可控,数控系统和机床性能不输国外龙头,机床产品毛利率维持高位,在手订单饱满,两条新机床产线逐步释放。考虑产能爬坡和设备调试的进度,调整公司预测,预计公司2024-2026年归母净利润为1.23/2.04/3.02亿元(原预测为1.55/2.34/3.31亿元),EPS对应PE分别为46.90/28.22/19.04倍,维持“买入”评级。

风险提示:技术迭代升级的风险;行业格局逐渐加剧的风险;财务风险;宏观环境风险。

// 报告信息 //

证券研究报告:《科德数控(688305):产能扩建有序推进,新签订单高速增长——公司简评报告》

对外发布时间:2024年08月29日

报告发布机构:东海证券股份有限公司

// 声明 //

一、评级说明:

1.市场指数评级:

看多—未来6个月内沪深300指数上升幅度达到或超过20%

看平—未来6个月内沪深300指数波动幅度在-20%—20%之间

看空—未来6个月内沪深300指数下跌幅度达到或超过20%

2.行业指数评级:

超配—未来6个月内行业指数相对强于沪深300指数达到或超过10%

标配—未来6个月内行业指数相对沪深300指数在-10%—10%之间

低配—未来6个月内行业指数相对弱于沪深300指数达到或超过10%

3.公司股票评级:

买入—未来6个月内股价相对强于沪深300指数达到或超过15%

增持—未来6个月内股价相对强于沪深300指数在5%—15%之间

中性—未来6个月内股价相对沪深300指数在-5%—5%之间

二、分析师声明:

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并注册为证券分析师,具备专业胜任能力,保证以专业严谨的研究方法和分析逻辑,采用合法合规的数据信息,审慎提出研究结论,独立、客观地出具本报告。

本报告仅供“东海证券股份有限公司”客户、员工及经本公司许可的机构与个人阅读和参考。在任何情况下,本报告中的信息和意见均不构成对任何机构和个人的投资建议,任何形式的保证证券投资收益或者分担证券投资损失的书面或口头承诺均为无效,本公司亦不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本公司客户如有任何疑问应当咨询独立财务顾问并独自进行投资判断。

四、资质声明:

东海证券股份有限公司是经中国证监会核准的合法证券经营机构,已经具备证券投资咨询业务资格。我们欢迎社会监督并提醒广大投资者,参与证券相关活动应当审慎选择具有相当资质的证券经营机构,注意防范非法证券活动。