微芯生物拟定增募不超9.6亿 上市即巅峰2募资共15.2亿

中国经济网北京11月21日讯 微芯生物(688321.SH)昨晚披露《2024年度向特定对象发行A股股票预案》称,本次向特定对象发行股票的发行对象为不超过三十五名(含三十五名)特定投资者,包括符合中国证监会规定条件的证券投资基金管理公司、证券公司、信托公司、财务公司、保险机构投资者、合格境外机构投资者(QFII)以及其他符合相关法律、法规规定条件的法人、自然人或其他机构投资者。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象;信托公司作为发行对象,只能以自有资金认购。所有发行对象均以人民币现金方式并以同一价格认购公司本次发行的股票。

本次向特定对象发行股票采取竞价发行方式,定价基准日为发行期首日。本次发行价格不低于定价基准日前20个交易日(不含定价基准日)公司A股股票交易均价的80%。

本次向特定对象发行股票的种类为境内上市人民币普通股(A股),每股面值为1.00元。本次发行的股票将在上交所科创板上市交易。本次向特定对象发行股票的数量按照募集资金总额除以本次向特定对象发行股票的发行价格确定,计算公式为:本次向特定对象发行股票数量=本次募集资金总额/每股发行价格(小数点后位数忽略不计),且不超过122,000,000股(含本数),未超过本次发行前总股本的30%。

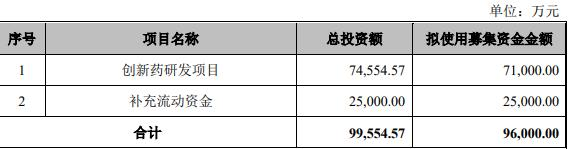

本次向特定对象发行股票募集资金总额不超过96,000.00万元(含本数),募集资金总额扣除相关发行费用后的净额将用于投资创新药研发项目、补充流动资金。

截至预案公告日,本次发行尚未确定具体发行对象,最终是否存在因关联方认购公司本次向特定对象发行的A股股票构成关联交易的情形,将在发行结束后公告的发行情况报告书中予以披露。

截至预案公告日,XIANPING LU直接持有公司5.45%的股份,XIANPINGLU担任执行事务合伙人的海德睿达、海德睿远和海德鑫成分别持有公司2.88%、2.88%和2.31%的股份,公司初创团队持股平台海粤门、员工持股平台海德睿博和高管持股平台海德康成分别持有公司5.62%、4.86%和3.75%的股份,XIANPING LU通过与海德睿达、海德睿远、海德鑫成、海粤门、海德睿博、海德康成的一致行动关系合计控制公司27.76%的股份,故公司控股股东及实际控制人为XIANPING LU。本次发行不会导致公司的控制权发生变化。XIANPING LU为美国国籍,拥有中国永久居留权。

据微芯生物前次募集资金使用情况的专项报告,根据中国证监会2022年6月13日出具的批复(证监许可〔2022〕1234号),公司向不特定对象发行500万张可转换公司债券,每张面值100元,募集资金总额为人民币500,000,000.00元,扣除与发行有关的费用总额人民币15,462,700.00元后,实际募集资金净额为人民币484,537,300.00元。本次募集资金于2022年7月11日全部到位,毕马威华振会计师事务所(特殊普通合伙)于2022年7月11日对公司向不特定对象发行可转换公司债券的资金到位情况进行了审验,并出具了《向不特定对象发行可转换公司债券募集资金验证报告》(毕马威华振验字第2201110号)。

微芯生物于2019年8月12日在上交所科创板上市,发行数量为5000万股,发行价格20.43元/股,保荐机构为安信证券股份有限公司,保荐代表人是叶清文、濮宋涛。上市首日,微芯生物开盘创下最高点报125.00元,随后该股股价一路震荡下跌。

微芯生物募集资金总额为10.22亿元,扣除发行费用后募集资金净额为9.45亿元,分别用于创新药研发中心和区域总部项目、创新药生产基地项目、营销网络建设项目、偿还银行贷款项目、创新药研发项目、补充流动资金。

微芯生物上市发行费用为7631.18万元,其中支付给保荐机构安信证券的承销及保荐费用为6129.00万元。

经计算,微芯生物上述两次募集资金合计金额为15.22亿元。

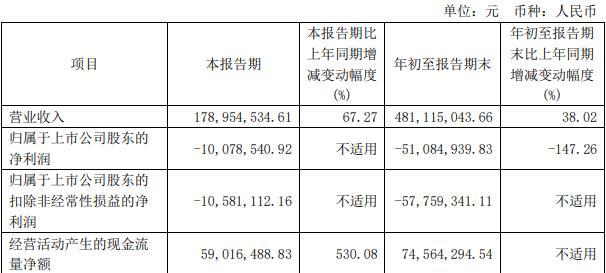

据微芯生物2024年三季度报告,报告期内,公司实现营业收入1.79亿元,同比增长67.27%;归属于上市公司股东的净利润-1007.85万元;归属于上市公司股东的扣除非经常性损益的净利润-1058.11万元,经营活动产生的现金流量净额为5901.65万元,同比增长530.08%。

年初至报告期末,公司实现营业收入4.81亿元,同比增长38.02%;归属于上市公司股东的净利润-5108.49万元;归属于上市公司股东的扣除非经常性损益的净利润-5775.93万元;经营活动产生的现金流量净额为7456.43万元。