华虹公司,最坏时点已过

近期,科创板+半导体不断走强,成为了市场关注的重心。

复盘核心标的的走势,龙头公司华虹自5月中旬开始就走出了明显的趋势行情,作为大市值的公司自底部已经上涨35%。

大公司的走强不仅仅是需要市场情绪的加持,基本面的变化是其能具有持续性的核心原因。那么华虹近期发生了哪些变化?未来的上涨行情能否持续?在科创板并购提升估值的背景下,华虹公司有没有资产注入的预期,提升公司的估值?

01业绩环比改善,公司股价走高

作为国内晶圆厂的龙头之一,在行业景气度持续下滑的背景下,华虹公司在2023年以及2024年一季度的业绩表现并不算好。

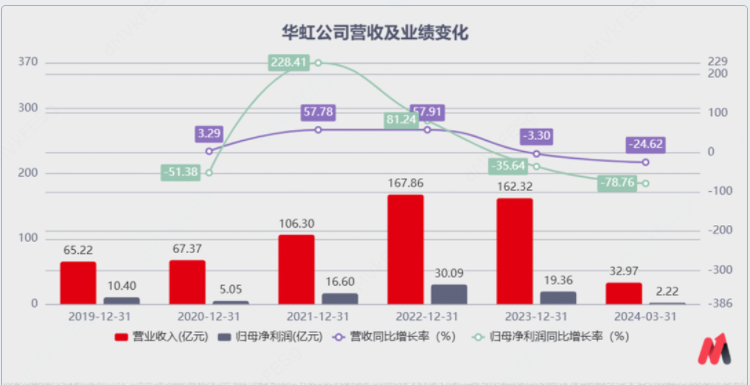

由于行业需求的疲软,公司稼动率的降低,2023年,华虹公司实现营收162.32亿,同比下滑3.3%,实现归母净利润19.36亿,同比下滑35.64%。

今年一季度,从同比数据上来看,仍然是明显的下滑趋势,一季度实现营收32.97亿,同比下滑24.62%,实现净利润2.22亿,同比下滑78.76%,增速进一步下滑,业绩的下滑,使得公司在科创板上市后就持续破发,*点较发行价下跌幅度超过50%。

不过,对于处于复苏阶段的行业以及公司,市场往往更看重环比经营数据的变化。而从环比数据上看,华虹公司的最坏的情况已经过去。

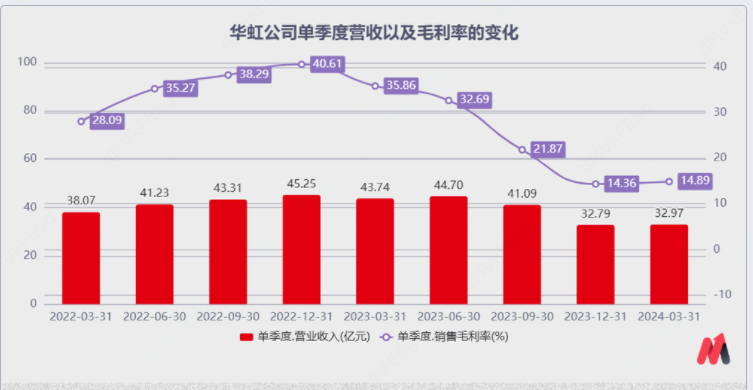

由于晶圆厂属于重资产的行业,存在大量的折旧和摊销,因此公司的产能利用率可以说是反映公司经营状况的先行指标。2024年Q1,华虹公司的产能利用率较去年Q4上升7.6个百分点,在半导体行业传统的淡季期间,华虹公司逆势先行,迎来拐点。

在公司产能利用率出现好转的情况下,2024年Q1公司的收入和毛利率环比均出现了明显的改善。2024年Q1单季度营收32.97亿,毛利率17.89%,均环比止跌。

值得一提的是,华虹公司的在2024年Q1其主营业务,也就是晶圆厂的毛利率6.4%,超出指引上限(3~6%),根据公司一季度业绩指引,预计主营业务收入约在4.7亿美元至5.0亿美元之间;主营业务毛利率约在6%至10%之间,环比继续呈现上扬趋势。

不仅是公司业绩指引方向的明显超预期,行业向的变化也在验证,华虹公司的业绩正在好转。

和中芯国际追求先进制程不同,华虹公司上市主体聚焦于晶圆制造特色工艺,立足于先进“特色IC+功率器件”的战略目标进行发展,特别是功率半导体是华虹公司的重要下游。

根据其营收构成显示,华虹公司是全球功率半导体产能*的公司,来自功率半导体的营收占其总营收的30%左右,因此功率半导体行业的景气度对于华虹的影响很大。

而近期功率半导体行业频频传出涨价消息,也在验证行业景气度的触底恢复。2024年年初以来,国内有多家功率器件原厂发布了涨价函,捷捷微电TrenchMOS产品线单价上调5-10%,深微半导体、三联盛、蓝彩电子等也涨价10-25%不等。

业绩好转的预期,加上产业链下游涨价的验证,华虹公司的股价自一季度业绩披露之后(5月10日)就陆续走高,至今涨幅已经超过30%。

不过,从股价走势上看,华虹公司整体仍处于较低的位置。那么作为国内晶圆厂的龙头之一,华虹公司是否还有继续上涨的空间?未来可能还有哪些催化?

02下游回暖叠加资产注入预期,华虹仍有空间

半导体需求行业的疲软,已经是人尽皆知的事情,但是在股价已经反映市场悲观预期的前提下,下游需求端出现持续性的边际好转,应该积极的关注和重视。

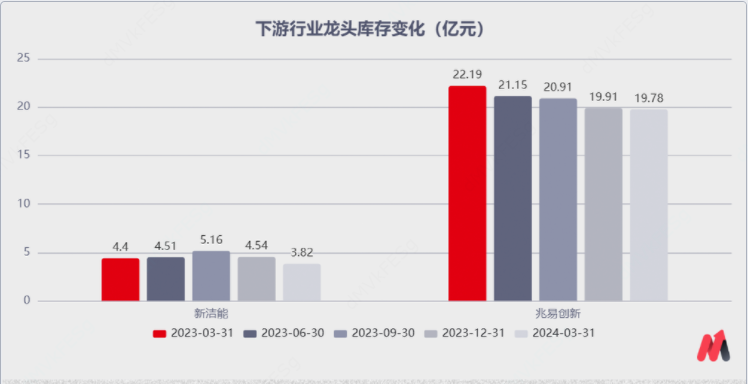

一方面,从华虹的下游市场来看,虽然整体需求暂时仍然相对疲软,但是其重要下游市场MCU行业和功率半导体的库存也都开始明显的松动,以行业内龙头公司新洁能、兆易创新为例,两家公司的库存较去年4季度相比出现了明显的拐点现象,下游库存压力进一步释放。

而展望中长期,AI+电子产品越来越受到市场的关注,AI手机、AIPC有望在今年开始逐渐的带动一波新的换机周期,从而带动半导体行业的逐渐复苏,边际向好。

另一方面,从华虹近期自身的变化来看,在行业库存的去化背景下,上文说到,在一季度华虹公司的稼动率已经环比上升7个点,达到了91.7%,而根据摩根士丹利日前发布的最新报告显示,华虹半导体的晶圆厂目前的利用率已经超过100%。

晶圆厂在过去*的成本来自于折旧,因此在过去行业景气度较低时,宁可采用低价策略为下游设计公司代工,也要维持产线的稼动率,而随着行业的复苏,稼动率的逐渐上升,低价代工的晶圆厂的价格将会逐渐上浮。

华虹公司2023年全年的代工价格总体调整已于2024年Q1基本触底,代工价格下降趋势已近尾声,预期接下来几个季度价格回升。目前市场预计在今年下半年可能会将晶圆价格上调10%,而一旦价格上调,这意味未来几个季度华虹的业绩将会逐渐的开始改善。

除了公司的业绩在未来有进一步回暖的预期之外,当前科创板并购的浪潮也可能同样会提升华虹公司的估值。

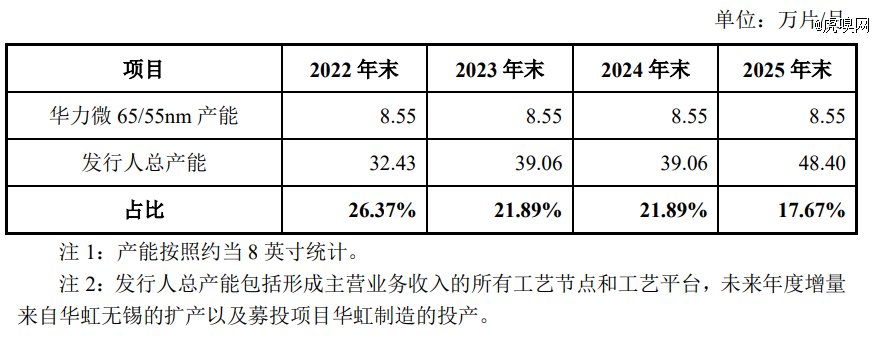

华虹公司是华虹集团旗下*一家上市企业,其主要为客户提供55nm以上节点的晶圆代工服务,而华虹集团中更为先进制程的两家公司华力集和华力微并不在上市公司体内。

不过,根据公司的相关规划,华虹集团旗下华力微将在公司上市三年内注入上市公司体内,宏力微当前有一条12寸产线,月产能3.8万片/月(折合8英寸8.55万片/月),主要制程覆盖65nm/55nm,预计注入公司后将会给公司带来积极的影响。

而更远期来看,华虹集团旗下另一家公司华力集作为向先进制程突破的代表,相关的制程可以覆盖到28nm及以下,未来可能也会存在一定的资产注入预期。如果这两个更优质的资产注入,将会给华虹带来估值提升和业绩增厚的双重积极影响。

因此,虽然短期来看,股价的走势已经反映了近期公司基本面的变化。但是,从中长期来看,华虹公司的业绩仍在持续边际的回暖,未来又有资产注入的预期,拔高公司的估值,而IPO募投项目新产能的释放也将进一步打开公司中长期发展的空间。

而最重要的是,华虹公司的估值仅有1.5X PB(对比中芯国际PB在2.7X PB左右)这也就意味着你仅仅只需要付出50%的资产溢价,就可以买到一家掌握核心资产、市场壁垒极高,而未来还有资产注入预期的公司,长期来看,难道不香吗?

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。