颀中科技上市募资24.2亿首日涨44% 首季净利预降8成

中国经济网北京4月20日讯今日,合肥颀中科技股份有限公司(简称:颀中科技,688352.SH)在上交所科创板上市。截至今日收盘,颀中科技报17.42元,涨幅43.97%,成交额18.50亿元,换手率73.06%,振幅25.87%,总市值207.13亿元。

颀中科技是集成电路高端先进封装测试服务商,可为客户提供全方位的集成电路封测综合服务,覆盖显示驱动芯片、电源管理芯片、射频前端芯片等多类产品。

截至招股说明书签署日,合肥颀中控股持有公司40.15%的股份,持股比例超过30%,足以对公司的股东大会决议产生重大影响,系公司的控股股东。此外,合肥市国资委下属合肥建投控制的芯屏基金直接持有公司12.50%的股份。合肥市国资委通过合肥颀中控股和芯屏基金能够决定公司超过50%的股份表决权和超过半数的董事表决权,系公司的实际控制人。

2022年11月18日,颀中科技首发过会。上市委现场问询问题:

1.请发行人代表结合与颀邦科技之间的历史渊源、行业发展趋势和技术储备,进一步说明发行人技术的先进性、独立性和可持续性。请保荐代表人发表明确意见。

2.请发行人代表结合封测合伙的合伙协议、章程等文件说明未认定奕斯伟投资或其实际控制人为发行人共同实际控制人的原因,以及是否存在同业竞争、发行人实际控制人发生变化的风险。请保荐代表人发表明确意见。

颀中科技此次在上交所科创板公开发行20,000.00万股人民币普通股(A股),发行价格为12.10元/股,全部为发行新股,不涉及公司股东公开发售股份。颀中科技的保荐机构(主承销商)为中信建投证券股份有限公司,保荐代表人为吴建航、曹显达。

颀中科技本次发行募集资金总额为242,000.00万元,募集资金净额为223,262.62万元。

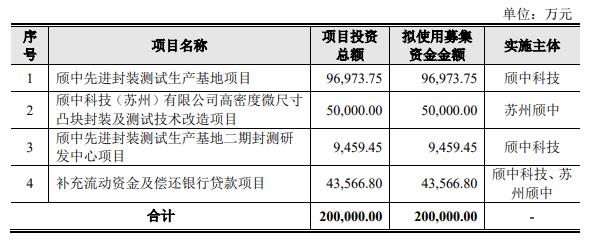

颀中科技最终募集资金净额比原计划多23262.62万元。颀中科技于2023年4月13日发布的招股说明书显示,公司拟募集资金200,000.00万元,用于颀中先进封装测试生产基地项目、颀中科技(苏州)有限公司高密度微尺寸凸块封装及测试技术改造项目、颀中先进封装测试生产基地二期封测研发中心项目、补充流动资金及偿还银行贷款项目。

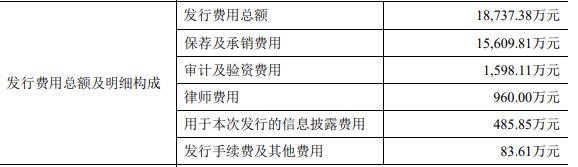

颀中科技的发行费用总额为18,737.38万元,其中保荐及承销费用为15,609.81万元。

中信建投投资的跟投比例为本次公开发行股票数量的3%,跟投股数6,000,000股,跟投金额72,600,000.00元。

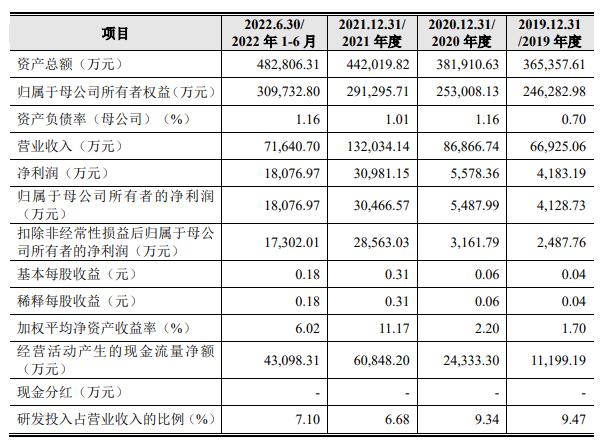

2019年、2020年、2021年、2022年1-6月,颀中科技营业收入分别为66,925.06万元、86,866.74万元、132,034.14万元、71,640.70万元;净利润分别为4,183.19万元、5,578.36万元、30,981.15万元、18,076.97万元;归属于母公司所有者的净利润分别为4,128.73万元、5,487.99万元、30,466.57万元、18,076.97万元;扣除非经常性损益后归属于母公司所有者的净利润分别为2,487.76万元、3,161.79万元、28,563.03万元、17,302.01万元。

2019年、2020年、2021年、2022年1-6月,颀中科技销售商品、提供劳务收到的现金分别为70,857.64万元、86,742.76万元、132,563.10万元、90,710.86万元;经营活动产生的现金流量净额分别为11,199.19万元、24,333.30万元、60,848.20万元、43,098.31万元。

2022年,颀中科技实现营业收入131,706.31万元,同比减少0.25%;归属于母公司股东的净利润30,317.50万元,同比减少0.49%;扣除非经常性损益后归属于母公司股东的净利润27,112.27万元,同比减少5.08%。

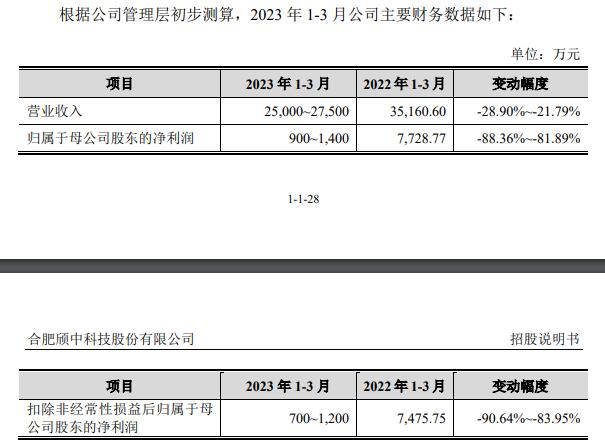

颀中科技表示,结合公司目前的经营状况及未来发展情况,经公司初步测算,预计公司2023年一季度实现营业收入在25,000万元至27,500万元之间,较去年一季度变动-28.90%至-21.79%;预计2023年一季度实现归属于母公司股东的净利润在900万元至1,400万元之间,较去年一季度变动-88.36%至-81.89%;预计2023年一季度实现扣除非经常性损益后归属于母公司股东的净利润在700万元至1,200万元之间,较去年一季度变动-90.64%至-83.95%。