盟科药业上半年增亏 上市募10.6亿又拟定增募不超2亿

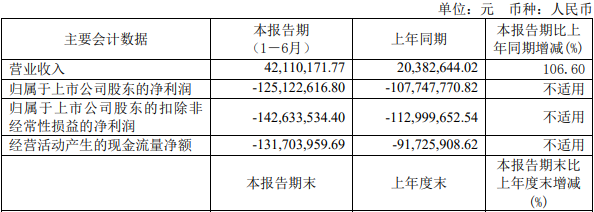

中国经济网北京9月4日讯盟科药业(688373.SH)近日披露2023年半年度报告。报告期内,该公司实现营业收入4211.02万元,同比增长106.60%;实现归属于上市公司股东的净利润-1.25亿元,上年同期为-1.08亿元;实现归属于上市公司股东的扣除非经常性损益的净利润-1.43亿元,上年同期为-1.13亿元;经营活动产生的现金流量净额-1.32亿元,上年同期为-9172.59万元。

盟科药业是一家以治疗感染性疾病为核心的拥有全球自主知识产权和国际竞争力的创新药公司,致力于发现、开发和商业化针对未满足临床需求的创新药物。

2023年上半年,盟科药业销售费用为4472.93万元,同比增长42.98%,主要系市场及学术推广费增加所致。

盟科药业于2022年8月5日在上交所科创板上市,公开发行新股13000.00万股,发行价格为8.16元/股,保荐机构(主承销商)为中国国际金融股份有限公司,保荐代表人为陶泽旻、马致远。

上市首日,该股盘中创下股价高点14.20元,此后一路震荡下跌。

盟科药业首次公开发行股票募集资金总额106080.00万元,扣除发行费用后,募集资金净额为95972.79万元。盟科药业最终募集资金净额比原计划少29014.95万元。盟科药业于2022年8月2日披露的招股说明书显示,该公司拟募集资金124987.74万元,分别用于创新药研发项目、营销渠道升级及学术推广项目、补充流动资金项目。

盟科药业首次公开发行股票的上市发行费用总额为10107.21万元,其中保荐机构中国国际金融股份有限公司获得保荐及承销费用7902.96万元。

战略投资者在首次公开发行中获得配售的股票数量为520.00万股,为中国中金财富证券有限公司(参与跟投的保荐机构(主承销商)相关子公司)获配,占首次公开发行股票数量的比例为4.00%。中国中金财富证券有限公司配售获配股票的限售期为24个月,限售期自本次公开发行的股票在上交所上市之日起开始计算。

盟科药业从2019年度至2022年度,归属于上市公司股东的净利润与归属于上市公司股东的扣除非经常性损益的净利润均为负,4年均处于亏损状态。

2019年至2021年,盟科药业的营业收入分别为0万元、0万元、766.00万元;归属于母公司所有者的净利润分别为-11,537.18万元、-8,632.72万元、-22,627.02万元;扣除非经常性损益后归属于母公司所有者的净利润分别为-5,140.64万元、-6,701.53万元、-26,427.75万元;经营活动产生的现金流量净额分别为-11,197.51万元、-8,934.24万元、-18,098.25万元。

盟科药业2022年年度报告显示,2022年,盟科药业实现营业收入4820.67万元,同比增长529.33%;归属于上市公司股东的净利润-2.20亿元;归属于上市公司股东的扣除非经常性损益的净利润-2.68亿元;经营活动产生的现金流量净额-2.40亿元。

2023年7月10日晚间,盟科药业发布以简易程序向特定对象发行股票预案。本次以简易程序向特定对象发行股票的募集资金总额不超过20345.42万元(含本数),扣除发行费用后拟用于新药研发项目。