复旦微电拟发不超20亿可转债 2021年上市募资7.5亿

中国经济网北京5月4日讯复旦微电(688385.SH)今日股价收报53.60元,下跌2.81%。

复旦微电4月28日晚间披露的向不特定对象发行A股可转换公司债券预案显示,公司本次向不特定对象发行A股可转换公司债券拟募集资金总额不超过人民币200,000.00万元(含本数),募集资金总额扣除发行费用后将用于以下项目:新一代FPGA平台开发及产业化项目、智能化可重构SoC平台开发及产业化项目、新工艺平台存储器开发及产业化项目、新型高端安全控制器开发及产业化项目、无源物联网基础芯片开发及产业化项目。

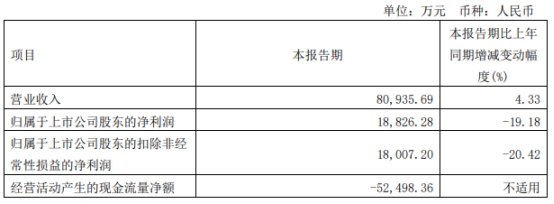

复旦微电同日披露的2023年第一季度报告显示,公司首季实现营业收入80,935.69万元,同比增长4.33%;归属于上市公司股东的净利润18,826.28万元,同比下降19.18%;归属于上市公司股东的扣除非经常性损益的净利润18,007.20万元,同比下降20.42%;经营活动产生的现金流量净额-52,498.36万元。

2021年8月4日,复旦微电在上交所科创板上市,发行数量为1.20亿股,占发行后总股本的14.73%,发行价格为6.23元/股,保荐机构为中信建投证券股份有限公司,保荐代表人为杨慧、于宏刚。复旦微电本次募集资金总额为7.48亿元,扣除发行费用后,实际募集资金净额为6.80亿元。

复旦微电最终募集资金净额比原计划多8028.28万元。复旦微电于2021年7月29日披露的招股说明书显示,公司拟募集资金6.00亿元,拟分别用于可编程片上系统芯片研发及产业化项目和发展与科技储备资金。

复旦微电本次上市发行费用为6731.72万元,其中保荐机构、主承销商中信建投证券股份有限公司和联席主承销商长城证券股份有限公司共获得保荐及承销费用5362.64万元。